Sabadell forja una alternativa al ser el único banco que no desahucia en la crisis

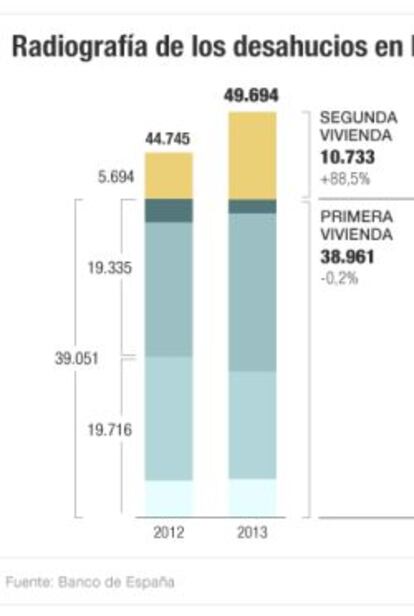

La banca se adjudicó 50.000 viviendas de particulares durante 2013, un 11% más que en 2012, según reveló el Banco de España la semana pasada. Aunque es matizable que la cifra no supone ni un 1% de las hipotecas vivas, que solo 40.000 de estas operaciones afectaron a viviendas habituales o que la presión social y mediática han potenciado los acuerdos que ofrecen las entidades a los clientes con problemas (dación en pago en un tercio de los casos), las cifras revelan que las ejecuciones hipotecarias siguen al alza.

Ni el código de buenas prácticas impulsado por el Gobierno ni la nueva ley hipotecaria, que cumple ahora un año, han atajado el problema de los desahucios en un país que sufre un 26% de paro. Hay una excepción a la norma, sin embargo, en la política adoptada por Banco Sabadell, única entidad que no ha ejecutado ningún desahucio en la crisis.

“Sabadell es la única entidad que no desahucia. La única que ofrece siempre la alternativa de un alquiler social”, asevera Iván Sánchez, uno de los portavoces de la Plataforma de Afectados por las Hipotecas (PAH) en Madrid. “Lo hemos revisado y ningún expediente de Banco Sabadell ha concluido en desahucio”, confirman desde la Asociación de Afectados por Embargos y Subastas (AFES), que ha asesorado a 10.000 afectados desde 2009.

La propia entidad hace gala de ello. “Banco Sabadell no ha hecho ningún desahucio, en ningún momento”, reivindican, explicando que su cartera tradicional, centrada en empresas o particulares con rentas medias y altas, no resultó problemática inicialmente y les permitió valorar soluciones “caso por caso”.

La respuesta política al problema

- El fondo social de vivienda cuenta con 6.000 inmuebles aportados por las entidades para realojar a familias desahuciadas, sin embargo, las restricciones impuestas para acceder a ellas hacen que solo se aprovechen 410.

- El código de buenas prácticas es una hoja de ruta, de adhesión voluntaria, para reestructurar la deuda hipotecaria de las familias en riesgo de exclusión social.

- La nueva ley hipotecaria que entró en vigor el año pasado busca reequilibrar la relación entre acreedor y deudor de una deuda hipotecaria, acabando además con algunas condiciones que la Justicia europea tachó de abusivas.

La cosa se complicó con la adjudicación de la CAM, que disparó el volumen de hipotecas. En Sabadell cuentan que entonces decidieron poner en marcha “toda la maquinaria necesaria” para ofrecer el mismo trato a los nuevos clientes. Se implantó “un programa de alertas” que anticipa al banco cuando un cliente sufre una merma de ingresos que puede derivar en problemas para buscar una solución antes de que incurra en impagos.

Las opciones que ofrecen incluyen alargar el plazo de la hipoteca, para adecuar la cuota a la nueva capacidad de pago; aprobar una carencia de capital durante determinado periodo; o, “excepcionalmente”, conceder una segunda hipoteca si se entiende que los problemas son estrictamente temporales y se prevé un incremento de ingresos a medio plazo.

Si consumidas todas las opciones el cliente es incapaz de hacer frente a la hipoteca, la vivienda pasa a ser propiedad de Sabadell, pero a todos los afectados se les ofrece un alquiler social –actualmente tienen en marcha unos 5.000– por un importe medio de 400 euros al mes.

Aunque no de forma tan generalizada, en los últimos tiempos este tipo de iniciativas han venido implantándose en el grueso del sector rebajando con fuerza los llamados desahucios forzosos, los que implican desalojar a una familia que aún vive en la casa, que cayeron por debajo de 2.000 el pasado año. Un 42% menos que en 2012.

Popular defiende que lleva “años” sin ejecutar desahucios forzosos; CaixaBank asevera que no realizó ninguno en todo 2013; Santander dice que tampoco desde la implantación de la nueva ley hipotecaria y Bankia aduce que nunca se deja en la calle a familias en riesgo de exclusión social.

Así, en CaixaBank, donde su propio presidente defiende que “el tema de los desahucios es sagrado”, exponen que ya en 2009 implantaron el “Plan de ayudas para la prevención de insolvencias”. El programa, que suma ya 374.300 actuaciones, también incluye conceder periodos de carencia, reestructuraciones de la deuda, una segunda hipoteca, acuerdos de dación en pago o alquileres sociales –de entre 85 y 150 euros mensuales– a los clientes con problemas. Desde 2013 también se les ofrece un servicio de asesoría 24 horas.

BBVA, a su vez, alega que ha ayudado a 160.000 familias a refinanciar su deuda, que ofrece ayudas de hasta 400 euros mensuales a quien pierde su primera vivienda y que ha puesto en marcha un plan conjunto con Adecco para ayudar a encontrar empleo a los clientes que pierden su residencia.

Bankia, por su parte, aduce que ha reestructurado la deuda de 102.000 familias y que también ha puesto en marcha un sistema de preaviso para clientes que pueden tener problemas para hacer frente a sus deudas, antes de que incurran en impagos.

Este tipo de políticas autoimpuestas, en todo caso, han demostrado ser más efectivas que las diversas normativas “antidesahucios” aprobadas.

Los embargos ‘silenciosos’ de los fondos

De los datos publicados la pasada semana por el Banco de España se desprende que la banca se adjudicó casi 50.000 viviendas de particulares durante 2013. La cifra está basada en la información facilitada por las entidades financieras, por lo que los desahucios derivados de la ingente carga hipotecaria que ha ido pasando a manos de los fondos de inversión en los últimos tiempos no queda reflejada en las estadística. Desde la plataformas como la Asociación de Afectados por Embargos y Subastas (AFES) revelaba hace unos meses que este tipo de fondos suele optar más habitualmente que la banca por los acuerdos de dación en pago (la entrega del inmueble como única condición para saldar la deuda) ya que compran a bajo coste por adquirir créditos al por mayor y cuando no hay posibilidad de recobro prefieren aligerar los trámites y acceder lo antes posible a los inmuebles que ejercen de garantía. Pero no siempre ocurre así. “Los bancos venden la deuda de las familias y los fondos buitre las están comprando. Son empresas que están en EE UU y reclamar en ese caso es mucho más complicado. Ahora mismo es prácticamente imposible”, explica Iván Sánchez, uno de los portavoces de la Plataforma de Afectados por las Hipotecas (PAH) en Madrid, que expone que cada vez encuentran más acreedores hipotecarios de este tipo en España.