10 ideas sobre las quiebras bancarias

No se puede esperar mucho de un grupo de varias decenas de políticos y funcionarios que, pese a reunirse prácticamente cada 15 días, solo toman decisiones a altas horas de la madrugada, si el fin del mundo está cerca y pensando generalmente en las elecciones locales de alguna remota parte de su país.

Hasta hace tres o cuatro años, estos señores solían dedicarse a asuntos como intercambiar cuotas pesqueras por modificaciones en la normativa sobre fondos, o negociar ayudas al sector lechero y las normas de seguridad aérea en el mismo paquete.

Quizá, por tanto, el proceso de decisión de la UE no sea últimamente tan disfuncional como parece; las cosas se han hecho siempre así, de mala manera y donde debería haber criterios lógicos hay cambios de cromos según intereses nacionales. Pero no es lo mismo negociar las cuotas lecheras que rescates de países o normas bancarias.

Así, tras la penosa experiencia de Chipre, Europa ha salido con la idea de que si un banco quiebra, paguen los accionistas, acreedores y depositantes de ese banco, lo que ha provocado una pequeña tormenta políticofinanciera más, que de momento tiene efectos reales limitados.

En 10 ideas:

2.- En el orden de prelación de la deuda, los accionistas, los tenedores de deuda híbrida y de deuda sénior ya están antes que los depositantes no asegurados. Y la propuesta europea irá en esta misma línea. La cuestión clave en Chipre es que la banca tenía poca deuda sénior en su balance, por lo que la carga del rescate ha recaído sobre el depositante. En entidades financieras “normales”, los depósitos no sufrirían quitas tan elevadas como las de Chipre.

3.- Lo descabellado ha sido, de hecho, que los contribuyentes irlandeses y españoles paguen los platos rotos de sus bancos. Primero con las garantías públicas sobre las emisiones de deuda y, después, con el rescate total de los acreedores de la banca, que han recuperado hasta el último céntimo de su inversión con cargo al contribuyente. Eso es lo raro.

4.- La teoría la damos por buena. En la práctica Europa, no ha podido hacer peor las cosas. Primero, por dinamitar la garantía de los depósitos por debajo de 100.000 euros. Que después se retirase la medida no es tranquilizador; se hizo porque el Parlamento de Chipre dijo que no. Y, en cualquier caso, una garantía revocable no es tal. La señal está ya enviada, el dinero puede no estar seguro. Y las consecuencias de ello pueden ser demoledoras.

5.- Aún más importante es que, sin visos de una unión bancaria europea ni un mecanismo de resolución de bancos con problemas, la propuesta solo agrava la situación y expone a Europa a una fragmentación total del mercado en cuanto llegue el próximo susto. No tanto por una huida masiva de depositantes particulares (que es posible) como por un cierre de la financiación. Es decir, si se trata de que los bancos insolventes se liquiden con cargo al inversor y sin un respaldo europeo, esa idea de que “cada palo aguante su vela” se traduce en un “que cada país aguante a sus bancos”. Sin un Frob europeo, las autoridades de cada país tendrán que elegir entre respaldar a sus bancos o no hacerlo. Si no lo hacen se exponen a una fuga de dinero incontrolable. Pero el respaldo a los bancos erosiona la solvencia del propio país. Al final, la consecuencia es la misma: el dinero se irá, y la banca periférica solo se financiará con ahorros de su país de origen. La solvencia de los bancos no se medirá per se, sino por la bandera con la que operan. Y eso, después de la espeluznante experiencia de Chipre, es una bomba de relojería.

6.- Por eso los bancos pueden tener más problemas para financiarse. La situación, como hemos visto muchas veces, tiende a retroalimentarse: las dudas sobre la banca generan dudas sobre los Estados y sobre su capacidad para respaldar a la banca.

7.- ¿Por qué no ha subido más la prima de riesgo? Principalmente, porque el dinero inyectado por el banco de Japón ha pesado más que estas consideraciones, y porque el sistema financiero español está ya o nacionalizado o en manos de los tres grandes. Asimismo, el mercado parece considerar, razonablemente, que no se pueden extrapolar el futuro a partir de las más recientes torpezas de Bruselas, demostrada la volubilidad de nuestros queridos líderes.

8.- ¿Hay solución? Es imperante que los países europeos pongan en marcha el mecanismo de resolución de bancos, un Frob que organice las quiebras en entidades y que, sobre todo, dé a los inversores una cierta seguridad jurídica sobre quién paga el pato en caso de quiebra. La cumbre de Bruselas parece haber demostrado que nuestros políticos han percibido el riesgo al que se expone la zona euro. Pero eso no quiere decir que vayan a hacer algo.

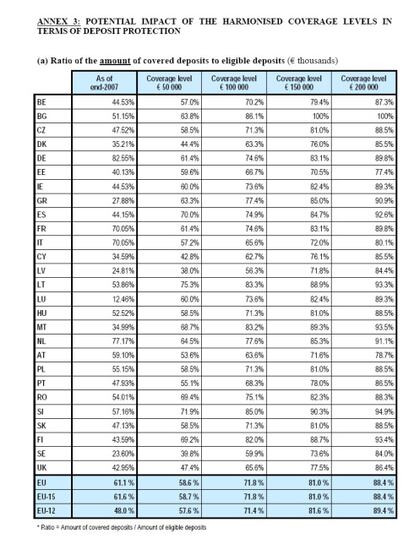

9.- Además, en una situación límite, aunque los ahorradores creyesen firmemente en las garantías por debajo de los 100.000 euros, eso no conjura los riesgos; ningún sistema financiero está preparado para soportar una fuga de los depósitos superiores a esta cifra. Según esta tabla, sacada de aquí, con datos de la UE de 2007, el 25% de los depósitos en España superan la cota de los 100.000 euros.

y 10.- El huracán chipriota no es un caso Lehman, sino más bien un veneno de acción lenta. Sobre el papel, el sistema planteado por Bruselas para liquidar bancos es correcto: pagan primero los accionistas, luego los acreedores subordinados, luego los sénior y, finalmente, los depositantes por encima de 100.000 euros. Nada que decir. Pero, en las condiciones actuales, puede agravar las tensiones financieras.

Música contra la crisis. Yo la tengo. Stockholm Syndrome

Sígueme en Twitter @Nuno_Rodrigo5 o pinchando aquí.