Seis fórmulas para ahorrar a través de un seguro

Rentas vitalicias, 'unit-llinked', PIAS, PPA, capitales diferidos...

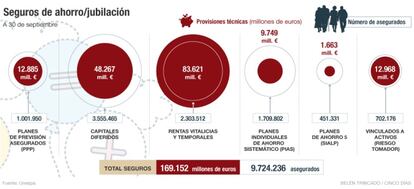

Las aseguradoras cada día ganan más protagonismo en la gestión de los ahorros de los españoles. Estas compañías administraron más de 215.000 millones de euros de sus clientes. De esta cantidad, 175.000 millones son productos de seguros de vida-ahorro, y otros 40.000 millones son planes de pensiones gestionados por compañías de seguros.

Los formatos para ahorrar a través de un seguro son variados y, en ocasiones, algo confusos: planes de previsión asegurados (PPA), seguros de rentas vitalicias, planes individuales de ahorro sistemático (PIAS), unit-linked...

El común denominador de todos estos productos es que, junto con el sustrato financiero (aportar un capital para que genere un cierto rendimiento), siempre hay asociado un seguro de vida, que indemnizará a los herederos en caso de fallecimiento del ahorrador. Cada uno de los formatos es conveniente para una determinada situación vital.

Uno de los factores que juega a favor de las compañías de seguros como gestores de ahorros es que su propia naturaleza –la cobertura de riesgos futuros– hace que tengan una gran especialización en la administración de activos a largo plazo. Esta característica ha hecho que aseguradoras como Mutua Madrileña, Aviva o Catalana Occidente hayan acreditado unos rendimientos de sus inversiones financieras superiores a la media del mercado.

A la hora de escoger los mejores productos hay que tener en cuenta dos elementos clave: qué propuesta de rentabilidad nos ofrece la aseguradora (ahora, con los tipos tan bajos, suelen ser rendimientos mínimos), y qué coberturas aseguradoras lleva aparejada la póliza.

Una de las grandes ventajas que tienen las rentas diferidas es que su cobro, a partir de los 65 años, tiene un buen tratamiento fiscal en el IRPF

1. Rentas vitalicias

La renta vitalicia permite al cliente invertir un capital inicial y a cambio obtener el compromiso de la aseguradora de abonarle un renta mensual garantizada el resto de su vida.

Básicamente hay dos modalidades para este producto. O poner todo el capital previamente, y reservarlo para que lo cobren los herederos en el momento del fallecimiento. El asegurado ira recibiendo una renta mensual con cargo a esa inversión. Otra opción es ir consumiendo paulatinamente ese capital, con o que los herederos cobrarán menos. Y, por último, rentas vitalicias que no tienen intención de preservar un capital para la herencia, sino tan solo la generación de rentas.

VidaCaixa, la filial aseguradora de CaixaBank, es líder en este mercado y ha iniciado una potente campaña para promover este formato de productos. Su producto CaixaBank Doble Tranquilidad cuenta con una fase de aportación (que se sustancia por medio de planes de previsión asegurados) y, a partir de la jubilación, el dinero acumulado se transforma en una renta vitalicia.

“Es una propuesta disruptiva, porque se enfoca directamente en lo que más preocupa al cliente: ‘cuánto me va a quedar”, explicaba en la presentación Juan Antonio Alcaráz, director de negocio CaixaBank. Desde la entidad han calculado que la rentabilidad anual media que pueden ofrecer a través de este producto es del 3% TAE.

Una de las grandes ventajas de las rentas vitalicias es su tributación, puesto que solo un porcentaje de la renta percibida tiene que pagar el IRPF. Para los mayores de 70 años, tan solo el 8% de esos ingresos por el seguro de renta vitalicia abona el Impuesto de la Renta. Para los recién jubilados (de 66 a 69 años), tributa tan solo el 20%.

2. Capitales diferidos

Los seguro de capitales diferidos están diseñados para que las empresas ofrezcan a sus empleados un paquete retributivo diferido, asociado a su jubilación o supervivencia a una fecha determinada.

En España hay 3,5 millones de personas aseguradas con esta modalidad de póliza, y el dinero que acumulan es de 46.600 millones de euros.

Este tipo de pólizas permite pactar un tipo de interés técnico vinculado a inversiones, o bien realizar la operación mediante un contrato a un tipo mínimo de interés técnico básico, con una participación anual de los beneficios que se generen de la gestión de inversiones.

Como en todas estas modalidades de seguros de ahorro, el asegurado debe tener en cuanta las garantías adicionales que incorpora la póliza para el caso en caso de fallecimiento o incapacidad durante el periodo de diferimiento.

3. 'Unit-linked'

Este es el tercer producto más importante dentro del ámbito de los seguros de vida-ahorro (más de 13.000 millones de euros), y el que tiene un menor componente asegurador y un mayor componente financiero. Se trata de una póliza que invierte en fondos de inversión, y donde el tomador del seguro asume todo el riesgo de la inversión. Con las caídas trepidantes de las rentabilidades en la renta fija, las aseguradoras cada vez tienen más difícil ofrecer rendimientos atractivos en las rentas vitalicias, así que están optando por aumentar las ventas de los seguros con riesgo tomador (conocidos en el argot como unit-linked).

Los PPA tienen una regulación similar a los planes de pensiones. Los PIAS, en cambio, tienen la desgravación en el cobro no al aportar

“El año pasado ya tuvimos una excelente comercialización de ‘unit-linked’ y este año vamos a repetir con unas cifras parecidas. Tiene todo el sentido que ampliemos la oferta de este tipo de productos”, explica Jean-Paul Rignault, consejero delegado de Axa España.

El que los unit-linked sean productos donde el tomador asume el riesgo no quiere decir que tengan que ser productos de mucho riesgo. De hecho, los fondos de inversión que funcionan como activo subyacente pueden ser de cualquier categoría: desde productos que invierten todo en Bolsas emergentes, a fondos monetarios que solo compran depósitos y renta fija a muy corto plazo, por lo que corren muchos menos riesgos.

Una variante para invertir a través de esta fórmula es la que ofrece la aseguradora Caser, de la mano de la firma tecnológica Finizens. Se trata de un plan de ahorro, que permite hacer aportaciones a partir de 100 euros, y que permite al inversor adquirir participaciones en una cartera bien diversificada de fondos cotizados (conocidos por sus siglas en inglés, ETF). El particular responde a un breve cuestionario sobre su perfil inversor y sus necesidades, y la aplicación de Finizens le asigna una determinada cartera (hay cinco, en función del nivel de riesgo). Al invertir en ETF, que replican índices bursátiles o de bonos, las comisiones son muy bajas. Además, el proceso se realiza 100% online, y desde el teléfono móvil se puede tanto contratar como deshacer la inversión.

4. Pias

Los planes individuales de ahorro sistemático (PIAS) son un híbrido entre un planes de pensiones y un seguro de vida-ahorro. Se trata de un instrumento de ahorro-previsión a largo plazo que permite constituir una renta vitalicia asegurada y tiene como finalidad ir pagando primas para acumular un capital a lo largo del tiempo, que servirá como complemento a la pensión pública. La principal diferencia con los planes de pensiones y los PPA es que no hay que esperar hasta la jubilación para percibir la renta acumulada.

Desde el punto de vista fiscal, las primas pagadas no reducen la base imponible del IRPF y, por ello, no tiene beneficios fiscales durante la etapa de ahorro. En cambio, cuando se cobra la prestación como renta vitalicia, los rendimientos generados están exentos de impuestos, siempre que se cumplan los siguientes requisitos: que el cobro de la renta empiece como mínimo cinco años más tarde –a contar desde el pago de la primera prima–; que el tomador del seguro, asegurado y beneficiario sean la misma persona y que las primas pagadas no superen los siguientes límites: 8.000 euros anuales y hasta un total acumulado de 240.000 euros.

Durante el último año han tenido una fuerte expansión, con tasas de crecimiento de más del 30%, y ya acumulan cerca de 10.000 millones de euros de activos bajo gestión.

Hay dos modelos básicos de PIAS: los que se comprometen al pago de una rentabilidad fija garantizada, y los que no tienen esa garantía. A la hora de analizar cuáles es el PIAS más atractivo hay que tener en cuenta que las comparativas de Global Actuarial han señalado que las aseguradoras suelen ofrecer mejores rendimientos que los bancos, destacando especialmente a Liberty Seguros, Generali y Mapfre.

5. PPA

Tanto los PPA como los PIAS son seguros de ahorro a largo plazo que aseguran a la persona que los contrata una rentabilidad, junto con diferentes ventajas fiscales. En el caso de los PPA, permiten al asegurador reducir la base imponible del IRPF. A cambio el capital acumulado solo podrá rescatarse en el momento de la jubilación (o en situaciones de enfermedad grave, desempleo...).

La mejor forma de entender su funcionamiento es que se trata del equivalente a los planes de pensiones, con unas ventajas y limitaciones muy similares, pero en un formato de seguro.

6. Planes ahorro 5

Los seguros individuales de ahorro sistemático (sialp, también conocidos como planes ahorro 5) son el último producto de vida-ahorro que ha incorporado el sector asegurador a su catálogo. Este formato surgió con la última reforma fiscal, y permite a los particulares tener una exención fiscal para las aportaciones que hagan hasta 5.000 euros, siempre que mantengan la inversión durante un periodo de cinco años. El rescate se puede solicitar a partir del primer año.

Desde que se puso en marcha esta figura, a comienzos de 2015, los planes ahorro 5 han logrado atraer más de 1.700 millones de euros de los ahorradores. Más de 500.000 personas tienen contratada esta modalidad de seguro (si se tiene en cuenta su formato bancario, la implantación es mucho mayor).

El activo subyacente del plan ahorro 5 puede variar, pero la compañía aseguradora tiene que garantizar como mínimo el 85% de la inversión. Este perfil conservador hace que, dados los bajos tipos de interés actuales, los rendimientos que puede ofrecer este producto en la actualidad sean especialmente bajos.

En función de la aseguradora, la rentabilidad que ofrecen los Sialp oscila entre el 0,5% y el 1%. En algunos casos, el producto incluye una “participación en beneficios”.

Archivado En

- Finizens

- Unespa

- Mapfre

- PIAS

- Sialp

- Seguros vida

- Servicios financieros

- Ahorro cuentas

- Fintech

- Plan Ahorro 5

- Ahorro

- Patronal

- Cuentas bancarias

- Start-up

- Finanzas personales

- Productos financieros

- Planes pensiones

- Financiación

- Economía doméstica

- Aseguradoras

- Organizaciones empresariales

- Pensiones

- Tecnologías información

- Seguros

- Prestaciones