Nvidia, una historia familiar para Tesla

Musk tiene una ventaja: los inversores le dan margen para prometer que dominará todo

El fabricante de chips Nvidia se ha hecho enorme a una velocidad asombrosa. En ese sentido, es un poco como Tesla. Ambos han conseguido una enorme ventaja en un sector que experimenta una transformación espectacular. Y ambos lidian con contratiempos de producción e incertidumbre sobre lo grandes que pueden llegar a ser sus mercados. Cuanto mayor sea Nvidia, más en juego estará.

Nvidia ingresó en el último trimestre un 122% más. Sus resultados superaron casi todas las expectativas. La reacción: las acciones abrieron un 3% a la baja el jueves. Esto se explica por algunas decepciones: su margen de beneficio bruto ajustado cayó ligeramente a un todavía generoso 76%, por ejemplo, la primera disminución secuencial que el CEO, Jensen Huang, ha servido en unos dos años. También han reducido sus previsiones.

Nvidia no está valorada a la perfección como Tesla. La empresa de Musk se disparó hasta alcanzar el billón gracias a su tecnología y rentabilidad. Sin embargo, cuando estaba en máximos, las acciones cotizaban a 156 veces los beneficios esperados. Nvidia cotiza a 38 veces, más o menos donde estaba el día antes de que Chat GPT debutara.

Tesla ya ha bajado un poco de la estratosfera. Lo que empezó como problemas de producción se convirtió en una bola de nieve, y llevó a Musk a desechar sus objetivos. El margen bruto básico de Tesla, que excluye los créditos públicos al coche eléctrico, se ha reducido a la mitad desde 2022. Los problemas de fabricación de Nvidia son menores: su próxima generación de chips está siendo sometida a ajustes de producción, aunque Huang prometió un rápido despliegue. Eso es poco en una industria conocida por problemas mucho peores.

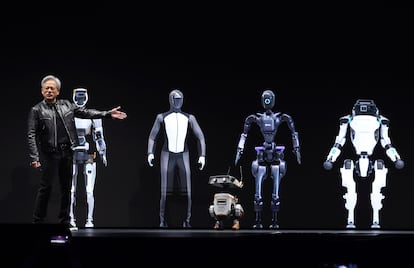

Es fácil entender el nerviosismo cuando Nvidia está empujando contra los límites del mercado, limitada por factores que solo en parte están bajo su control. Musk tiene una ventaja: los inversores le dan margen para prometer que dominará todo, desde las baterías gigantes hasta los robots humanoides, concediéndole crédito antes de tiempo, independientemente de los contratiempos. Nvidia, por su parte, se valora más por sus extraordinarios logros en su negocio principal de chips y software asociado. Huang no promete colonizar Marte en solitario. Su valoración podría traerse más fácilmente a la Tierra.

Los autores son columnistas de Reuters Breakingviews. Las opiniones son suyas. La traducción, de Pierre Lomba Leblanc, es responsabilidad de CincoDías.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días