Invertir en máquinas para fabricar chips

Las ventas de semiconductores en 2032 se doblarán hasta alcanzar los 1,3 billones de dólares: ASML está en una posición envidiable para beneficiarse

La ley de Moore estipula que el número de transistores por unidad de superficie se duplicará cada dos años, algo que ya ha dejado de cumplirse. Pero Gordon Moore (cofundador de Intel) sabía que aquel crecimiento tenía un final, dictado por los límites de la física. Por ello recordaba a los ingenieros que su objetivo era retrasar todo lo posible aquel final.

Una compañía que es fiel seguidora de su doctrina es ASML (Países Bajos), la empresa tecnológica con mayor capitalización de Europa. Tiene un monopolio en un eslabón crítico de la cadena de suministro de circuitos integrados de alta gama. Su producto es clave para poder fabricar los chips de inteligencia artificial (IA) y los móviles más avanzados, por citar algunos ejemplos.

Para entender el papel que juega ASML en esta cadena de suministro, puede decirse que Nvidia diseña y comercializa sus propios chips, pero externaliza su fabricación a empresas como TSMC (Taiwan) que, a su vez, utilizan las máquinas de ASML para producirlos.

Según The Economist, las ventas de semiconductores en el 2032 se doblarán hasta alcanzar los 1.3 billones de dólares, así que ASML está en una posición envidiable para beneficiarse de este crecimiento.

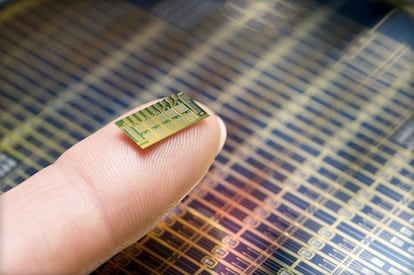

Una máquina de ASML tiene las dimensiones de un camión. Es un sofisticado sistema de fotolitografía láser robotizado, con una luz ultravioleta de onda corta extrema o EUV (Extreme UltraViolet). El rayo de luz se refleja en unos espejos y convierte pequeñas gotas de estaño en plasma, materializando con precisión una diminuta estructura o nodo en la oblea de silicio.

Un aspecto singular de ASML es su modelo de producción horizontal, parecido al de un fabricante de automóviles, pero muy particular. Tiene una red de cerca de 800 empresas que colaboran estrechamente para fabricar los componentes de cada una de sus máquinas, lo que significa un alto nivel de especialización y un bajo volumen de producción. Esto hace que ASML tenga una sola fuente de suministro para muchos de sus componentes críticos, con el riesgo que esto supone.

En este contexto, ASML actúa como un director de orquesta, con cerca del 90% de los componentes externalizados. Básicamente, diseña la arquitectura de la máquina y los protocolos de comunicación entre sus módulos, así como el ajuste y la verificación del sistema. La mayoría de las empresas en su red son europeas; tienen una intensa codependencia, con una fuerte cultura cimentada en la confianza y la transparencia, compartiendo datos técnicos, financieros y de propiedad intelectual.

Este modelo de operar tan horizontal contrasta con el de otros fabricantes de máquinas de litografía para semiconductores, integrados más verticalmente, como Nikon o Canon. Pero la holandesa domina el mercado de alta gama y, desde que en 2010 introdujo la tecnología EUV, nadie la ha podido seguir. Con sus máquinas ya es posible fabricar estructuras de silicio de tan solo 2 nanómetros (mil millonésima parte de un metro).

No obstante, su competencia intenta recortar modestamente las distancias. Canon tiene un nuevo y sofisticado diseño que utiliza una tecnología de impresión tradicional (máscara sobre la oblea), denominada NIL (NanoImprint Lithography), que podría llegar a producir en un futuro lejano estructuras de 5 nm.

Una característica del mercado de semiconductores es su demanda cíclica. En este sentido, el modelo de fabricación en red de ASML aporta una ventaja interesante: poder mitigar el riesgo económico en los ciclos bajos.

Otra ventaja de ASML es la utilización de datos procedentes del parque de más de 5.000 máquinas instaladas a lo largo de su historia (iniciada en 1984). La mayoría están conectadas a su central y transmiten datos esenciales para su mejora y mantenimiento. ASML utiliza algoritmos de machine learning (una forma de IA) para aprender de esos datos y mejorar sus máquinas de forma continua, tanto de la base instalada como de las nuevas máquinas que se lanzan al mercado. Esto supone una ventaja competitiva en un entorno de máquinas críticas y coste alto. Se consigue mayor productividad y un ciclo de vida más longevo.

Un riesgo implícito para ASML es el geopolítico. Muchas de sus máquinas están en la lista de productos que no pueden venderse a China (una lista auspiciada por EE UU). Esto le ha supuesto la cancelación de pedidos y la pérdida de mercado en un área geográfica muy lucrativa. Las restricciones incluso afectan a modelos no tan avanzados.

No obstante, con una política friendshoring a nivel global, en la que prolifera la relocalización de plantas de semiconductores, la compañía tiene más demanda de la que puede atender. En este aspecto, una ventaja para Canon es que su nueva máquina podría evitar estar en la lista negra de ventas, ya que no utiliza tecnología EUV (a no ser que se introduzcan nuevas limitaciones).

El último producto de ASML cuesta cerca de 300 millones de dólares y se instalará en una nueva fábrica de Intel en Oregón (EE UU). Allí serán necesarios varios meses para ajustar y calibrar el sistema, con tal de conseguir la suficiente precisión para acercarse a la actual frontera tecnológica en producción masiva de chips (nodos de 1,8 nm).

Desde el punto de vista de un inversor, ASML cotiza en el Nasdaq y el Euronext. En los últimos cinco años, sus ingresos se han duplicado y su valor en Bolsa se ha quintuplicado. Durante el último año, el valor de sus títulos ha aumentado un 34%, frente al 37% del Nasdaq, 23% del S&P 500 y 12% del Eurostoxx 50.

Para completar el posicionamiento de un inversor en el sector de máquinas avanzadas de producción de semiconductores, podría considerarse la inclusión de Canon en la cartera. En un año se ha revalorizado el 29%, con el atractivo de que cotiza en el Nikkei, con una divisa aparentemente devaluada (yen). No obstante, hay que advertir que estas máquinas solo representan un 8% del volumen total de negocio de la japonesa.

Xavier Alcober Fanjul es ingeniero consultor

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días