Nvidia, ¿estrella de Wall Street o un gigante con pies de barro?

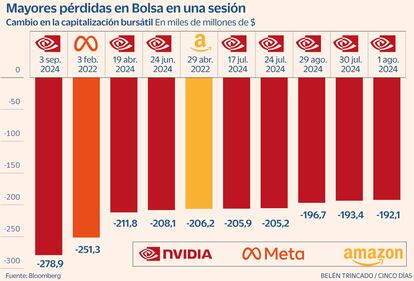

La compañía acumula ocho de las diez mayores destrucciones de valor en Bolsa en un solo día, pero siempre ha logrado recuperarse de las fuertes caídas

Se mueve con la inestabilidad de una start-up, pero tiene el tamaño de un imperio tecnológico. Nvidia ha introducido en el mercado una inyección de volatilidad pocas veces vista en una empresa de sus dimensiones: ocho de las diez mayores caídas de capitalización bursátil de la historia en un solo día llevan su nombre —todas este año—. La última, este mismo martes, hizo evaporarse en cuestión de horas unos 252.400 millones de euros, una cantidad superior a la suma del valor de Inditex, el Banco Santander y Telefónica, tras una caída de sus títulos del 9,5%.

En otra compañía, ese descenso sería sinónimo de inquietud extrema, cuando no un certificado de defunción. Pero Nvidia, que hasta este martes era la segunda mayor firma del planeta solo por detrás de Apple —Microsoft le superó con el desplome— siempre ha sido capaz de recuperarse después de cada traspiés. Pocos dudan de que sigue siendo una historia de éxito: sus microprocesadores para inteligencia artificial se venden más que nunca gracias a un dominio de mercado abrumador, basado en su supremacía tecnológica y las enormes expectativas depositadas en la IA; jamás ha ganado tanto dinero: 16.599 millones de dólares en el segundo trimestre, un 168% más, o lo que es lo mismo, la friolera de 184 millones diarios de beneficio; y pese a su meteórico crecimiento en Bolsa, donde hoy vale más de 2,5 billones de dólares, sigue contando con el favor de los analistas: 65 de ellos aconsejan comprar sus títulos, ocho mantenerlos, y ninguno venderlos. Le otorgan un potencial alcista de casi el 40%... después de una subida vertical superior al 2.000% en cinco años.

Y, sin embargo, la historia de crecimiento de Nvidia, como la de un recién llegado a un club de ricos, despierta unos recelos que no son tan comunes en nombres más consolidados como Apple, Microsoft, Alphabet, Amazon o Meta. En esas reticencias hay algo de temor a lo desconocido: mientras que los teléfonos inteligentes, la nube, los buscadores, el comercio electrónico y las redes sociales son realidades afianzadas en el día a día de miles de millones de personas, la inteligencia artificial, el océano donde Nvidia bracea, pese a mover ya cantidades nada desdeñables, sigue siendo más lo que promete que lo que da. Y mientras el usuario no ve directamente esos minúsculos chips que fabrica Nvidia para insertarlos en las tripas de los dispositivos, sí interactúa con las pantallas del iPhone, se cruza con las furgonetas de reparto de Jeff Bezos, rastrea palabras en el ordenador con Google, habla en WhatsApp y pasa fotos en el Instagram de Meta.

Ese dinero que genera Nvidia, invisible al ojo humano del ciudadano común, unido a su rápido crecimiento, ha sido suficiente para que se la asocie con burbujas pasadas, especialmente con la de las puntocom. Entre las últimas comparaciones, Jonathan Guilford, de Reuters, la emparejaba este miércoles con Tesla. Las similitudes estriban en que ambas dominan un segmento en crecimiento —Tesla el coche eléctrico, Nvidia los chips de IA— y el mercado las premió con violentas subidas en Bolsa, pero Guilford recuerda un hecho diferencial: cuando estaban en máximos, las acciones de Tesla cotizaban a 156 veces los beneficios esperados. Nvidia cotiza a 38 veces, más o menos donde estaba el día antes de los comienzos de ChatGPT, por lo que su valoración parece más apegada a la realidad que la de Tesla, cuyas acciones valen ahora prácticamente la mitad que en su pico de noviembre de 2021.

Ambas son, en todo caso, presas deseadas por los amantes de la especulación financiera: como nadie es capaz de predecir con exactitud hasta dónde llegarán la implantación del vehículo eléctrico y la inteligencia artificial, ni hasta qué punto los competidores les robarán cuota de mercado, las oscilaciones son más pronunciadas.

Riesgos

Los cimientos sobre los que parece asentarse el edificio Nvidia, no significa que no haya riesgos crecientes para Nvidia, tanto de negocio como regulatorios. Los últimos resultados muestran unos márgenes algo menores, problemas de fabricación de Blackwell, su nuevo modelo de chip de última generación, y unas previsiones de ingresos y beneficios que se ralentizan. El combustible para continuar subiendo en Bolsa suele ser una mezcla de ritmo de crecimiento y expectativas, por lo que mejorar, si se hace en porcentajes inferiores a los esperados, suele ser sinónimo de descalabro bursátil.

Además, el Departamento de Justicia de Estados Unidos ha enviado citaciones a la compañía y a otras empresas en busca de pruebas de que el fabricante de chips violó las leyes antimonopolio; si las relaciones con China empeoran en una eventual Administración Trump en guerra comercial abierta con Pekín, también es susceptible de hacerlo su negocio; y los clientes más grandes de Nvidia, entre los que se cuentan compañeros del selecto grupo de los Siete Magníficos como Amazon, Meta, Microsoft o Alphabet, con músculo financiero para invertir en innovación, están tratando de reducir la dependencia de sus chips desarrollando sus propios microprocesadores, lo cual complica que pueda mantener su posición de monopolio.

Hyun Ho Sohn, gestor del fondo Fidelity Global Technology desde 2013, ve otros nubarrones. “Existen riesgos infravalorados en lo que respecta a la magnitud y el ritmo de adopción de la IA generativa. Aunque es indudable que las GPU están bien colocadas para satisfacer las necesidades de entrenamiento de los grandes modelos, estos dispositivos podrían ser menos necesarios cuando pasemos a la fase de inferencia de los modelos”, advierte en un informe publicado tras la presentación de resultados. “A la empresa le está costando más batir las previsiones y cada vez es menos probable que el mercado tolere los contratiempos”, añade.

A la caza de oportunidades

Nvidia tampoco se está quedando de brazos cruzados, y más allá de saborear las mieles del éxito, se mueve a la caza de oportunidades: esta semana se unió a una ronda de financiación de más de 100 millones de dólares lanzada por la start-up japonesa Sakana AI, cofundada por antiguos trabajadores de Google, y a una escala mayor, estudia participar en la próxima ronda de financiación de OpenAI, el desarrollador de inteligencia artificial creador del popular ChatGPT, que valoraría la empresa en más de 100.000 millones de dólares.

Mientras tanto, la fortuna del cofundador y consejero delegado de Nvidia, Jensen Huang, va dando tumbos al compás de la cotización. Este martes, con la fuerte caída, se redujo en unos 10.000 millones de dólares, hasta los 94.900 millones, su mayor retroceso en un solo día desde que el índice de multimillonarios de Bloomberg comenzó a rastrear su riqueza en 2016.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días