Los consejos de compra de Enagás se disparan tras la venta de su participación en Tallgrass

Bestinver, Santander, Renta 4, Mirabaud, Mediobanca o Kepler Cheuvreux mejoran su recomendación e impulsan al valor desde zona de mínimos de 2012. Moody’s cambia la perspectiva del rating a positiva

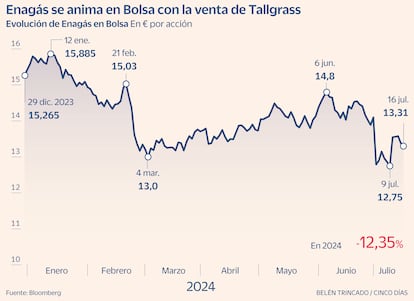

El ánimo de los inversores respecto a Enagás ha cambiado de forma radical en solo unos días. La decisión de la compañía, anunciada el pasado 10 de julio, de vender su participación del 30% en la estadounidense Tallgrass ha sido el detonante para el alza en Bolsa del valor y para una oleada de recomendaciones positivas por parte de los analistas. También para la mejora de la perspectiva del rating por parte de la agencia Moody’s. La operación dejará minusvalías de 360 millones de euros pero también reportará valiosos ingresos con los que afrontar las cuantiosas inversiones en infraestructuras que exige la transición energética y que ya causaron un drástico recorte del dividendo este año.

Numerosas firmas de análisis han mejorado su consejo para Enagás desde neutral a sobreponderar a raíz de la venta de Tallgrass, por 1.000 millones de euros. Bestinver y Renta 4 han sido las últimas en sumarse a una oleada de consejos de compra que en los últimos días han protagonizado también Kepler Cheuvreux, Mediobanca, Mirabaud o Santander. El consenso de mercado que recoge Bloomberg, a partir de más de una veintena de analistas, da ahora un 52,2% de recomendaciones de compra para la compañía, frente al porcentaje del 26% de hace un mes. Los consejos de mantener se han reducido al 8,7% y los de venta han descendido ligeramente al 39%.

La actualización de las valoraciones de Enagás tras su desinversión en Estados Unidos no resta potencial al valor. El precio objetivo de consenso, en los 16,3 euros, prevé una apreciación en Bolsa del 22% si bien hay valoraciones que conceden un recorrido muy superior. Mediobanca valora a Enagás en los 21 euros por título; Santander, en los 18,75, y Renta 4, en los 18,23 euros por acción.

Renta 4 destaca que la venta del 30% de Tallgrass permitirá fortalecer el balance de Enagás, continuar con la estrategia de rotación activos no estratégicos y reducir riesgos de la compañía, puesto que elimina la exposición a la actividad de transporte, almacenamiento y distribución de petróleo en Estados Unidos, y reduce coste de la deuda. Así, según señala Renta 4, la deuda neta se reducirá a final de año a 3,3 veces sobre ebitda frente a las 4,3 veces del cierre de 2023. Y ello añadirá “robustez al dividendo hasta 2026”, que sufrió un fuerte recorte en febrero con el fin de desarrollar la red de infraestructuras de hidrógeno renovable. Enagás anunció en febrero al mercado una rebaja de los dividendos para los ejercicios de 2024, 2025 y 2026, a 1 euro por acción. La empresa mantuvo el de 2023 en 1,74 euros por título.

Moody’s también destaca que la desinversión de Tallgrass mejorará el perfil financiero de Enagás, lo que está en consonancia con el compromiso de la dirección de la compañía de reforzar el balance antes de 2027. La agencia ha anunciado este martes el cambio de la perspectiva del rating de Enagás de estable a positiva, paso previo para una mejora del rating, que se mantiene en Baa2. Como resultado de la operación en EE UU, Moody’s espera que la deuda neta del operador del sistema gasista español se reduzca en aproximadamente 1.000 millones de euros y se mantenga estable en torno a 2.300-2.400 millones de euros hasta 2026.

Enagás presentará los resultados del primer semestre el próximo 23 de julio, en los que ya se espera que la venta de Tallgrass dejen una huella positiva. Para Renta 4, es previsible que haya cambios en las previsiones de 2024, con una revisión al alza del beneficio neto excluyendo extraordinarios y a la baja de la deuda neta. La firma estima una reducción del coste financiero neto de impuestos de 30 millones de euros anuales por la amortización de más de 700 millones de dólares de deuda. “Esta reducción del apalancamiento otorga un amplio margen a Enagás para acometer su plan de inversión en la red de hidrógeno más allá de 2026 y que en función del nivel de inversión que finalmente se lleve a cabo y del dividendo que se pague, ampliará significativamente sus niveles de apalancamiento en la segunda mitad de esta década”, apuntan desde Renta 4.

La acción de Enagás ha remontado el 4,8% desde que se conoció su desinversión en Tallgrass. Aun así, el valor cae más del 13% en el año y se esfuerza por alejarse de los mínimos de 2012. Desde Bestinver Securities recuerdan que la compañía se caracteriza “por un perfil de beneficios decreciente” y señala que “es prematuro invertir fuertemente en hidrógeno verde, ya que la infraestructura del hidrógeno se enfrenta a numerosos retos de ejecución y normativos”. Sin embargo, decide mejorar su consejo para Enagás de mantener a comprar por el descenso en Bolsa en los últimos meses, la venta de Tallgrass y “una rentabilidad por dividendo ahora más segura y atractiva”.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días