De Líbano a España: el conflicto Israel-Hamás pone en jaque a la economía global

La expansión a los países vecinos de las hostilidades podría costar más de 1 billón de dólares al crecimiento mundial y más inestabilidad de los precios en Europa

La ampliación del conflicto entre Israel y Hamás al resto del Oriente Próximo podría llegar a costar a la economía global alrededor de 1 billón de dólares en pérdidas netas de crecimiento, la subida de los precios de petróleo a 150 dólares por barril y, en el caso más pesimista, una recesión global, según estimaciones de varios expertos en el mercado. Aunque el coste humano de la guerra siempre es la tragedia principal, los analistas internacionales coinciden en que una guerra extendida por todo Oriente Próximo podría acarrear una serie de efectos secundarios en el mercado energético y, sobre todo, en una eurozona con graves problemas para mantener controlados los precios.

Rabah Arezki, anterior economista jefe para el Fondo Monetario Internacional (FMI) en la región y profesor para la Kennedy School de Harvard, considera que aún es demasiado pronto para diagnosticar si el coste económico será a corto o largo plazo, ya que depende en gran medida de si Israel invade territorio palestino o no.

“Si no invaden, puede que veamos algo de normalidad, pero nada será como antes”, alertó el experto a Cinco Días. La eurozona podrá experimentar una ralentización económica en medio de su combate contra la inflación y debido a su dependencia energética, aunque, en todo caso, los grandes perdedores serán las economías de la región.

Alza en precios de energía

En un análisis recopilado de S&P, Goldman Sachs y Bloomberg se contemplan varios escenarios posibles y se acotan las cifras. Primero, una subida de 8 dólares más por barril de petróleo si la guerra se expande a una contienda que involucre a Líbano, Siria y a Oriente Próximo en general. En el caso que la guerra se saliera de las manos a un conflicto directo entre Israel e Irán, calculan que el precio por barril podría encarecerse hasta 64 dólares más de sus precios actuales y alcanzar 150 billetes verdes por barril.

Irán apoya al grupo palestino Hamás y controla el punto clave en el golfo Pérsico, el estrecho de Ormuz, que gestiona un quinto del suministro diario del gas natural licuado y el 30% del petróleo. En todos los escenarios, el petróleo subirá de precio, la inflación será más alta y el crecimiento será atrofiado por múltiples razones. Sin embargo, las implicaciones geopolíticas van más allá de la subida de precios del petróleo y podrán debilitar el PIB global hasta 1 punto porcentual menos y subir la inflación en 1,2 puntos porcentuales.

Mientras Europa se prepara para las réplicas económicas del conflicto entre Israel y Hamás, varios analistas del mercado son menos pesimistas. Más bien valoran que el resultado probable será un choque temporal en la cadena de suministro europea. Hay una probabilidad sobre el 5% de que el crudo se dispare sobre los 150 dólares por barril y permanezca en estos valores, según Norbert Rücker, jefe de economía e investigación del banco suizo privado, Julius Baer.

Réplicas económicas en la eurozona

Los banqueros centrales finalmente empezaban a dar señales de que, al parecer, Europa había logrado esquivar una recesión, tras un año de subidas consecutivas de los tipos de interés por el Banco Central Europeo (BCE) para combatir el encarecimiento de las materias primas y la cesta de la compra. Ahora el conflicto reanudado árabe-israelí ha sacudido el mundo árabe y conlleva el riesgo de debilitar a una eurozona en recuperación por los elevados tipos de interés, la inflación y el encarecimiento de la energía. Así, el FMI proyecta que la eurozona será la región con menos crecimiento económico en 2024, sobre el 1,2% frente al 0,7% este año.

La proliferación de las tensiones se reflejará en la subida de la factura mensual de la energía y en el gasto de los hogares durante esta temporada invernal, al menos a corto plazo. En el caso del escenario pesimista, una recesión global, los países europeos observarán un descenso en productividad laboral en medio de mínimos históricos de desempleo en la zona euro.

No todas las réplicas económicas son negativas. Un efecto inesperado se muestra en el sector hostelero español, donde se espera un aumento de turistas que elegirán España como destino en lugar de otros destinos populares próximos al conflicto, como Egipto, Jordania, Túnez o Turquía, según las perspectivas para octubre de Exceltur. El patronal prevé un crecimiento en la demanda extranjera para el próximo verano.

Impacto sobre países vecinos

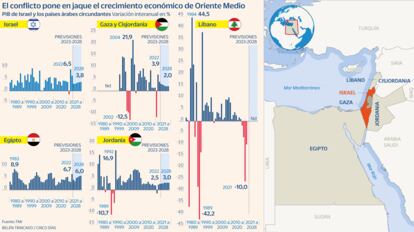

Sin embargo, la escalada del conflicto, que por ahora los expertos valoran como poco probable, afectará sobre todo a las economías de los países colindantes a Israel y territorio palestino: Líbano, Egipto, Jordania, y varios actores clave en el golfo Pérsico. No en vano, podría involucrar a más de 12 países en la región. Entre ellos, los países árabes directamente circundantes al conflicto son los países con las tasas más altas de deuda pública en relación a su PIB, así como sufren de inflación, desempleo y liquidación de reservas de divisas. Estas condiciones solo empeoran ante una guerra generalizada.

Líbano, un país de más de 5 millones de personas, situado al norte del conflicto, corre el riesgo de ser arrastrado a la guerra si Hezbolá, el grupo militar respaldado por Irán, se involucra. Esto sólo debilitará más a una economía que ha sido dañada por el desastre en el Puerto de Beirut en 2020, una hiperinflación sobre el 253% y una corrupción que ha colapsado su sistema bancario.

“Líbano desde 2019 ha estado pasando por la ‘tormenta perfecta’, una crisis de deuda, social y fiscal, así cómo las implicaciones de la pandemia y la guerra en Ucrania” explica Simon Neaimè, doctor y profesor de economía en la Universidad Americana de Beirut.

El profesor añade que el impacto inmediato se vería en el sector turístico, que representa alrededor del 20% del PIB y apenas estaba recuperándose de la pandemia. “No hay un sistema bancario operacional. La economía solo es funcional por las remesas de la diáspora. Si el país se ve arrastrado a la guerra, lo que veremos será un colapso completo de la economía libanesa en dos meses”.

El banco central del país suspendió sus pagos de deuda en 2020 y desde entonces han congelado la retirada de algunos ahorros, resultando en un incremento de atracos en los bancos por personas que necesitan acceder a sus propios fondos.

El PIB del país ha ido disminuyendo de los 45.000 millones a los 15.000 millones de dólares que se sitúa a día de hoy, con un crecimiento por debajo del -10%, según estadísticas del Banco Central de Líbano. La tasa de desempleo en Líbano, según el profesor Neaimè, se sitúa entre el 50% y el 60% de la población libanesa, debido principalmente a una crisis de refugiados con más de 2 millones de sirios y medio millón de palestinos.

“El coste de una guerra en Líbano será catastrófico,” afirmó la Asociación Libanesa de Líderes de Negocios (RDCL, por sus siglas en francés) la semana pasada. “La economía libanesa es muy frágil y corre el riesgo de colapsar a causa de la acumulación de varias crisis”.

Egipto y Jordania

Oriente Medio se ha visto envuelto en los últimos años en una crisis de deuda. El Cairo y Ammán, así como Beirut, han estado batallando la ralentización del crecimiento de sus economías. Ambos países ya lidiaban con tasas altas de desempleo, el encarecimiento de la cesta de compra y pérdidas de reservas agravadas por la guerra en Ucrania. Los tres países son importadores significativos de productos clave como el trigo, así como materias primas del golfo Pérsico.

Egipto juega un papel difícil en la guerra que podrá someterlo a condiciones económicos más graves. “Egipto podrá ser afectado por una afluencia de fragilidades desestabilizadores,” añadió Arezki. El economista señaló que las implicaciones directas a El Cairo fueron los cortes de suministro del gas Israelí al país que se beneficia de sus exportaciones de gas natural a Europa.

Desde el 7 de octubre, el día del ataque de Hamás, los gastos de financiación en Jordania y Egipto aumentaron 0,8 y 0,6 puntos porcentuales respectivamente, según datos de Bloomberg. El rendimiento del bono soberano de Jordania para 2030 se disparó a su nivel más alto desde el pasado octubre, tras los sucesos. Los expertos consideran que el riesgo de la expansión de la guerra entre Israel y Hamás a estos dos países provocó la venta de los bonos de gobierno.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días