La banca endurece el crédito a familias y empresas en plena crisis de altos precios

Aplica criterios más restrictivos en las solicitudes de préstamos

La banca española ha endurecido las condiciones del crédito a familias y empresas. En los últimos meses, y también en el inicio de 2023, las entidades han elevado los criterios para aceptar las solicitudes de hipotecas y préstamos, en plena crisis por la espiral inflacionista y la acelerada subida de los tipos de interés. Las fuentes financieras de la gran banca consultadas explican que están aplicando criterios más restrictivos a la hora de conceder créditos, especialmente hipotecarios, aunque también en los ligados al consumo y la inversión empresarial. Igualmente, constatan una caída en la demanda en los últimos meses, anticipando también esta tendencia en el arranque de este año.

En realidad, indican que no se trata de una decisión unilateral para restringir el crédito, sino que han estado condicionados por el Banco Central Europeo. Por un lado, señalan el giro que acometió el supervisor en la política monetaria hace un año ejecutando continuas subidas de los tipos de interés para tratar de frenar la elevada inflación. En ese sentido, dicen que los tipos más altos han llevado a un aumento en el precio del dinero que provoca que muchos clientes ahora no puedan acceder a la financiación.

Por otro lado, detallan que la normativa a la que está sometida el sector obliga a las entidades a conceder crédito responsable. Eso implica que los bancos deben realizar una evaluación en profundidad de la solvencia de los clientes para asegurarse de que podrán afrontar el pago de las cuotas a lo largo de la vida del préstamo. En ese sentido, están aplicando escenarios de estrés sobre los clientes teniendo en cuenta un entorno de tipos de alrededor del 4%, que es el marco en el que se mueven las previsiones del servicio de estudios del BCE.

“Las entidades financieras están siendo prudentes a la hora de conceder crédito porque temen la llegada de una recesión o que siga desacelerándose la economía. Recordemos que el Gobierno ha ido reduciendo sus estimaciones de crecimiento a lo largo de 2022 y que el BCE ha hecho lo propio para 2023. En una situación de desaceleración económica y, sobre todo, en caso de recesión, aumenta el riesgo de impagos y los bancos quieren reducir, en la medida de lo posible, ese riesgo”, afirma Víctor Alvargonzález, director de estrategia de la firma consultora Nextep Finance.

El propio BCE reconocía en su último informe trimestral sobre préstamos que los bancos españoles habían endurecido considerablemente el crédito durante el tercer trimestre del año y que preveía unas condiciones más duras para la recta final del año e inicio de 2023. Habitualmente, a la hora de aplicar criterios más restrictivos las entidades suelen fijar tipos de interés más elevados en el caso del crédito al consumo, mayores avales en el crédito a empresas, y ofrecer un menor porcentaje sobre el precio de la vivienda en el caso de las hipotecas.

Munición de sobra

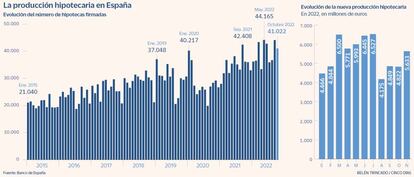

Con todo, la contracción del crédito todavía no se ha resentido en demasía en los nuevos préstamos. Según los últimos datos del Banco de España, que incluyen las cifras hasta noviembre de 2022, el nuevo crédito hipotecario aumentó los volúmenes un 16,8% respecto al mes anterior, hasta 5.633 millones de euros. El crédito al consumo se elevó un 4,4%, hasta 14.502 millones; y el crédito a empresas, un 3,3%, hasta 29.114 millones. El Banco Santander destacó ayer que lideró los préstamos ICO en 2022, con 475 millones en financiación a empresas y emprendedores. Fuentes financieras explican que con la caída de la demanda percibida en las últimas semanas y el endurecimiento de las condiciones, se han producido dos efectos.

Por una parte, constatan un mayor número de créditos que no se llevan a efecto porque los clientes no cumplen con los criterios más exigentes. Por otra parte, también explican que los clientes más solventes están acelerando para cerrar la financiación lo antes posible y evitar una nueva subida de tipos de interés que encarezca más el precio del dinero. Por ello, los volúmenes logran mantenerse en términos absolutos.

“Como ahora los bancos están cobrando mucho más por los créditos gracias a la subida de los tipos, se pueden permitir el lujo de dar menos préstamos, pues una menor actividad crediticia se ve compensada por un incremento de los márgenes que ofrece cada crédito que está en activo o que se concede en la actualidad”, añade Alvargonzález.

Además, cuentan con munición para regar de crédito a familias y empresas. Aunque los supervisores bancarios exigen realizar el citado análisis de solvencia a los clientes aplicando un escenario estresado de tipos, las entidades apenas han experimentado un repunte de la morosidad, que a cierre de octubre (último dato disponible) cayó al 3,8%, su nivel más bajo desde diciembre de 2008. Los bancos consultados aseguran que colaborarán para evitar un nuevo frenazo en la economía, en un momento de desaceleración de la actividad.