El coronavirus dispara la deuda de las cotizadas del turismo en 6.500 millones

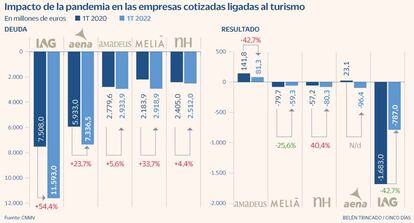

IAG y Aena suman el 85% del aumento del pasivo durante la pandemia. Amadeus es la única que entró y salió de la crisis con beneficio

El turismo afronta la recta de salida de la crisis. Tras más de dos años sin ingresos, con una gran parte de las plantillas en ERTE y asumiendo pérdidas históricas, hoteles, aerolíneas, turoperadores y agencias de viajes vislumbran la luz al final del túnel con un repunte inédito de las reservas y de los precios que pueden llevar a recuperar la facturación y el beneficio previo a la crisis antes de lo previsto. En paralelo, las empresas tendrán que priorizar la reducción de la pesada carga de deuda que han heredado de la pandemia.

Y un buen ejemplo son las cotizadas ligadas al turismo. IAG, Aena, Amadeus, Meliá y NH sumaban al inicio de la pandemia una deuda de 20.810 millones de euros. Dos años después esa cifra ha crecido en 6.485 millones de euros, de los que IAG y Aena, las mas perjudicadas por el alza de la deuda y las que más complicado lo tienen para rebajarla, suman el 85% del total, con 4.085 millones para IAG y 1.403 millones para Aena.

Meliá prepara una segunda venta de activos con la que prevé ganar 200 millones

Las restricciones a la movilidad y el consiguiente hundimiento de la actividad aérea hicieron que Aena blindara su liquidez en las primeras fases de la pandemia. Elevó el endeudamiento al tiempo que se deterioraba el ebitda. Por ello, la compañía incumple sus acuerdos con la banca acreedora en lo que toca a las ratios de deuda frente al ebitda, para lo que tiene dispensa hasta junio de 2023.

Pese a no tener la presión de las condiciones de su financiación, el gestor aeroportuario ha comenzado a adelgazar su deuda neta, de 7.336 millones, en busca de reducir el coste financiero. En este primer trimestre ha devuelto 500 millones a los bancos y ha zanjado 234 millones del crédito principal con Enaire, tal y como marcaba el calendario de amortización. La vuelta de la actividad, con la consiguiente recuperación de ebitda, ha hecho que la ratio deuda neta/ebitda mejore desde 11,5 veces a 31 de diciembre de 2021 a una nueva posición de 8,7 veces. Aena tiene previstos vencimientos por 431 millones este año, 1.094 millones en 2023 y casi 2.000 millones en 2024.

Igualmente afectada por el desplome de los vuelos, IAG tuvo que cargarse de créditos durante las peores fases de la pandemia para atender sus costes fijos cuando apenas contabilizaba ingresos y se desconocía por completo cuál podía ser el alcance temporal de la crisis. El holding que dirige Luis Gallego concluyó 2019 con 7.500 millones de deuda neta, cifra que ha escalado hasta los 11.593 millones a 31 de marzo de este año. La entrada de liquidez por el efecto de la vuelta de las reservas comienza a posibilitar una reducción en la cuantía de los créditos.

Venta de activos

La tercera más afectada fue Meliá. La primera hotelera de España pasó de tener una deuda de 2.184 millones en el primer trimestre de 2020 a otra de 2.919 millones de euros. Un alza de 735 millones en dos años que solo ha podido ser compensada parcialmente con la venta de ocho activos en julio de 2021, en lo que fue una operación inédita en la reciente historia de Meliá, acostumbrada a comprar activos para crecer y no a venderlo. En esa transacción se deshizo de ocho hoteles (tres en Baleares, dos en Canarias y otros tres repartidos entre Granada, Cádiz y Zaragoza) que fueron a parar a un vehículo de inversión, participado en un 7,5% por Meliá y Bankinter respectivamente y el 85% restante por inversores particulares, por 204 millones de euros.

En la presentación de los últimos resultados, la hotelera se fijó como prioritaria la reducción de la deuda y para ello prepara otra venta de activos, que con toda seguridad se materializará en el segundo semestre del año. “Los inmuebles están identificados y tienen nombre y apellidos. Y en todos los casos vamos a vender y nos vamos a quedar con un contrato de gestión a largo plazo (20 años)”, recalcaba Gabriel Escarrer, consejero delegado de Meliá, en una entrevista con Cinco Días en mayo, en la que apuntaba que el importe de la operación sería similar y que los hoteles estarían situados en su mayoría en el área del Caribe.

NH afronta vencimientos de deuda en 2026 por valor de 655 millones

La situación es bien diferente en Amadeus y NH, las dos cotizadas que mejor han capeado el temporal del coronavirus en términos de apalancamiento. La tecnológica fue la única que entró en la pandemia con beneficios y la única de las grandes del turismo que cotizan en bolsa que sale con beneficios. Si la deuda en marzo de 2020 fue de 2.780 millones de euros, dos años después tan solo se había incrementado un 5,6% hasta los 2.934 millones. El ajuste aplicado por la compañía para reducir los gastos en esos dos años ha sido muy extenso, desde un plan de reducción de costes de 635 millones entre 2020 y 2021 (550 de ellos estructurales), la amortización de un bono de 500 millones que vencía en marzo de 2022 o la suspensión de los dividendos. Pero el viento de cola que más ha impulsado el desapalancamiento, tal y como confirman desde la propia compañía, es la generación de caja, positiva ya en 2021. “Todas esas medidas y la evolución del negocio nos han permitido cerrar el primer trimestre con una ratio de deuda neta sobre ebitda de 3,4 veces”. Todo ello pese a que los ingresos entre enero y marzo apenas llegaban al 65% de los alcanzados en el mismo período de 2019 y el beneficio neto apenas rozaban el 29% del nivel prepandemia..

Pese a su buena situación financiera, NH, sin compromisos de pago en 2022 y 2024, afronta en 2026, tras refinanciar la deuda que vencía en 2023, compromisos por valor de 655 millones.

Edreams refinancia la deuda y amplía su vencimiento

Las agencias de viajes han sido la actividad turística más golpeada por la crisis del coronavirus. El cierre en los primeros meses y la falta de actividad en los siguientes trimestres abocó a la gran mayoría de empresas a suspender el empleo a sus trabajadores y a encadenar prácticamente dos años sin ingresos.

A esa tendencia no ha sido ajena eDreams Odigeo, la única agencia de viajes que cotiza en el mercado contínuo. La firma, que presenta los resultados del primer trimestre de 2022 a finales de mayo, arrancó la crisis del coronavirus con un pasivo de 454 millones de euros a 31 de marzo de 2020 y cerró 2021 con 503 millones. En ese período refinanció toda la deuda, ampliando el vencimiento en 5,5 años, hasta 2027. “Permitirá ejecutar el plan de negocio y alcanzar los objetivos fijados para el ejercicio fiscal 2025”.