El resultado de las elecciones en Francia tranquiliza a los mercados

Estamos llegando al suelo

El resultado de las elecciones presidenciales en Francia con la victoria de Emmanuel Macron tranquiliza a los mercados. Hay que tener en cuenta que son grandísimas noticias el hecho de que populismos y extremismos no imperen. En Europa lo que necesitamos es moderación.

Hasta el momento, las reformas que Macron han consistido en alinear a Francia con la mayor parte de Europa y su reelección implican continuidad política, avances en la agenda de reformas y mayor integración en la UE. Quiere aumentar la edad legal de jubilación y gastar más en defensa. Está a favor de una mayor inversión en tecnologías verdes, aumentando capacidad de energía solar y parques eólicos marinos, así como nuclear, para cumplir objetivos de cero emisiones netas de gases de efecto invernadero en 2050. Además, Francia ha asumido la presidencia de la UE y establecido una agenda basada en un eje político Norte-Sur más fuerte. De hecho, la UE, bajo el liderazgo de Francia, ha demostrado solidaridad y unidad en respuesta a la crisis en Ucrania. Se ha decidido a aumentar las capacidades de defensa y reducir dependencias energéticas de combustibles fósiles rusos.

Estamos llegando al suelo

El caso es que con la guerra entre Rusia y Ucrania han aumentado las expectativas de mayor ralentización del crecimiento y aumento de la inflación. Hemos pasado de crecimiento esperado global por encima de 5% en 2022 -el año de la reapertura- a una previsión de 3,5% y subido la de inflación de 5,1% a 7% -aunque esperamos que toque máximo los próximos meses-. Europa iba a crecer por encima de 4% y hemos rebajado la previsión en la Euro Zona a 3,2%. La economía china, por su parte, muestra rebrote de COVID-19 y nuevas medidas de confinamiento que pueden perjudicar las perspectivas a corto plazo de su economía. Aunque muchas economías crecerán este año por encima de su tendencia y la economía mundial tiene margen para absorber el impacto de la subida de precios del petróleo y endurecimiento de políticas monetarias, los beneficios empresariales se orientan a la baja y es posible que se produzca contracción de los múltiplos precio-beneficio los próximos doce meses con el deterioro de la liquidez y aumento de las rentabilidades reales a vencimiento de la deuda del Estado.

Ahora bien, la buena noticia es que estamos llegando al suelo en corrección del sentimiento inversor y de mercados. El ánimo de los inversores se recupera desde niveles muy deprimidos, con el nivel de ahorro más elevado que nunca, en EE. UU. equivalente a 10% del PIB.

Dos meses y dos años

En cualquier caso, para el inversor conservador, las cosas están muy complicadas. Las correcciones en renta fija lo que va de año han sido del 8 al 9%. Con cupones del 2%, implican cuatro años para recuperar la inversión. A medio plazo habrá más claridad, pero de momento hay que ser muy cautelosos. Va a haber volatilidad los dos próximos meses, un periodo muy importante para ir preprarando una estrategia de inversión para los próximos dos años, donde vamos a seguir teniendo crecimiento económico.

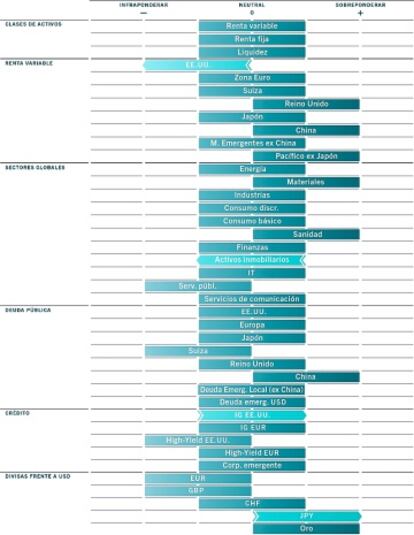

Hay rentabilidades a vencimiento de 2 a 3% en renta fija

Al respecto, los inversores conservadores pueden empezar a diversificar de verdad, con enfoque más global. Hay que tener en cuenta que, aunque en renta fija la rentabilidad obtenida lo que va de año sea de menos 8 %, a partir de ahora hay rentabilidades a vencimiento de 2 a 3%. Aunque nos mantenemos neutrales en la mayoría de clases de renta fija e infra ponderamos bonos de mercados desarrollados, pues los bancos centrales apenas están empezando a endurecer sus políticas monetarias y el aumento de la inflación puede obligarles a ser más enérgicos, nuestros indicadores de valoración en renta fija han pasado a positivo por primera vez desde principios de 2011. La rentabilidad real a vencimiento de la deuda del Tesoro de EE. UU. a diez años ha vuelto a ser positiva. Además, la deuda pública china, aunque más cara, ofrece potencial a corto plazo, ya que el banco central de China sigue comprometido con la relajación monetaria para estimular el crecimiento.

En cuanto a deuda empresarial grado de inversión de EE. UU., es la clase de activos principal menos rentable lo que va de año, pero parece sobrevendida en comparación con la de alta rentabilidad, que experimenta grandes flujos de salida y es especialmente sensible a un debilitamiento del crecimiento económico.

Nichos de valor en renta variable

De momento mantenemos una posición neutral en renta variable. No obstante, hay nichos de valor. Las acciones chinas están a buen precio, con valoraciones que han descendido hasta un punto en el que los riesgos parecen descontados, con los múltiplos de beneficios cerca de mínimos históricos en comparación con los mercados globales. Además, el mercado británico, que sobre ponderamos, combina empresas defensivas baratas, incluyendo salud y orientadas a materias primas. A ello se añade aque hay compañías que lo están haciendo muy bien en rentabilidad por dividendo, capaces de pasar sus costes a precios y es momento de identificarlas.

Por su parte el sector inmobiliario es fundamental. Sigue barato en términos relativos, aunque las estimaciones de crecimiento de beneficios de las empresas inmobiliarias continúan a la baja.

Estrategias de retorno absoluto multiactivos

Además, con determinadas estrategias de retorno absoluto multiactivos, podemos proteger capital y obtener algo de rentabilidad. De hecho, para un inversor conservador, hay estrategias multi activo que facilitan replicar el perfil de riesgo tradicional, con algo de rentabilidad y volatilidad controlada, invirtiendo globalmente en una amplia gama de activos e instrumentos, de forma dinámica. Puede ser un complemento de la asignación a renta fija.