La gran banca española ya cumple con el colchón anticrisis para 2024

El objetivo del MREL es evitar rescates bancarios con fondos públicos De media, superan en 297 puntos básicos los requisitos

La gran banca española se ha adelantado dos años en la construcción del colchón anticrisis que le exigirán las autoridades bancarias en 2024. Según las comunicaciones que han ido realizando las entidades en las últimas semanas, Santander, BBVA, CaixaBank, Sabadell y Bankinter cumplen holgadamente con los niveles de fondos propios y pasivos admisibles (MREL, por sus siglas en inglés) para este año, pero también con los requisitos para dentro de dos ejercicios.

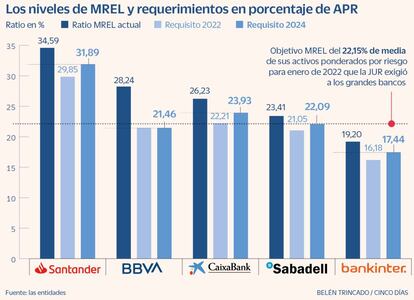

De media, la Junta Única de Resolución (JUR) fijó para los grandes bancos españoles un objetivo MREL del 22,15% de sus activos ponderados por riesgo para enero de 2022 y las entidades contaban en esa fecha con un nivel del 26,33%, lo que supone 4,184 puntos porcentuales más. Para 2024, la media requerida para los cinco bancos del Ibex 35 es del 23,36%, y ya cuentan con 2,97 puntos porcentuales más. Y es que, en los últimos años, la banca española ha efectuado un importante esfuerzo para reforzar su solvencia ante los nuevos requisitos normativos y ya exhibe músculo para resistir ante posibles crisis.

En concreto, para enero de 2024 Santander es el banco al que la JUR le reclama un volumen de fondos propios y pasivos admisibles más alto, el 31,89% de los activos ponderados por riesgo. La entidad ya cuenta con un nivel del 34,59%, lo que supone 2,7 puntos porcentuales más.

En el caso de BBVA, la entidad presidida por Carlos Torres Vila es la que cumple más holgadamente sus requisitos. Según los últimos datos proporcionados, cuenta con una ratio MREL del 28,24% y tanto para 2022 como para 2024 el objetivo fijado por la JUR es del 21,46%, por lo que lo supera en 6,78 puntos porcentuales.

En realidad, la entidad comunicó recientemente solo los requerimientos para 2022, pero fuentes del banco explican que son los mismos que para 2024, ya que al cumplirse las exigencias para la fecha más lejana no tiene un objetivo intermedio. Se da la circunstancia de que en su última revisión la JUR rebajó en 3,32 puntos porcentuales el requisito inicialmente fijado (antes era del 24,78%) gracias a la venta de la filial de BBVA en Estados Unidos que la entidad completó el pasado mes de junio.

Igualmente, CaixaBank cuenta con un nivel MREL del 26,23% de los APR frente a un requisito del 23,93% para dentro de dos años, por lo que ya lo supera en 2,3 puntos porcentuales. También Sabadell, que recientemente comunicó que cuenta con fondos propios y pasivos admisibles por el 23,41% de APR frente al requerimiento del 22,09%, cumple con el objetivo con 1,32 puntos porcentuales por encima.

De su parte, la JUR estableció para Bankinter una exigencia del 17,44% para 2024, uno de los niveles más bajos del sistema financiero europeo, y la entidad comunicó que ya ha alcanzado el 19,2%, lo que supone 1,76 puntos porcentuales por encima del requisito.

Evitar rescates públicos

Las autoridades bancarias europeas crearon el requisito MREL para asegurarse de que las entidades financieras de la Eurozona dispongan de los fondos propios y pasivos admisibles suficientes para que en caso de crisis puedan hacer frente a posibles pérdidas y recapitalizarse por sí mismas sin necesidad de recurrir a fondos públicos, tal como sucedió en la anterior recesión económica.

De esta forma, el objetivo final es evitar que los contribuyentes carguen con rescates bancarios. El requisito MREL se determina entidad a entidad en función de sus niveles de riesgo y de otros factores como la estructura societaria y su estrategia en caso de resolución. Por eso tanto los requisitos como las fechas a partir de las cuales entran en vigor las exigencias son diferentes para cada banco.

En ese sentido, la JUR, que es el organismo encargado de la planificación y resolución de los grandes bancos europeos en caso de crisis, actualiza periódicamente los objetivos de MREL. El requisito se fija en un mínimo del 18% para las entidades sistémicas, y se debe cubrir, fundamentalmente, con capital y deuda subordinada sobre el total de activos ponderados por riesgo.

De hecho, las autoridades reclaman que una parte importante de este colchón de solvencia se construya con instrumentos subordinados, ya que tienen la capacidad de absorber pérdidas más fácilmente que otro tipo de pasivos, como la deuda sénior o depósitos corporativos, y además conllevan una menor litigiosidad.

En la práctica, los requerimientos MREL pretenden reducir los riesgos en el sistema financiero de la UE, aunque han conllevado un esfuerzo a las entidades para construir ese colchón.