Cómo invertir en ETF, el producto financiero de moda, paso a paso

Estos vehículos permiten replicar un índice o apostar por su caída con gastos mínimos

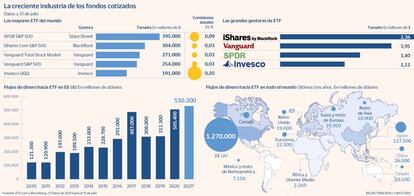

Los fondos cotizados (ETF o exchanged traded funds) llegaron a España hace 15 años. Su gran virtud es que replican casi sin la mejor discrepancia cualquier índice, como el Ibex 35, el Euro Stoxx 50, el Nasdaq u otros selectivos más específicos, como el S&P Clean Energy. Existen unos 9.000 productos con un patrimonio de unos nueve billones de dólares (unos 7,7 billones de euros) en todo el planeta, casi nueve veces el PIB español.

Los ETF cotizan en cualquier Bolsa y sus comisiones de gestión son notablemente más bajas, entre el 0,1% y el 0,9%, en comparación con las de los fondos de inversión clásicos, en los que la máxima es un 2,25% según la regulación española, a las que se suma la de depósito (un 0,2% como máximo) y las eventuales de suscripción (hasta el 5%) y de éxito (hasta el 18% respecto a las plusvalías). En los ETF no existe ningún coste extra interno además del de gestión.

La mala noticia es que, al comprarse a través de un intermediario (un bróker o una entidad financiera), el inversor ha de pagar las comisiones correspondientes de compraventa de intermediación en el mercado. También los eventuales gastos de custodia por activos de renta variable. Aunque los precios de algunos intermediarios por invertir en ETF son menores que los de comprar o vender acciones.

Una de sus desventajas es que no permiten el aplazamiento del pago de impuestos en caso de traspaso del dinero, como ocurre con los fondos de inversión tradicionales. En los clásicos, el partícipe está exento de pasar por la Agencia Tributaria en caso de plusvalías. Si un inversor quiere cambiar de ETF o llevarse el dinero a un fondo de inversión de los de toda la vida, deberá pagar el correspondiente tributo, de entre el 19% y el 27% para el presente ejercicio.

En España cotizan cinco ETF ligados al Ibex, incluido uno que gana dinero cuando el índice cae. Dos son de BBVA AM y otros tres de Lyxor, propiedad de Société Générale. Santander y Deutsche Bank también contaron en su día productos vinculados al selectivo de la Bolsa española cotizados en el mercado regulado de BME, pero los retiraron.

En todo caso, el inversor español no está limitado a esos cinco vehículos que cotizan en España. En función de su bróker, puede acceder a prácticamente todos los ETF de la UE, siempre que cumplan una serie de condiciones. Por ejemplo, el nuevo fondo cotizado ligado al bitcóin, gestionado por ProShares y cotizado en el Nasdaq, no está disponible en los intermediarios españoles, de momento.

La normativa europea sobre productos empaquetados (packaged retail and insurace-based investment products o PRIPPS) ha limitado la contratación de este tipo de productos por parte de minoristas. Han de contar con un documento de datos fundamentales (DFI), disponer de pasaporte europeo y estar registrado en España. Así, los ETF que cotizan en Estados Unidos, debido a la regulación europea ya mencionada, suelen versionarse para que coticen en un mercado europeo. Pero no todos están disponibles.

Los ETF de índices buscan replicar y rastrear un índice, como el S&P 500 (por ejemplo, el iShares Core S&P 500); los de bonos siguen un índice de renta fija (como el Eurozone Government Bond); los de materias primas están diseñados para imitar la rentabilidad del petróleo o del oro, entre otros activos (como el Ishares Oil Gas Explrprod o el Wisdomtree Physical Gold), y los sectoriales siguen una industria, como la tecnológica, la petrolífera o la farmacéutica (Invesco Nasdaq Biotech, entre muchos otros). Existen además ETF para invertir en divisas, y los denominados inversos, que ganan con la caída de un determinado índice.

Determinados brókeres, como el holandés DeGiro, cuentan con tarifas especiales para varios ETF. En este caso, el intermediario ofrece alrededor de 700 productos de este tipo sin ningún coste de intermediación negociados en Ámsterdam, París, Fráncfort o Milán, entre otros mercados, principalmente. Otros intermediarios que ofrecen precios especiales para operar con ETF son Renta 4, Bankinter, XTB y Bankinter. En ocasiones los ofrecen gratis o con una tarifa plana o sin comisiones de custodia.