ACS ofrece a Atlantia 10.000 millones por su negocio de autopistas italianas

El grupo español presenta una oferta formal por Autostrade per L'Italia

Golpe de efecto de ACS, que ha presentado una oferta de 10.000 millones de euros por el negocio de autopistas de Atlantia en Italia, agrupado en la sociedad Autostrade per l'Italia. Se trata, de lejos, de la mayor concesionaria del país transalpino, con 3.000 kilómetros de carreteras peaje bajo gestión.

Según confirman fuentes internas, ACS ha enviado una carta con la oferta formal al consejo de administración de Atlantia, que es propietaria del 88% de Autostrade (también denominada ASPI). La compañía controlada por los Benetton debía a sus concesiones italianas unos ingresos y un ebitda cercanos a los 4.000 y 2.300 millones, respectivamente, antes de la pandemia.

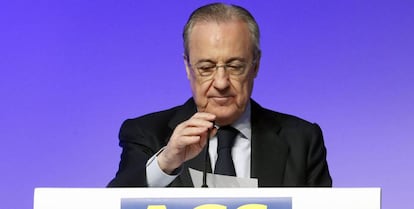

Esta semana el presidente del grupo español, Florentino Pérez, ya había reiterado su interés por crear un gigante de las concesiones, después de vender el negocio de ingeniería industrial agrupado en Cobra a la francesa Vinci por 4.900 millones. Durante su comparecencia fijó el foco en ASPI. Buena parte de los fondos entrantes en ACS, afirmó Pérez, se utilizarán para crecer en concesiones de autopistas e impulsar la empresa conjunta anunciada con Vinci para la promoción de renovables. Pese a todo, la ingente suma en metálico conseguida por el área de Servicios Industriales no llegará hasta que la operación de venta esté cerrada, previsiblemente en el cuarto trimestre de este año.

"Dada la estrecha relación entre nuestros grupos tras la exitosa adquisición conjunta de Abertis, ACS ha seguido la situación de ASPI durante los últimos meses y creemos que ASPI es un activo muy interesante que encaja perfectamente en la estrategia a largo plazo de ACS", indica la carta, a la que ha tenido acceso Financial Times.

Consejo de Atlantia

La operación propuesta por ACS posiblemente se discuta en un consejo de administración que Atlantia celebra esta tarde. De momento, la italiana ha reconocido la llegada de la muestra de interés española. Está sobre la mesa también una primera oferta, esta vinculante, de un grupo liderado por CDP, un banco de capital público con funciones similares al ICO, y en el que están presentes grandes gestoras como Blackstone o Macquarie. La, primera cuenta con el 51% de la BidCo, mientras que los fondos son titulares de un 24,5% cada una. El plan fijado es que la pública venda, posteriormente, parte de su participación a otros inversores institucionales.

ACS, cuyo presidente manifestó que cualquier acercamiento a ASPI se realizaría de acuerdo con el Ejecutivo italiano, estaría dispuesta a encontrar acomodo a estos inversores.

La puja de CDP, que valora el 100% de ASPI en unos 9.000 millones de euros, se antoja baja para Atlantia. Es aquí donde ACS encuentra una oportunidad de asalto a ASPI tendiendo la mano a la primera ofertante, con lo que evitaría incomodar al Gobierno de Italia.

La venta de ASPI lleva sobre la mesa desde el fatídico colapso del puente Morandi en Génova, que dejó 43 fallecidos en agosto de 2018. De hecho, Atlantia se ha visto obligada a desinvertir para evitar la nacionalización de su red de peajes en el mercado doméstico. En todo caso, el nuevo Gobierno de Mario Draghi está siendo menos intervencionista que el Ejecutivo anterior, que barajó la citada expropiación de la empresa.

El fondo TCI, que tiene un 10% de Atlantia, ha dado la bienvenida a la oferta de ACS y anima a la empresa a "explorar profesionalmente la oportunidad de una combinación de Abertis y ASPI", según ha publicado el rotativo británico.

Con una deuda financiera superior a los 36.000 millones, la pérdida súbita de siete autopistas en Italia, de haber sido estas nacionalizadas, dejaba a Atlantia en dificultades para hacer frente a sus compromisos e incluso para mantenerse al frente de Abertis, en la que cuenta con el 50% del cápital más una acción. El traspaso a ACS o a cualquier otro inversor despeja esa incertidumbre. Antes de la crisis de ASPI, Atlantia contaba con un plan de inversiones por 7.000 millones para sus carreteras italianas en un plazo de cuatro años.