Mejoramos el crecimiento del PIB de EE. UU.

Repunte del consumo en la Euro Zona en primavera

Las noticias positivas sobre vacunas y buenos datos económicos facilitan una recuperación económica más rápida de lo esperado, aunque la propagación de variantes de virus es un riesgo potencial, pues las autoridades pueden ser cada más cautelosas respecto a reaperturas.

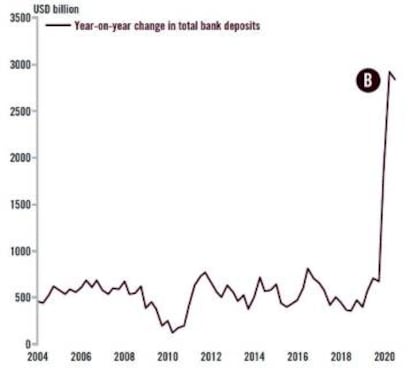

Mientras, tras la aprobación de un paquete fiscal de 1,9 billones de dólares en EE. UU., hay que ver cuánto dinero extra se traduce en crecimiento del PIB y hasta qué punto convence a los bancos a prestar. De momento sigue habiendo señales de mejora en la economía de EE. UU., incluso pequeñas y medianas empresas informado de dificultades para cubrir empleos. Además, el índice de sentimiento de los consumidores de la Universidad de Michigan ha quedado muy por encima de las expectativas. Por nuestra parte, hemos aumentado nuestra previsión de PIB de EE. UU. al 5,6 % en 2021, hasta el punto de que podemos llegar a ver aumento de la presión salarial en ciertos subsectores de consumo.

El caso es que los mercados monetarios descuentan una primera subida de tipos de interés de la Reserva Federal mucho más rápida que hace unas semanas, en torno a diciembre de 2022. Incluso ha aumentado la correlación entre la deuda del Tesoro de EE. UU. y el Bund alemán, a pesar de los diferentes entornos inflacionarios.

Ello ha comenzado a inquietar a los inversores, que se debaten entre el fuerte crecimiento de los beneficios empresariales y la presión a la baja en los múltiplos de valoración. Pero estimamos que el crecimiento de los beneficios debe ser suficientemente fuerte para mantener contentos a los inversores de renta variable por ahora. Incluso si la inflación se disparase los próximos meses, los bancos centrales seguirán listos para frenar un aumento desordenado de los tipos de interés reales y esperamos que la Reserva Federal siga siendo acomodaticia.

Repunte del consumo en la Euro Zona en primavera

En la Euro Zona las perspectivas a corto plazo siguen difíciles para el sector servicios y de comercio minorista. Pero, tras una contracción este primer trimestre, esperamos repunte impulsado por los consumidores en primavera, con una expansión del PIB del 4,3 % en 2021. Además, la elección de Mario Draghi como primer ministro italiano implica una mayor integración de la UE, fiscal y bancaria, aunque es poco probable que haya movimientos antes de las elecciones federales en Alemania de septiembre.

Por su parte el BCE se ha comprometido a acelerar su ritmo de compra de bonos los próximos tres meses para apoyar la recuperación económica de la euro zona y frenar el aumento de los tipos de interés reales. Aunque no esperamos que recalibre su política monetaria antes del cuarto trimestre, puede revaluar sus medidas para impulsar los préstamos si los datos de crédito decepcionan.

Demanda externa y recuperación del consumo en China

En China, a pesar de cierta suavización del crecimiento del crédito, esperamos que su sólida recuperación continúe, con crecimiento del PIB del 9,3 %, a pesar de que esperamos que los aranceles a sus importaciones de EE. UU. sigan vigentes. El crédito agregado chino creció 32,7 % interanualmente en enero, frente a 34,1 % de diciembre, lo que sugiere que la inversión en activos fijos puede desacelerarse. Pero esperamos demanda externa y recuperación del consumo, especialmente en servicios. El Congreso Nacional del Pueblo de China se ha comprometido con un objetivo de crecimiento para 2021 centrado en la calidad y los próximos cinco años podemos esperar mayor énfasis en innovación y neutralidad respecto a emisiones de carbono.

Por su parte economía para la japonesa, que sorprendió al alza el cuarto trimestre, esperamos que el PIB crezca 2,7 % en 2021 tras contraerse 4,8 % en 2020. El Banco de Japón dará a conocer el resultado de su revisión en marzo y esperamos cambios menores.

Nos gustan las acciones de Reino Unido y Japón

Por regiones nos gustan los mercados de Reino Unido y Japón, orientados cíclicamente y con descuentos por valoración, así como pequeñas compañías. La tendencia al alza de la inversión en capital fijo de las empresas japonesas, interrumpida por la guerra comercial entre EE. UU. y China y la pandemia, puede reanudarse a medida que se produce la recuperación global. Su sector exportador, dominado por la maquinaria, automóviles y bienes de capital, probablemente se beneficie de una recuperación mundial sincronizada en 2021 y el impulso de digitalización de la Administración Suga debe apoyar la inversión en tecnología.

En cuanto a activos de mercados emergentes, tienden a correlacionarse negativamente con el aumento de la rentabilidad real de la deuda y positivamente con la inflación. De momento la reflación global sigue apoyando a la renta variable de estos mercados. No obstante, un aumento duradero de tipos nominales y reales puede implicar mayor rotación hacia acciones de "valor” en mercados emergentes.

Selectivos en acciones de “crecimiento”

La recuperación de los beneficios puede añadir combustible a la rotación hacia sectores cíclicos/de valor desde defensivos/de crecimiento. Aunque el aumento de beneficios por acción sugiere que las valoraciones de las grandes compañías de Internet son razonables, los inversores deben ser selectivos y en crecimiento favorecer empresas generadoras de flujo de caja. Un aumento sostenido de la rentabilidad de la deuda soberana puede afectar a estas acciones de crecimiento, aunque ser positivo para los bancos y mercados y sectores cíclicos y de valor. Además, al plan de estímulos de 1,9 billones de dólares de Biden puede ser seguido por otro centrado en infraestructura “verde”, uno de nuestros temas favoritos. Por otra parte, ha aumentado la preocupación respecto a riesgo de burbuja en el sector de semiconductores, por cuellos de botella en la oferta. Nuestra opinión es que la escasez puede persistir unos trimestres, pero que el impulso de beneficios en estas acciones es fuerte y justifica sus múltiplos de valoración.

Por su parte las acciones de consumo discrecional pueden ser las principales beneficiarias de la reapertura económica, aunque el consumo se enfrenta a mayores costes de producción. En cuanto a empresas europeas de lujo, han experimentado un fuerte repunte de beneficios el segundo semestre de 2020, pero están caras.

Rentabilidad del bono de EE. UU. a diez años al 1,7 %

Hemos aumentado la previsión de rentabilidad a vencimiento del bono del Tesoro de EE. UU. a diez años al 1,7 % y del Bund alemán a menos 0,2 %, pues el BCE será contundente para mantener la rentabilidad de la deuda a largo plazo baja. Por otra parte, la tecnología y los cambios demográficos siguen siendo estructuralmente des inflacionarios. De todas formas estamos atentos a signos de cambio de régimen en las expectativas de inflación y la influencia de la "Teoría Monetaria Moderna", que puede afectar a la credibilidad de la formulación de las políticas monetarias.

Desde 2000 los bonos del Tesoro de EE. UU. a diez años han proporcionado rentabilidad positiva en 14 de 16 ocasiones en que el índice S&P 500 disminuyó 4 % o más, desempeñando su papel de protección en carteras equilibradas. Pero unas rentabilidades a vencimiento persistentemente bajas y mal comportamiento de la deuda soberana desde la crisis pandémica ha hecho que los inversores busquen rentabilidad adicional. Lo han aprovechado los emisores de calificaciones crediticias débiles para aumentar su endeudamiento a niveles no vistos desde 2007. Ahora bien, la diferencia de expectativa de rentabilidad/riesgo entre deuda de alta rentabilidad y grado de inversión está reduciéndose, con cierta convergencia entre "ángeles caídos" (bonos degradados) y "estrellas en ascenso" (que pueden recuperar el grado de inversión). Pueden que queden pocos catalizadores para sostener un rally de deuda empresarial, ya que el mercado parece haber valorado una recuperación perfecta. Preferimos deuda subordinada de baja sensibilidad a variaciones de tipos de interés de emisores grado de inversión que deuda subordinada de menor calificación crediticia de alta rentabilidad. Además, vemos más potencial en deuda de baja calificación crediticia de la Euro Zona que de EE. UU. Por su parte la deuda subordinada en relación con "bonos de sostenibilidad" sénior puede ser una buena manera de tener exposición al tema "Plan Marshall Verde".

Además, los bonos chinos pueden mantenerse en las carteras equilibradas en las circunstancias actuales, pues muestran baja correlación con la renta variable de EE. UU. y una rentabilidad a vencimiento atractiva, a diferencia de la deuda soberana de mercados desarrollados.

Sobre ponderamos hedge funds

A medida que acciones y bonos se correlacionan más positivamente (a 30 días ha superado el nivel de 2013, lo que implica que los bonos han perdido efecto de diversificación), hemos pasado a sobre ponderar hedge funds. Algunas estrategias macroeconómicas globales y de futuros muestran baja correlación con la renta variable y pueden ser apropiadas en momentos de estrés.

En cuanto a divisas, las monedas cíclicas pueden seguir siendo más atractivas que las defensivas como el yen y franco suizo. En oro estamos neutrales. En cuanto al petróleo, estimamos que el barril de Brent termine el año en torno a 55 dólares.