Diez grandes valores del Ibex acumulan 177.000 millones en deuda con interés negativo

El importe se ha reducido en los últimos meses ante el repunte de la inflación; Santander es la firma que más pasivo registra con tipos negativos

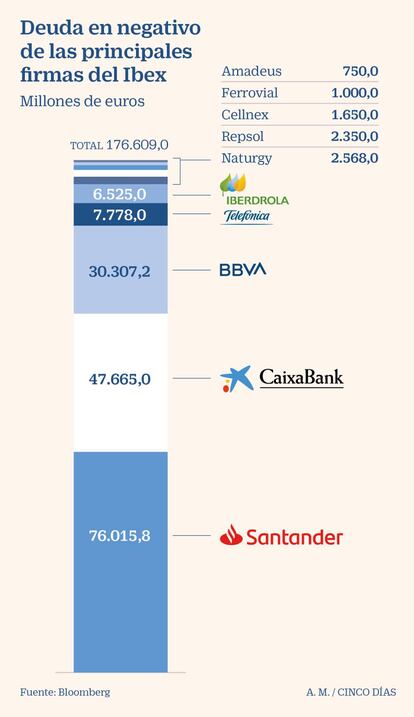

Diez de las principales compañías del Ibex suman deuda en rentabilidades negativas por casi 177.000 millones, de acuerdo a los datos de Bloomberg. Es decir, si los inversores mantuvieran estas emisiones hasta el vencimiento recuperarían menos de lo que pagaron por ellas.

Santander es la entidad que acumula una mayor cantidad de deuda en rentabilidades negativas. El banco suma unos 76.000 millones de euros, más de un tercio del total. Tras él se sitúan CaixaBank, con 48.000 millones en deuda con rentabilidades negativas y BBVA, con más de 30.000 millones. Entre las tres entidades suman el 87% del total.

Tras ellos se sitúan Telefónica e Iberdrola, con emisiones en circulación con rentabilidades en negativo por 7.800 y 6.500 millones de euros, respectivamente.

Les siguen Naturgy y Repsol, con emisiones de deuda por algo más de 2.000 millones de euros con rentabilidades negativas, Cellnex (1.650 millones), Ferrovial (1.000 millones) y Amadeus, con 750 millones. Por contra, se quedan fuera de este listado otras grandes empresas del Ibex que o no tienen deuda, como es el caso de Inditex, o que carecen de emisiones en rentabilidad negativa en este momento: como Siemens Gamesa, Endesa, Aena o Grifols.

Hay 481 emisiones corporativas en España que darán pérdidas a sus inversores actuales

En total, según datos de Bloomberg, hay 481 emisiones corporativas emitidas por firmas patrias que implicarán pérdidas para los inversores actuales. Si bien, la cuantía total se ha ido reduciendo en el último mes, al calor de la subida de las rentabilidades de la deuda, tanto soberana como corporativa. Si la recuperación avanza y la inflación se va normalizando influida por el precio de las materias primas, seguirá a la baja, según los expertos consultados.

“Estos parámetros están poniendo mucha presión al alza en las curvas de los tipos de interés, tanto en soberanos como corporativos”, destaca Jorge Ceballos, responsable de distribución de renta fija de Beka Finance, que apunta además que para que el mercado de deuda se normalice será necesario que se avance en el proceso internacional de vacunación y se mantengan las medidas de estímulo. Los inversores están incluyendo en precio el incremento de la inflación en el medio plazo tras los estímulos fiscales puestos en marcha por la gran mayoría de los países, a falta de que se apruebe el millonario plan de ayudas anunciado por el presidente estadounidense Joe Biden.

Por lo pronto, el repunte de la rentabilidad de los bonos soberanos –el bono a 10 años de Estados Unidos cotiza en 1,38%, nivel previo al estallido de la pandemia– está encendiendo las alarmas de los inversores, que temen que la renta fija vuelva a ser competencia para las Bolsas y estas acometan una corrección.

Lagarde avisa de que el BCE vigila de cerca el interés de los bonos soberanos

El incremento de las rentabilidades de la deuda también se está reflejando en Europa, donde el bund cotiza ya al -0,305% y el bono español a 10 años se sitúa en el 0,362%, niveles no vistos desde el pasado mes de septiembre.

Ojo a los soberanos

De hecho, la presidenta del BCE, Christine Lagarde, lanzó ayer un aviso a navegantes: sigue de cerca la evolución del rendimiento de los bonos a largo plazo para verificar si las condiciones de financiación en la economía de la eurozona siguen siendo favorables. “El BCE seguirá dando apoyo a todos los sectores de la economía preservando condiciones favorables de financiación en la pandemia, como ha hecho desde el inicio de la crisis”, señaló Lagarde en una conferencia. Más allá de la deuda soberana, la subida de las rentabilidades también se ve en la deuda corporativa, solventando una situación que Cebolla considera una “anomalía de mercado”: las rentabilidades negativas en las emisiones de deuda.

Entre las emisiones españolas que cotizan en negativo, las que tienen un montante en circulación mayor son cédulas hipotecarias, un activo respaldado por las hipotecas de máxima calidad de múltiples clientes de las entidades financieras y que son consideradas de bajo riesgo. Nunca se ha producido el impago de una cédula hipotecaria.

Pero no solo hay emisiones de este tipo con rentabilidades negativas: Iberdrola tiene 13 en negativo; Telefónica suma 10; Naturgy, nueve, y Amadeus tiene una, con un monto en circulación de 750 millones.

La deuda global en negativo cae un 22% desde diciembre

11,6 billones. El pasado mes de diciembre el importe de bonos en todo el mundo que cotizaba con rendimientos negativos alcanzó los 15,18 billones de euros, su nivel más alto desde 2019. Desde entonces, el volumen de deuda con rentabilidades negativas ha ido reduciéndose y alcanza ya los 11,6 billones, lo que implica una caída del 22%.

2014. Hasta ese ejercicio las emisiones globales, tanto corporativas como soberanas, con rentabilidades en negativo no se conocían, pero a partir de ese momento fueron poco a poco incrementándose como respuesta a las medidas de estímulo aplicadas por la Reserva Federal y el Banco Central Europeo para reactivar las economías. En 2016 su importe ascendía a 10,9 billones de euros.

QE. Cuatro años más tarde, coincidiendo con el fin del programa de compra de deuda del BCE –que optó por mantener la reinversión de los vencimientos–, la deuda global en negativo se redujo hasta los 5,5 billones.