Año de luces y sombras

El inversor tiene que mirar claramente la renta variable

2020 ha sido un año con más sombras que luces. Pero hay que mirar con cierto optimismo a 2021, año previsiblemente con más luces que sombras.

De momento, aunque el Reino Unido está tomando protagonismo en todos los aspectos, con la incertidumbre que supone la nueva versión del coronavirus y la falta de acuerdo sobre el Brexit, el nuevo paquete de estímulos fiscal aprobado en EE.UU., por valor aproximado de 900.000 millones de dólares, es muy buena noticia. Los norteamericanos están muy comprometidos con que la economía siga funcionando. De hecho, puede favorecer un crecimiento de su economía por encima del 5 % en 2021.

Más luces que sombras en 2021

Por otra parte, el estímulo en 2020 de los seis principales bancos centrales del mundo, que ha sumado más de ocho billones de dólares, equivalente a 10 % del PIB global, puede en 2021 ser de “solo” tres billones, doble del promedio anual tras la crisis financiera de 2008, aunque significativamente por debajo del récord de 2020 y afectar al comportamiento de los mercados. Además, las políticas monetarias precisan apoyo de políticas fiscales para ayudar a las empresas y el empleo. Al respecto en 2020 el incremento del apoyo fiscal ha sido del 40% y en 2021 puede reducirse. Según estimaciones del FMI, es probable que China sea, además de EE.UU., la única economía importante con política fiscal expansiva el próximo año, un "impulso fiscal" equivalente a 0,7 % de su PIB.

De todas formas los bancos centrales no van a tener prisas para subir tipos de interés, que pueden mantenerse bajos hasta finales de 2023, facilitando el acceso al crédito. Ello implica que no va a haber rentabilidad en los activos defensivos de deuda de Gobiernos y que hay que ver alternativas. Más aún, esperamos una modesta subida de rentabilidades a vencimiento de los bonos gubernamentales del mundo desarrollado, atemperada por los bancos centrales.

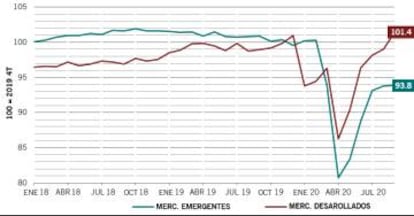

El caso es que el primer semestre de 2021 puede ser un periodo el que se asiente un ciclo económico de crecimiento que puede durar varios años, tras una pérdida del 3 % al 4 % del PIB mundial respecto a antes de la pandemia. El crecimiento global puede ser sincronizado en 2021, con recuperación del sector servicios -cuya actividad todavía está 15% por debajo del nivel anterior a la pandemia- y aumento de beneficios cerca del 25 % globalmente. En EE.UU. el crecimiento del PIB puede superar 5 % y 3,5 % en Europa, siendo mayor en economías emergentes.

El inversor tiene que mirar claramente la renta variable

En este estado de cosas esperamos bastante volatilidad el primer semestre de 2021, ante la implantación de las vacunas, teniendo en cuenta que está por ver cuántas personas se las ponen, problemas de su distribución, y, en su caso, posibles efectos negativos.

Pero en conjunto en 2021 es posible obtener una rentabilidad de 5 a 6 % en carteras de riesgo medio, con objetivos en renta fija de 2 a 3% y en renta variable de 6 a 7 %.

De hecho, el inversor tiene que mirar claramente la renta variable. En concreto los valores cíclicos relacionados con inversión en capital fijo (materiales, industriales) pueden comportarse bien, dada la demanda acumulada, devaluación del dólar y recuperación en “V” de China. También esperamos que se beneficien los mercados emergentes, donde los beneficios empresariales, tras una caída en 2020 del 9 % -menor que en el mundo desarrollado-, pueden crecer alrededor del 30 % en 2020.

Sin embargo, a falta de un fuerte repunte de la inflación y de la rentabilidad de los bonos, es prematuro rotar completamente de acciones de crecimiento a "valor" desatendidas, que cotizan con descuento atractivo, como bancos o energía. Por su parte las tecnológicas pueden perder temporalmente parte de su brillo a medida que las economías se recuperan. Están en precio y hay crecientes llamamientos a una regulación más estricta.

Pensar en verde paga

En cuanto a inversión temática, interesa la ligada a energía verde y eficiencia energética, así como ciudades inteligentes e inversiones de impacto. La ambiciosa agenda climática de Biden y el Pacto verde de Europa deben facilitar que estas industrias se comporten mejor. De hecho pensar en “verde” paga.

El caso es que el inversor español se tiene que internacionalizar y mirar Europa y el mundo, donde hay muchas oportunidades y donde los mercados emergentes van a tener un papel muy importante los próximos dos a tres años.

La deuda en renminbi de China proporciona mejor rentabilidad real

Efectivamente, en renta fija la deuda de gobiernos de mercados desarrollados no va a pagar. Para carteras conservadoras pueden ser convenientes determinados fondos multi activos conservadores e ideas algo distintas, como deuda soberana China, que tiene grado de inversión y proporciona 3,3 % de rentabilidad a vencimiento. Puede proporcionar mejor rentabilidad real, con alta diversificación y un diferencial de rentabilidad a vencimiento respecto a deuda de EE.UU. en máximos, además de previsibles entradas de flujos de inversión y mayor presencia en los principales índices de referencia.