Tensiones en las negociaciones de fusión entre Sabadell y BBVA

Si se rompen las negociaciones Sabadell tiene previsto poner a la venta TSB y su filial mexicana

Las negociaciones para la fusión de Banco Sabadell y BBVA se tuercen, e incluso el mercado apuesta cada vez más por una paralización de las conversaciones. El objetivo inicial era tener firmado un acuerdo a mediados de diciembre, pero cada vez toma más fuerza que Sabadell opte ahora por su plan B, con la venta de su filial en México y su banco británico TSB, para poder seguir en solitario. Mientras que BBVA decida ampliar su presencia en el capital de Garanti, su filial turca, aunque esta apuesta puede aumentar el riesgo del banco, algo sobre lo que ya ha alertado recientemente el Banco de España.

El precio es clave en las diferencias entre ambos bancos, así como la gobernanza, aunque este último punto va unido a la vía elegida para llevar a cabo la operación de fusión que negocian.

Sobre la mesa de BBVA y de Sabadell están sin cerrar los diseños de la operación. Según apuntan fuentes de bancos de inversión, todo apunta a que la fusión se realizará a través de un canje de acciones para que BBVA absorba a Banco Sabadell, aunque la compra en efectivo no se ha descartado del todo.

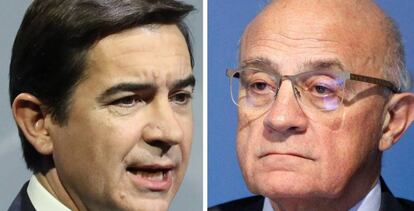

Pero varias fuentes apuntan a tensiones cada vez mayores en las negociaciones. Las diferencias de valoración parece que se acrecentan. La entidad que preside Carlos Torres se inclina por valorar a Sabadell por debajo de los 2.300 millones, mientras que el banco catalán reclama unos 2.700 millones (ayer su capitalización era de 2.263,17 millones), pero según las mismas fuentes, algunos consejeros y directivos que prefieren una compra sin canje.

BBVA cuenta en la actualidad con un excedente de capital de 8.500 millones de euros tras acordar la venta de su filial en Estados Unidos a PNC por 9.700 millones. Con lo que cualquier operación que efectúe será sin necesidad de ampliar capital. Su hoja de ruta incluye, además de una compra de una entidad en los principales mercados en los que opera (España, Turquía y Colombia, ya que en México no podría ampliar su perímetro por compras al superar las normas de Competencia), remunerar al accionista con la recompra de acciones. Pero no descarta subir su participación en Garanti, su filial de Turquía en la que controla casi el 50% de su capital, y cuya entidad conoce perfectamente el CEO de BBVA, Onur Genç (es de origen turco y fue su consejero delegado de este banco).

El problema de llevar a cabo la operación a través de una compra en efectivo supondría dejar las manos libres a BBVA para pactar la nueva cúpula de la entidad resultante o las sedes, mientras que con un canje ambos bancos deben pactar la gobernanza del banco resultante, pero aún no se ha cerrado este capítulo, por lo que no está claro si Josep Oliu, presidente de Banco Sabadell, será o no vicepresidente no ejecutivo. Como tampoco está decidido que Sabadell tenga otros dos consejeros más en el máximo órgano de control de la entidad que sumará BBVA y Sabadell. Sabadell ha pedido tres representante en le consejo, incluido Oliu, e inicialmente no se ha rechazado su reclamación.

Así, si al final ambos bancos se ponen de acuerdo en el precio del canje de acciones, todo hace prever que Oliu será vicepresidente no ejecutivo durante un tiempo, ya que con 71 años de edad dejaría el cargo como muy tarde tras cumplir los 75 años, según apuntan fuentes financieras.

La sede social sería Bilbao, actual domicilio de BBVA, en cualquier caso. Aunque si la operación es por canje, como se inclina el banco de origen catalán, Cataluña albergaría la sede operativa, junto a Madrid.

Jaime Guardiola (63 años de edad), consejero delegado de Sabadell, se mantendrá solo un tiempo en el banco como integrador de la fusión de la dos casas a las que conoce a la perfección (trabajó en BBVA desde 1980 hasta 2007, cuando fue fichado por Oliu para ser el número dos de Sabadell). Una vez que la operación se haya ejecutado, todo indica que se irá.

BBVA y Sabadell han optado por no hacer comentarios sobre esta información. Tampoco Sabadell ha querido comentar la posibilidad de que finalmente decida seguir en solitario, como decían ayer algunos analistas.

Pero ayer jueves las especulaciones sobre las diferencias entre BBVA y Sabadell se reflejaron incluso en la acción. Sabadell cerró con una caída del 5,41%. El mercado ya descontaba las diferencias de precio entre ambos bancos. Sabadell espera una prima por esta operación de fusión por absorción de un 35%.

Primer accionista

El hecho de que la operación se lleve a cabo por canje de títulos también tiene otro efecto en el capital de BBVA. Sabadell pasaría a tener el 12% de su capital, lo que le convertiría en el primer accionista de la entidad, y a gran distancia del segundo, que es BlackRock, que ahora suma el 5,48% del capital de BBVA de forma indirecta, aunque también cuenta con el 3,37% de Banco Sabadell, posición que le coloca como el cuarto accionista.

El primer accionista en la actualidad de Sabadell es Vanguard, con el 3,66%, seguido de David Martínez, con el 3,46%, y de Sanders Capital, con el 3,37%. El segundo accionista de BBVA es Norges Bank, con el 3,235%.

Pese a las diferencias de tamaño entre BBVA y Sabadell (BBVA suma unos activos en España de 420.000 millones de euros y Sabadell de 192.000 millones), Sabadell intenta hacer valer sus fortalezas en España, sobre todo en el negocio de pymes, como medida de presión, para que se sume en las condiciones de la operación, explican desde un banco de inversión conocedor de las negociaciones.

La unión de ambas entidades sumará unos activos en España de 612.000 millones; será así el segundo banco del país, detrás de la fusión de CaixaBank y Bankia. Pasará a ser uno de los cinco mayores bancos de Europa por capitalización y contará con una cuota de mercado del 28,9% en pymes, lo que le convertirá en líder, seguido de Santander, con una cuota del 25%, y de CaixaBank-Bankia, con el 24,9%. En grandes empresas será el tercero, con el 25,2% de cuota, por debajo de CaixaBank y Bankia, con el 28,3%, y Santander (27,1%).

Los analistas destacan la fortaleza del ratio de capital de BBVA y, en menor medida, de Sabadell, pero también con un nivel por encima de la media del sector. En conjunto, el ratio CET1 estimado proforma sería del 13,5%.

Sabadell mejora las condiciones de su ajuste

Nueva negociación. Banco Sabadell ha mejorado "sustancialmente" las condiciones económicas de las prejubilaciones, las bajas incentivadas y los criterios de adhesión a la reestructuración que pretende llevar a cabo y que afectará a unos 1.800 trabajadores, según informa el sindicato en un comunicado tras la reunión con la dirección de la entidad.

Reflexión. Esta mejora se produce después del periodo de reflexión que CC OO planteó la semana pasada tras el anuncio de la Comisión Nacional del Mercado de Valores (CNMV) del inicio de conversaciones entre Banco Sabadell y BBVA con motivo de una fusión.

Condiciones. "Estas nuevas condiciones permiten que podamos avanzar hacia un acuerdo satisfactorio. El aumento de las condiciones es más que considerable, ya que conseguiríamos que una parte importante de la plantilla afectada no tenga la indemnización topada", ha indicado CC OO tras la reunión.

Novedades. Entre las novedades está el cobro del convenio especial con la Seguridad Social (CESS) hasta los 63 años y, si hubiera una modificación legislativa que retrasara la edad de la jubilación anticipada, la empresa abonaría el importe del CESS para cubrir hasta la primera fecha que pueda jubilarse anticipadamente, con un máximo de 12 meses.