El inversor tiene que pensar en 2021

Claro cambio de ciclo y crecimientos de beneficios

Cuanto antes pase este 2020 trágico y duro mejor. De momento se han despejado incertidumbres con la victoria de Biden en EEUU y afortunadamente el panorama global ha cambiado bastante. De todas formas los mercados han tomado con mucho optimismo la posibilidad de vacuna y hay que ser realistas, pues para que se distribuya y llegue a toda la población puede pasar la primera mitad del próximo año. Además la principal pregunta es si las personas estarán dispuestas a recibirla.

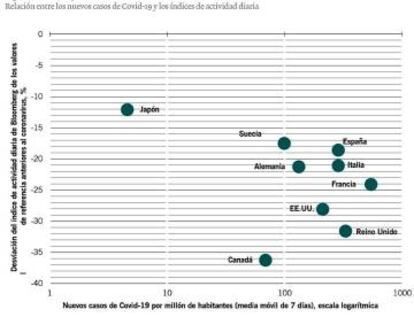

Mientras hay que ver como navegamos esta segunda ola de la pandemia. Hay que tener en cuenta que Europa probablemente pase por una nueva contracción del PIB este cuarto trimestre debido al coronavirus. También hay que tener en cuenta que el número de casos ha ido en aumento, aunque a diferencia de marzo, la tasa de incremento es mucho menor y estamos más preparados. En la primera ola el máximo de la tasa de contagios coincidió con el mínimo del mercado y actualmente podemos tener que esperar a un máximo de dicha tasa para que las acciones sigan subiendo.

El caso es que el inversor ya tiene que pensar en 2021. Al respecto estamos ante una especie de trío salvador, con crecimiento económico de países desarrollados y emergentes -el crecimiento en EEUU en 2021 puede superar el 5%-, planes de estímulo fiscal y monetario -el de EEUU antes de fin de año por encima del billón- y la vacuna, que proporciona esperanzas en poder fin a esta pandemia.

La división del Congreso en EEUU, positivo para los activos de riesgo

De momento la victoria de Biden con un Congreso dividido es quizá el mejor resultado para las clases de activos de más riesgo a medio plazo.

Así, es previsible que los recortes de impuestos de sociedades de Trump se mantengan (los planes de Biden eran aumentar el de sociedades del 21 % al 28 %, lo que habría reducido en alrededor de 10 % los beneficios por acción en el S&P 500 de 2020.

A ello se añade que el nuevo paquete fiscal, que debe ser aprobado para finales de año, puede estar en línea con el compromiso esbozado en las negociaciones anteriores a las elecciones, con una propuesta más modesta. Esperamos que sea al menos de un billón de dólares, 4,57% del PIB, significativamente menos que los 2,2 billones previstos en caso de victoria demócrata total. Pero cualquier estímulo fiscal por encima del billón de dólares es suficiente para mantener la economía de EEUU en la línea de recuperación. Adicionalmente, aunque los demócratas están a favor de medidas restrictivas para contener el coronavirus, lo que puede tener consecuencias económicas, la Reserva Federal parece dispuesta a aflojar más la política monetaria, sobre todo si la pandemia se intensifica.

También hay que tener en cuenta el gasto en infraestructura, donde esperamos un aumento significativo los próximos años, incluso si la cantidad que se acuerde para proyectos “verdes” sea menor de lo que los demócratas hubieran querido -tecnología ambiental y energía limpia son un pilar clave del programa de inversión de dos billones de dólares de Biden-. Por su parte las propuestas de mayor supervisión regulatoria de la industria energética de Biden puede encontrarse con la dura resistencia de un Senado controlado por los republicanos.

Además la formulación de políticas puede volverse menos errática, lo que puede reducir la prima de riesgo de las acciones. Biden probablemente lo tenga más fácil para reestablecer relaciones internacionales. Aunque no esperamos cambios significativos en política comercial, seguramente adopte un enfoque más multilateral, con normalización de relaciones internacionales y actitud menos confrontativa hacia China. De todas formas EEUU y China siguen en una competición geopolítica secular prácticamente inevitable. Pero un enfoque más convencional de las relaciones internacionales, puede impulsar a los activos de mercados emergentes, que seguimos sobre ponderando.

Claro cambio de ciclo y crecimientos de beneficios

En conjunto las perspectivas son buenas y positivas para 2021, con cambio claro de ciclo y crecimientos de beneficios empresariales muy por encima de loesperado por el mercado.

De hecho la economía mundial está prácticamente de vuelta al nivel anterior al coronavirus, en forma de “V” y bastante sincronizado, excepto en el sector servicios. La divergencia entre mercados y economía se ha ido cerrando respecto hace meses, pues la confianza del consumidor ha mejorado mientras que la cotización de las acciones se ha mantenido en rango. Además, sigue habiendo mucho dinero en fondos del mercado monetario.

En ese contexto las acciones cíclicas deben de comportarse un poco mejor, aunque algunas de valor profundo vienen muy afectadas por la pandemia y quizá su recuperación sea más lenta de lo que el mercado espera. De momento, de manera táctica sobre ponderamos algunos sectores cíclicos como materiales y consumo discrecional. En EEUU se ha llegado en esta pandemia al máximo nivel de ahorro en los hogares y sus sectores industriales, materiales y cíclicos ligados al consumo pueden hacerlo razonablemente bien, en términos relativos quizás mejor que las tecnológicas, que están bastante caras tras haber sido responsables de 80% de las subidas este año y puede que tengan que afrontar desafíos regulatorios.

El inversor español debe mirar Asia

Por otra parte puede haber dispersión y hay que ser muy selectivos. Muchas oportunidades van a venir de emergentes, que deben formar parte de las carteras del inversor español, muy centradas todavía en renta fija y algo de renta variable europea. Hay que tener en cuenta que los mercados emergentes lo están haciendo mejor en esta época de recesión, lo cual es muy poco común. hecho las perspectivas son mucho más atractivas que en mercados desarrollados.

En concreto una idea que el inversor debe mirar y que no ha mirado nunca es Asia, que está llevando claramente el liderazgo en cuanto a recuperación post pandemia y económica. Asia, China, Taiwán, Corea y Japón están prácticamente libres de coronavirus y representan 70% del índice MSCI de emergentes, en muchos casos con elevado componente tecnológico. Cuentan con divisas baratas, buenos fundamentales y se ven favorecidos por la debilidad del dólar.

Sobre todo es destacable el ejemplo de China, que, sin excesivo estímulo fiscal ni monetario, ha sido capaz de contener la pandemia muy temprano y se encuentra tres meses por delante. Puede seguir destacando en 2021. Incluso la creciente competencia entre China y EEUU puede dar lugar a aceleración del desarrollo y difusión tecnológicos, proporcionando un impulso muy necesario a la productividad global. Más aún, es probable que Asia sea la ganadora en la carrera tecnológica a largo plazo.

Aprovechar diferenciales de rentabilidad a vencimiento

Por su parte el mercado de renta fija ofrece opciones limitadas para inversores que buscan activos defensivos a precio razonable. La rentabilidad a vencimiento en bonos soberanos de mercados desarrollados sigue escasa y los próximos cinco años puede suponer pérdidas de capital descontando la inflación.

Sin embargo la deuda de mercados emergentes debe comportarse mejor que la mayoría de clases de activos de renta fija.

En concreto los bonos en renminbi de China son más atractivos. Su diferencial de rentabilidad a vencimiento sobre bonos del Tesoro de EEUU está en récord histórico. Además los tipos de interés en China son altos en relación a los países desarrollados, las presiones inflacionistas en China son bajas y su Banco Central tiene mucho margen para relajar la política monetaria. Además los bonos chinos están en los índices de principales y los inversores extranjeros pueden seguir aumentado esta inversión a lo largo del año. A ello se añade que vez hay pruebas de que esta clase de activos se está volviendo menos sensible a cambios en los tipos de interés de EEUU, lo que favorece su uso como fuente de diversificación en las carteras.

Hay que pensar en verde

Un sector que va a despuntar es el de energías renovables.

Más aún, hay que pensar en verde, es decir en temáticas relacionadas con sostenibilidad, que van a pagar, siendo una de las estrellas para 2021. Efectivamente, los últimos años pensar en verde ha supuesto una mejor rentabilidad respecto al mercado, con impacto positivo en muchos aspectos. No hay que olvidar que la inversión socialmente responsable implica mejor gestión de riesgos. También aplica a los gobiernos y se alinea con el inversor quien, además de rentabilidad quiere un impacto positivo de sus inversiones.

Al respecto China se ha comprometido a que su generación de electricidad, tras alcanzar máximo en 2030, sea cero neto emisora de CO2 para 2060. Precisamente China ha alcanzado una posición dominante en energías renovables, contribuyendo a reducir los costes.

A ello se añade el plan climático de Biden, que incluye la promesa de volver al Acuerdo Climático de París, así como dos billones de dólares en nuevas inversiones “verdes”, pilares de una gran estrategia para hacer que EEUU sea neutral en carbono en 2050.

Por su parte la Comisión Europea quiere que el objetivo de reducción de emisiones de CO2 de la UE para 2030 pase del 40% actual al 55% respecto a 1990. El Pacto Verde Europeo incluye la acción climática y el Fondo de Recuperación de la UE de Nueva Generación de 750.000 millones para 2021-24, con renovación de edificios, eficiencia energética y sobre todo movilidad eléctrica. Además Reino Unido prohibirá la venta de nuevos vehículos de gasolina y diésel a partir de 2030, para reducir las emisiones de CO2 a cero neto para 2050.

El caso es que va a haber grandes ganadores y perdedores. Los beneficiarios incluyen empresas activas en energías renovables -eólica y solar, ya las fuentes más baratas de energía en muchos países-; edificios verdes, así como movilidad eléctrica, incluyendo vehículos, infraestructuras y, de manera destacada, el segmento de tecnología, semiconductores y movilidad inteligente.