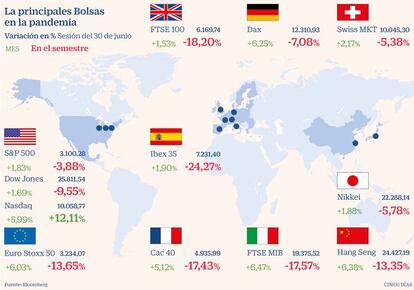

El Ibex firma el peor semestre de su historia con una caída del 24,27%

El selectivo suma un 1,9% en junio

Los inversores despiden el mes, el trimestre y el semestre con la atención puesta en la evolución de la pandemia. La recuperación vivida por las Bolsas a finales de mayo y principios de junio a medida que las economías avanzaban en el proceso de apertura no ha sido suficiente para alejar los fantasmas. En un momento en el que el mercado empieza a cuestionar la rápida recuperación, los inversores aprovecharon la última sesión del mes para ajustas sus carteras de cara los próximos tres meses.

Con una caída del 0,64% hoy, el Ibex concluye junio con un alza del 1,9%. Este repunte mensual no es suficiente para maquillar los malos resultados en el semestre. En un año en el que la pandemia ha roto los esquemas de inversores y Gobiernos el Ibex 35 no para marcar nuevos hitos, el problema es que en esta ocasión son para mal. Después de firmar en marzo el peor mes de su historia con una caída del 22,21% así como el peor trimestre (-28,94%), cerró el semestre con un descenso del 24,27%. Esta caída lleva al selectivo español a lograr el peor registro semestral de su historia. Hasta la fecha este puesto estaba reservado para la segunda mita de 2008, cuando la Bolsa española se dejó un 23,66% coincidiendo con la caída del Lehman Brothers.

Esta caída sitúa al Ibex como el peor índice de Europa. Si bien los principales índices del Viejo Continente no borran los números rojos los descensos oscilan entre el 18,2% del Ftse británico al 7% del Dax alemán en los seis primeros meses del año. En EE UU el Nasdaq corre mejor suerte y además de haber revalidado sus máximos en plena pandemia logra escapar a los recortes con una subida del 12,11% semestral.

Composición del índice

El peor desempeño de la Bolsa española respecto a sus comparables del Viejo Continente obedece no solo al fuerte impacto que en la economía española está teniendo el virus, sino que como señala Aitor Méndez, analista de IG, se debe en gran medida a la composición del selectivo. “El fuerte peso relativo de los bancos en el Ibex es una vez más la piedra en el zapato del selectivo y agudiza las diferencias con el resto de índices”.

En el año las entidades se cuelan entre las cotizadas más penalizadas. Sabadell, el valor con peor desempeño se deja un 68,95%; Bankia, un 43,94%; Santander, un 41,7%; CaixaBank, un 29,25%; BBVA, un 35% y Bankinter, un 33,1%. A esto hay que sumarle las caídas de las compañías turísticas, que aunque han logrado reducir las pérdidas antes las esperanzas de que pueda salvarse parte de la temporada estival, los descensos siguen siendo acusados. IAG se deja un 66,12%; Meliá, un 51,88% y Amadeus, un 35,82% Solo cinco valores del Ibex 35 registran subidas en lo que va de año. Por encima de todos destacan Cellnex (41,44%),Viscofan (25,39%), Iberdrola (16,68%) y MásMóvil (11,6%) compañías defensivas y con una atractiva rentabilidad por dividendo o firmas, que como en el caso de la operadora, están inmersas en un proceso de opa.

Mejor trimestre desde 2019

Aunque la pandemia sigue sin control en países de América Latina así como EE UU y otros como China y Alemania empiezan a registrar los primeros rebrotes, algo que hace temer una ralentización en la desescalada y o que en el peor de los escenarios se retome el confinamiento, los inversores han elevado su apetito por el riesgo en las últimas semanas. Esto se dejado sentir en los principales índices mundiales que cierran el trimestre en positivo. El Ibex esta vez no escapa a la corriente y sube un 6,57%, el mejor registro desde el primer trimestre de 2019 cuando subió un 8,2%. Más espectacular resulta el ascenso logrado por el MSCI que se anota un 17,5%, el mejor trimestre en 11 años.

Los expertos consideran que las correcciones registradas en las últimas semanas seguirán acompañando al mercado en los próximos trimestres, especialmente hasta que no haya vacuna. Uno de los defensores de esta idea es Ramón Forcada, director del departamento de análisis de Bankinter, que considera que aunque la recuperación será más lenta y moderada en el mercado, el fondo ha mejorado. Las valoraciones son más sostenidas y en sintonía con lo apuntado por Andrés Aragoneses, analista de Singular Bank, en la actualidad existe una abundante liquidez, consecuencia directa de las políticas de los bancos centrales. A esto Forcada añade los estímulos fiscales. El mejor ejemplo de ellos es EE UU que a finales de marzo aprobó el mayor paquete fiscal de su historia, un programa que vence en julio. A ello se une el fondo de reconstrucción europeo que aunque su negociación sigue pendiente ha servido para calmar los nervios tanto en la Bolsa como en la renta fija

En este contexto de mejora del sentimiento, en Bankinter conceden un potencial al Ibex del 3% en los próximos tres meses, un periodo en el que además de la pandemia, las tensiones comerciales y las elecciones americanas son vistos como los principales riegos.

El BCE calma las tensiones

El mercado de renta fija también ha logrado escapar a los momentos mayor tensión y los países periféricos han sido los que más se han beneficiado. La rentabilidad del bono español a 10 años concluyó junio en el 0,467%, niveles de comienzos de año a gran distancia del 1,22% que marcó en marzo. Por su parte, el bono italiano cerró en el 1,258%, por debajo de inicios de año e inferior al 2,43% de marzo. Las compras de deuda del BCE han servido de bálsamo. Las caídas de las rentabilidades han dado oxígeno a las primas de riesgo. La española cierra junio en los 92 puntos básicos, lejos de los 156, máximos anuales mientras la italiana finaliza en los 171, frente a los 278 de marzo.

La recuperación se extiende también al mercado del crudo. El Brent cerró junio en los 41 dólares por barril. Desde los mínimos de 2001, que marcó el pasado abril cuando el precio del Texas entro en negativo por primera vez en su historia (-37,63 dólares), el crudo de referencia en Europa se revaloriza se revaloriza un 113%. Solo en el últimos trimestre las subidas alcanzan el 81%. Superior es la subida trimestral del Texas que alcanza el 91,4%, hasta los 39 dólares. La extensión de los acuerdo de la OPEP+ y el inicio de la actividad explican este comportamiento.