Guía para los accionistas de BME ante la opa de Six

Los minoritarios tienen hasta el 11 de mayo para aceptar la oferta. Recibirán 32,98 euros por título sin incluir el próximo dividendo

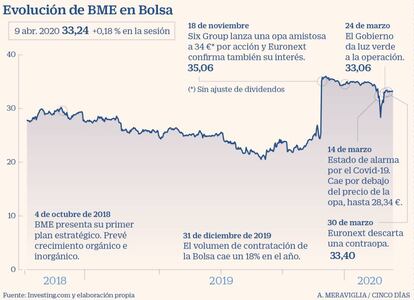

Bolsas y Mercados Españoles (BME) va camino de convertirse en propiedad de Six. La opa amistosa lanzada por el grupo suizo a finales de 2019 ha entrado en la recta final tras el visto bueno del Gobierno, la CNMV, Competencia y del consejo de administración, que ha confirmado que venderá todos sus títulos.

Ahora es el turno de los accionistas. El plazo de aceptación se abrió el 30 de marzo y se prolongará hasta el 11 de mayo si no hay ningún contratiempo. Durante estos 43 días los minoritarios que así lo deseen deberán comunicar a su banco o intermediario financiero que aceptan la compra de Six para que ejecuten la orden.

El confinamiento que vive el país como consecuencia de la pandemia del coronavirus no impide que se pueda tramitar sin necesidad de acudir a la sucursal, puesto que la gestión permite que se haga vía online o por teléfono.

La oferta de Six es por la totalidad de las acciones de BME a un precio de 34 euros cada una, que supone una prima del 33% y una valoración de la sociedad rectora del mercado español de 2.840 millones de euros con respecto al día anterior a la comunicación (18 de noviembre de 2019).

El accionista, no obstante, debe tener en cuenta que esta propuesta se ha ajustado con el dividendo de 0,60 euros brutos percibido el pasado diciembre y de 0,42 euros que se abonará el próximo 8 de mayo. Es decir, sin contar esta retribución ingresarán 32,98 euros por título. BME salió a cotizar en julio de 2006 a 31 euros y sus empleados acudieron con un descuento del 10% (28 euros).

“El minorista si quiere puede vender las acciones en el mercado en lugar de esperar a cobrar el próximo dividendo”, comenta Borja Ribera, profesor de la EAE Business School. “La diferencia son unos 20 céntimos con respecto al precio de la oferta. En rentabilidad prácticamente no es nada y pueden buscar otras opciones de inversión para aprovechar los precios actuales tras las fuertes caídas”, añade.

Es más que probable que el reparto de dividendos de reduzca

Susana Felpeto, subdirectora de renta variable en atlCapital, coincide en el argumento: “Si se quiere asegurar el cobro íntegro, es lógico esperar el mes que resta. Pero si lo que interesa es obtener liquidez para comprar ahora más barato, lo aconsejable es deshacer ya la posición”.

El dividendo es uno de los aspectos importantes de la oferta a tener en cuenta por los minoritarios. El porcentaje de beneficios que ha destinado BME para retribuir a sus accionistas (pay out) se ha mantenido a lo largo del tiempo por encima del 90%, frente a una horquilla entre el 50% y 65% que ha distribuido Six en los tres últimos años.

Aunque el grupo suizo reconoce que “no ha tomado una decisión” “es más que probable que el futuro pay out de BME disminuya”, y que la distribución (establecida actualmente en tres repartos anuales) cambie. BME ha abonado entre sus accionistas más de 2.000 millones de euros en dividendos en casi 14 años como cotizada, situando la rentabilidad global de quien acudió a la OPV por encima del 200%.

El interés de la firma dirigida por Jon Dijsselhof por BME coincidió con el de Euronext. De hecho, mantuvo conversaciones con la Bolsa española y el Ministerio de Economía. Ante la expectativa generada en el mercado de que pudiera haber una contraopa, los títulos de BME llegaron a escalar por encima del precio ofrecido por Six, hasta superar la barrera de los 35 euros.

Los analistas aconsejan aceptar la propuesta y vender ya si se quiere liquidez

Finalmente, el pasado 30 de marzo la plataforma paneuropea comunicó que desistía de su interés entre otras cosas porque “los términos financieros de una potencial opa competidora no sería compatibles con la creación de valor y el retorno adecuado del capital invertido para sus accionistas”, según manifestó. En las últimas sesiones, BME se ha estabilizado sobre los 33 euros.

Six partía con ventaja. La oferta era atractiva y contaba con liquidez para llevarla a cabo sin problemas. “El precio se pagará en efectivo en su totalidad”, confirma en el folleto registrado en la CNMV.Euronext, en cambio, se encontraba más débil tras las sucesivas compras que había realizado y que la obligaban a obtener financiación en un momento complicado por la crisis del coronavirus. “La operación es positiva para Six, porque le abre la puerta a la Unión Europea y para el mercado español, ya que le puede dar potencial”, señala Luis Benguerel, consejero de Antattea Gestión.

Six perdió en julio el estatus de mercado equivalente por parte de la Comisión, lo que obliga a los intermediarios europeos que quieran comprar acciones de una empresa helvética a que lo hagan en una de las Bolsas de la UE y no en la suiza siempre que sea posible. Aunque la oferta es por el 100% de las acciones, esta condicionada a que sea aceptada por el 50% más uno del total.

BME cuenta con una base sólida de pequeños accionistas; son unos 56.000 que representan entre el 35% y 40% del capital. En principio, no se ha contemplado la exclusión de cotización, salvo que quede en manos de los minoritarios un capital inferior al 5%.

Si el capital flotante (free-float) que quedara fuera inferior al 15%, Six analizará “si es viable aumentarlo” con las “operaciones pertinentes” “en los dos años siguientes a la opa” siempre que las condiciones de mercado lo permitan y fuera económicamente viable.

El grupo helvético no descarta salir a cotizar en un futuro, y en caso de que así fuera “llevaría a cabo una admisión dual tanto en la Bolsa suiza como en la española”.

La culminación de la operación entre Six y BME dará lugar a la creación del “tercer grupo de infraestructura de mercados más grande de Europa por ingresos y uno de los 10 principales a nivel mundial”, explica Six en el folleto enviado a la CNMV. El próximo 29 de abril, el holding español celebrará la que será su última junta sin la dirección de Six. Además, será la primera vez que sus accionistas participen de forma telemática.

BME ha sido de las últimas entidades europeas en mantenerse independiente a pesar de las numerosas operaciones corporativas sucedidas en el sector y de ser una de las más pretendidas. En su salida a Bolsa en 2006 yas reconoció el interés de Deutsche Borse.

Quizá la última gran operación corporativa en mucho tiempo

La crisis que ha desatado la pandemia del Covid-19 a nivel mundial ha convertido la opa de Six sobre BME en la última que probablemente se verá por un tiempo. A pesar de la incertidumbre, el gestor helvético no ha dado ni un paso atrás y ha cumplido el calendario previsto, que situaba en el primer semestre su ejecución. “Nuestro interés es estratégico. No depende de momentos coyunturales como el que estamos viviendo por el Covid-19”, dijo el consejero delegado de Six, Jos Dijsselhof, en la presentación de resultados a mediados de marzo.

Pero esta opa marca un antes y un después en el mercado por la situación actual. El Gobierno decidió establecer en el Real Decreto del 17 de marzo de medidas urgentes al impacto económico y social del Covid-19 un blindaje de las empresas españolas para impedir que entidades de fuera de la UE tomen más del 10% del capital aprovechando la fuerte caída de precios.

“BME ha tenido suerte. En un momento actual, ¿quién lanzaría una opa?”, reflexiona Luis Benguerel, consejero de Anattea Gestión. “Sin crisis posiblemente hubiera tenido contraoferta. Y sin la opa hubiera caído igual que el resto de compañías”, añade.

Para Susana Felpeto, subdirectora de renta variable de atlCapital, “la compra de BME por parte de Six se ha hecho bien”. “Era difícil que surgiera una contraopa por el precio ofrecido”. En cuanto al panorama que se presenta en el ámbito de fusiones y adquisiciones, la experta opina que “pueden surgir muchas operaciones de alianzas, sobre todo en el sector financiero, pero no a precios tan interesantes como en BME, con una prima superior al 30%”.

Sobre el blindaje del Ejecutivo a las empresas españolas, Felpeto considera que tiene sentido. “No me parece mal que los países europeos mantengan cierto grado de control para evitar que los extranjeros se hagan con los negocios que son vitales para las economías. Es igual de razonable que prohibir la operativa de posiciones cortas cuando los mercados está tan bajistas como está ocurriendo. Es importante que haya más unión fiscal”, resume.