Cuáles son los mejores fondos para invertir en 2020

Los fondos enfocados en dividendos han funcionado muy bien en los últimos años. La Bolsa europea y de países emergentes son la principal apuesta en renta variable

Los fondos de inversión son una de las mejores herramientas para canalizar el ahorro de los particulares. En el ejercicio recién concluido, la rentabilidad lograda por los fondos españoles rozó el 7%, la mejor en la historia de estos vehículos. Claro que el año precedente los inversores perdieron de media un 4,8%: 2018 fue el peor ejercicio desde que hay registros. Tras este vaivén pendular, ¿qué pueden esperar los pequeños clientes para el año que comienza? ¿Por qué productos deberían optar?

“Con mis clientes lo tengo muy claro, lo más importante a la hora de planificar una inversión es sentarse con ellos para analizar cuáles son sus expectativas y sus necesidades. A partir de ahí, se puede empezar a construir una cartera”, explica Ana Fernández, fundadora de la firma de asesoramiento financiero AFS Financial Advisors.

Para empezar, hay que analizar la renta fija. En las últimas décadas, la inversión en bonos ha sido muy provechosa. En muchos casos casi más que la inversión en Bolsa. Sin embargo, las políticas monetarias impulsadas por los bancos centrales, especialmente el Banco Central Europeo, han llevado el precio del dinero cerca del 0%, lo que complica mucho obtener buenos rendimientos en este activo.

Ante esta situación, el inversor que busca obtener una rentabilidad que bata a la inflación en dos o tres puntos necesitará asumir mayores niveles de riesgo o buscar estrategias alternativas dentro de la renta fija. “Nosotros vemos que la mayor parte de los bonos están muy caros. Esto ha hecho que estemos buscando valor en activos como la deuda subordinada bancaria, que nos ha dado excelentes resultados”, explica Alfonso de Benito, director de inversiones de Dunas Capital. Su fondo de renta fija Dunas Valor Prudente, con 52 millones de patrimonio, logró cerrar el ejercicio 2019 con casi un 2% de rentabilidad, asumiendo unos niveles de riesgo muy controlados.

Los expertos recomiendan evitar los fondos de deuda soberana europea

En la gestora tienen un proceso de inversión basado en el uso de presupuestos de riesgo, y van modulándolo con coberturas para evitar fuertes oscilaciones en las carteras. “Queremos que nuestros clientes ganen dinero, pero el objetivo primordial es que no lo pierdan”, reflexiona David Angulo, fundador y presidente de la firma.

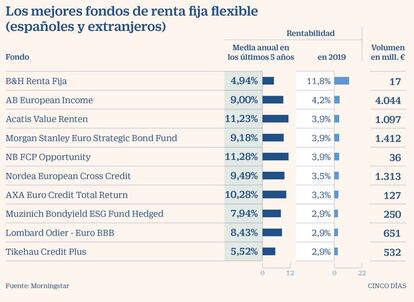

Otra buena opción conservadora puede ser el B&H Renta Fija, un fondo que cuenta con la máxima calificación de la firma de análisis Morningstar (cinco estrellas). En 2019, el fondo gestionado por Rafael Valera cerró con una rentabilidad de más del 11%, lo que le convierte en el mejor de su categoría en toda Europa. Su retorno medio anual en los últimos tres años roza el 5%.

Las dudas sobre el potencial que pueden tener los activos tradicionales de renta fija están extendidas en casi todas las gestoras. Con la mitad de la deuda pública europea cotizando en precios máximos parece difícil que puedan revalorizarse mucho más, por mucho que el BCE haya dicho que va a prolongar los programas de compra de deuda.

“Nuestro instituto de análisis macroeconómico considera que 2020 no será un buen momento para invertir en bonos alemanes o en deuda de países como Francia o España. Tienen ya unos precios muy exigentes y parece más probable que pierdan valor a que se revaloricen. Lo mismo pensamos de la deuda emitida por empresas con la máxima calificación crediticia”, argumenta Manuel Gutiérrez-Mellado, director de desarrollo de negocio de BlackRock en España.

El fondo B&H Renta Fija ha conseguido revalorizarse más del 11% en 2019

Desde el gigante estadounidense recomiendan tener en cartera algún fondo que invierta en deuda pública de países emergentes. Su fondo BlackRock Emerging Bond, con más de 2.000 millones de euros de patrimonio, ha logrado una rentabilidad del 14% en 2019 y del 8,95% de media anual en los últimos 10 ejercicios.

“Creemos que los bonos soberanos emergentes emitidos en moneda local lo pueden hacer especialmente bien si se mantienen las previsiones de la Reserva Federal de no mover los tipos en Estados Unidos, y algunas divisas pueden revalorizarse frente al dólar”, apunta Gutiérrez-Mellado.

Entre los fondos mixtos, un producto que ha destacado especialmente en 2019 ha sido Millennial Fund. Este vehículo asesorado por Munesh Melwani ha rentado más de un 15%, con unos niveles de volatilidad muy controlada. De hecho, ha sido el mejor fondo de los 150 que hay catalogados como mixtos defensivos dentro de Morningstar.

Dividendos y cupones

Una estrategia que ha funcionado muy bien en 2019 es la apuesta por compañías que tienen una política de dividendos muy generosa. Ante los tipos cero, ha habido muchos inversores que han considerado que esta era la mejor forma de acercarse a la Bolsa. También han funcionado bien como refugio en momentos de volatilidad bursátil. “Ahora bien, hay que tener cuidado con qué empresas se tienen en cartera, no vale solo elegirlas porque tienen un dividendo muy alto. Ese es un error que veo en muchos clientes”, apunta Ana Fernández, de AFS.

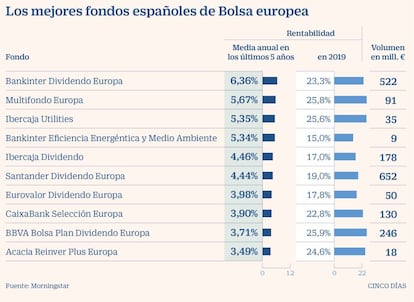

Cuando se analiza qué fondos españoles han logrado mejores resultados al invertir en Bolsa europea, más de la mitad tienen un enfoque de dividendos. El Bankinter Dividendo Europa, por ejemplo, ha rentado una media anual del 6,5% durante los últimos ejercicios. En la mayoría de ellos ha batido al índice europeo MSCI Europe Net Total Return.

Este fenómeno tiene su cara opuesta con las empresas favoritas de los gestores que invierten buscando valor. “Las compañías con perfil de más crecimiento han gozado del beneplácito de los inversores, a pesar de que están cotizando valoraciones más altas que la media del mercado. Sin embargo, las compañías y sectores de estilo valor siguen sufriendo. Una de las claves a futuro será ver cuándo se produzca esa rotación del dividendo al value, que estamos seguros de que, en algún momento, se producirá”, explica César Ozaeta, gestor de fondos de Abante Asesores.

Por ahora, los fondos de puro value investing, como los de Azvalor o Cobas, han registrado una evolución mucho peor que la de otros gestores de Bolsa, aunque muchos banqueros privados siguen teniendo confianza en que cuando termine el largo ciclo alcista estos gestores demostrarán su capacidad de generación de valor.

Para 2020, y después de muchos años en los que la Bolsa estadounidense se ha revalorizado mucho más que la europea, los expertos recomiendan apostar por fondos más globales. “Vemos que la renta variable de los países emergentes y de Japón puede comportarse especialmente bien en esta coyuntura de moderada recuperación macroeconómica”, explica Gutiérrez-Mellado, de BlackRock.

Fondos como el CaixaBank Global Invest (que se revalorizó un 27% en 2019) o el Bankinter Sostenibilidad (con un 8,8% de retorno medio anual en los últimos cinco años) pueden ser una buena opción para aquellos clientes que quieran apostar por la Bolsa internacional.

Fondos conservadores: La deuda privada y pública emergente marcará el paso

Lograr algo de rentabilidad en plena era de los tipos de interés bajo cero puede antojarse misión imposible. Más de la mitad de la deuda soberana en la eurozona ofrece rentabilidades negativas, y también muchas emisiones de deuda corporativa. Aun así, los expertos creen que se pueden encontrar oportunidades en los bonos de algunas compañías emergentes que no tienen la máxima calificación crediticia y en la deuda soberana de estos países.

Vontobel TwentyFour Strategic Income. Es uno de los fondos predilectos del equipo de análisis de Abante Asesores para sus clientes más conservadores. Es un fondo de renta fija global que busca oportunidades entre activos de renta fija muy variados. El fondo invierte en deuda pública, deuda corporativa, titulizaciones... En este momento mantiene una apuesta importante en deuda subordinada financiera (principalmente del Reino Unido). “En carteras que invierten globalmente es un excelente diversificador”, explica. El fondo ha rentado un 3,4% de media en los últimos tres años.

Aberdeen Standard SICAV I-Emerging Markets Corporate Bond. La deuda corporativa de países emergentes suele ser una de las grandes olvidadas en los fondos de renta fija pero, a decir de la mayoría de analistas, en 2020 puede ofrecer muy buenos rendimientos. “Este vehículo de Aberdeen nos gusta especialmente. Sus gestores han logrado una buena consistencia en la obtención de retornos”, explica Carlos Aguado, analista de fondos de Andbank. Su rendimiento medio anual en los últimos cinco ejercicios ha sido del 4,74%DIP Conservative Multiasset. Se trata de un fondo multiactivo gestionado a través de un modelo cuantitativo con una gran flexibilidad en la gestión de su cartera. “Sus gestores ponen el foco en minimizar pérdidas y el máximo que puede asumir en Bolsa y materias primas es el 25% del patrimonio”, explica Francisco Julve, del equipo de selección de fondos de A&G Banca Privada. u Arcano Low Volatility European Income. Es un fondo de crédito corporativo de alto rendimiento de emisores en euro con enfoque de corto plazo. “El equipo tiene una gran experiencia seleccionando este tipo de bonos centrándose en medidas de free cash flow y apalancamiento”, apunta Ozaeta, de Abante. El fondo logró una rentabilidad del 5,65% en 2019.

Fondos mixtos: Una buena asignación de activos y visión macroeconómica

Los inversores españoles cada vez apuestan más por fondos mixtos y flexibles. Fondos que combinan una exposición a activos de renta fija muy diversificados, con una cierta exposición a Bolsa. Una correcta asignación de activos puede ser la diferencia entre un fondo mediocre y uno brillante.

FVS Multi Asset Balanced. La gestora alemana Flossbach von Storch es un referente en la inversión en deuda corporativa. Su fondo de multiactivos invierte en renta variable en un rango de entre el 30% y el 60%. “En este momento está en el 45% y los gestores mantienen una visión positiva sobre el activo en un mundo en el que los tipos de interés van a permanecer bajos”, comenta César Ozaeta, gestor de Abante Asesores. En bonos, mantienen una exposición bastante baja y, en cambio, sí apuestan por el oro. Su rendimiento medio anual en los últimos tres años ha sido del 5,48%.

Merchbanc Renta Fija Flexible. Es uno de los fondos favoritos para el equipo de analistas de Andbank. Se trata de un producto de renta fija, tanto pública como privada y emitida por emisores de los países pertenecientes a la OCDE, denominados mayoritariamente en euros. Lleva a cabo una gestión muy flexible. El vehículo ha logrado un rendimiento medio del 2,71% en los últimos tres años.

B&H Renta Fija. Se trata del mejor fondo de renta fija flexible de Europa en 2019, con una rentabilidad de casi el 12%. Su gestor, Rafael Varela, está incluyendo en cartera deuda corporativa de países emergentes (como bonos de Pemex) y deuda soberana de Turquía y Rumanía. Su rendimiento medio anual en los tres últimos años ha sido del 5%.

Adriza Neutral. Este fondo mixto flexible invierte principalmente en mercados bursátiles y de renta fija (Gobiernos y crédito) de Europa y Estados Unidos. En menor medida, invierte en Bolsas y renta fija de países emergentes (con un máximo del 20%) así como en materias primas, siempre a través de instrumentos líquidos cotizados. Su estrategia de inversión se basa en el análisis macroeconómico global. Es uno de los fondos preferidos para el equipo de A&G Banca Privada. Su rendimiento medio anual en cinco años ha sido del 5%.

Acatis Gagné Value Event. Para quienes quieran asumir algo más de riesgo pueden optar por este fondo de renta variable mixta global, que combina la inversión en compañías de calidad con las que viven un evento corporativo (fusión, cambio de gestores...) capaz de impulsar la acción. Es uno de los fondos elegidos por Abante. Gana el 8,4% anual en los últimos 10 años.

Bolsa española: La aristocracia de los gestores logra retornos de más del 8% anual

La renta variable española no ha sido de los activos más rentables en los últimos años. Aun así, un puñado de gestores de fondos ha logrado rentabilidades muy interesantes. Renta 4, Fidelity, Santalucía Espabolsa son algunas de las firmas que aparecen entre los mejores fondos de los últimos años. En cambio, los gestores más especializados en inversión en valor se han quedado algo rezagados.

Renta 4 Bolsa. Este fondo de Bolsa española tiene cinco estrellas Morningstar, el máximo reconocimiento de esta firma de análisis de fondos. En los últimos cinco ejercicios ha logrado una rentabilidad media anual del 8%. Las principales posiciones que tienen en cartera son Repsol, Viscofan, Applus y Grifols. En 2019, el fondo ha logrado un retorno superior al 14%. Su gestor, Javier Galán, ha logrado durante varios años la máxima distinción de la firma de Citywire.

Santander Small Caps. Lola Solana, la gestora del fondo de compañías de pequeña y mediana capitalización de Santander Asset Management, se ha convertido en los últimos años en una de las profesionales más reconocidas del sector. El fondo que administra, con 700 millones de euros de patrimonio, ha logrado un retorno medio cercano al 8% en los últimos cinco ejercicios. Su cartera actual tiene una fuerte presencia de empresas con un perfil sanitario y farmacéutico, como Almirall, Faes Farma o Grifols. También tiene una participación relevante en MásMóvil. En 2019 rentó el 6,3%.

Fidelity Iberia Funds. Fabio Ricelli gestiona fondos de inversión para el gigante estadounidense Fidelity desde su ciudad natal, São Paulo. Estar a miles de kilómetros de las empresas objeto de inversión no le ha impedido lograr muy buenos retornos durante los últimos años. Su fondo ibérico ha obtenido una rentabilidad en 2019 de cerca del 20% y consigue un retorno medio del 7,24% en los últimos cinco ejercicios. “No espero que el resultado de las elecciones vaya a traducirse en medidas contrarias a las empresas”, explicaba recientemente en una entrevista con CincoDías.

Bestinver Bolsa. Es una de las gestoras independientes con más solera. Beltrán de la Lastra y su equipo lideran una de las pocas firmas de inversión en valor que han logrado mantener buenos retornos en los dos últimos años. Su fondo de Bolsa española y portuguesa ha logrado un retorno anual medio del 6,21% en los cinco últimos ejercicios, y el año pasado cerró con una revalorización cercana al 11%. Sus principales posiciones están en papeleras (Semapa) y petroleras (Galp).

Bolsa internacional: Empresas de calidad y compañías de sectores disruptivos

La Bolsa logró en 2019 uno de sus mejores resultados en muchos años. La renta variable de Estados Unidos y de Europa obtuvo retornos de más del 25%. Ahora, la gran duda es si este fuerte tirón bursátil se podrá mantener este ejercicio. Los expertos recomiendan apostar por fondos de inversión globales, con capacidad para identificar oportunidades en diversos mercados.

MFS Global Equity. Es un fondo de renta variable global enfocado hacia empresas de gran capitalización. El gestor realiza un análisis fundamental para identificar aquellas empresas con retornos constantes y un potencial de crecimiento sostenible y duradero en el largo plazo. “El comportamiento del fondo históricamente ha sido muy positivo y es un ejemplo claro de la importancia que tiene ser pacientes a la hora de mantenerse invertidos, tanto en mercados muy bajistas como en mercados muy alcistas”, apunta César Ozaeta, de Abante. El fondo ha logrado un retorno medio anual del 12% en los últimos 10 años.

CPR Invest-Global Disruptive Opportunities. Es un fondo multitemático de renta variable que trata de invertir en las empresas que se benefician y/o participan en los procesos de transformación e innovación global que liderarán las diferentes industrias en las futuras tendencias globales. “El estilo growth y sectores tecnológicos, industriales, junto con exposición a emergentes y enfoque medioambiental tienen especial relevancia en el fondo”, explica Francisco Julve, del equipo de selección de fondos de A&G Banca Privada. En 2019 rentó cerca de un 40%.

Sigma Global Sustainable Impact. Este es uno de los fondos de Bolsa predilectos para Carlos Aguado, analista de fondos de Andbank. Se trata de un producto que invierte mediante la gestión activa de una cartera diversificada de valores, bonos, ETF, así como otras clases de activos, siempre aplicando criterios de selección ambientales, sociales y de gobierno corporativo

Abante Biotech. Ha sido uno de los productos revelación en 2019, acumulando una rentabilidad de más del 40%. “Creemos que tiene un gran potencial de revalorización a largo plazo”, apunta Ozaeta. El fondo invierte en las compañías del sector de la salud y de la biotecnología, sectores que ya están demostrando su potencial de crecimiento con independencia de los movimientos que se produzcan en el mercado.