Similitudes y diferencias de la regulación de la ‘tasa Google’ en los principales países europeos

Los fiscalistas auguran litigios de las tecnológicas contra el impuesto que grava servicios digitales

Los esfuerzos internacionales por consensuar unos criterios homogéneos en la aplicación de la conocida como tasa Google avanzan muy lentamente. Mientras tanto, muchos países europeos han decidido tomar la iniciativa y aprobar sus propios proyectos y leyes para regular este impuesto. Se trata de recaudar una parte de los ingresos que generan en su país las grandes tecnológicas sin sede física, como Google, Apple, Facebook y Amazon.

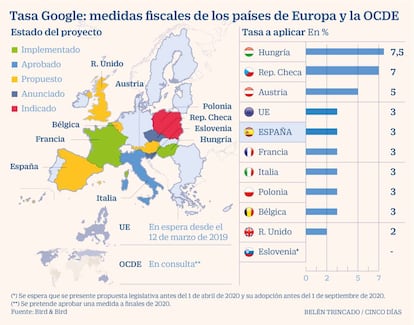

Según un reciente informe, elaborado por Bird & Bird, en los últimos tiempos se han producido avances concretos en las legislaciones fiscales de Austria, Bélgica, la República Checa, Francia, Hungría, Italia, Polonia, Eslovenia, España y el Reino Unido. Algunas de estas normativas, como la gala o la húngara, ya están en vigor. En la mayoría de los supuestos, como en España, hay un proyecto definido a la espera de su impulso político.

La visión general, explica Montserrat Turrado, socia del área fiscal del despacho y una de los autores del informe, es que los Estados se han cansado de esperar a los organismos supranacionales y han apostado por legislar su propio impuesto, sin perjuicio de la previsible armonización de la tasa que introducirá la directiva DST (Digital Services Tax). Y es que el bloqueo de los Estados potencialmente más perjudicados, como Irlanda o los países nórdicos, ha paralizado el intento de la Comisión Europea para homogeneizar la normativa.

En este punto muerto, la UE se mantiene a la espera de los avances en el ámbito de la OCDE (Organización para la Cooperación y el Desarrollo Económicos). El organismo publicó en octubre un enfoque unificado que ha sometido a consulta, con el objetivo de llegar a un consenso y desarrollar una solución en su informe final al G20 en 2020.

Hasta el momento, solo Hungría y Francia tienen implementado el tributo. El país galo, que ya fue pionero legislando la llamada tasa Tobin sobre transacciones financieras, se encuentra así en el punto de mira de EE.UU. Italia, por su parte, acaba de aprobar la reglamentación necesaria para que esta tasa digital entre en vigor en enero de 2020. El resto de países se reparten entre los que ya tienen perfilado su proyecto, a falta del remate final, y los que ya han iniciado la fase reguladora.

Uniformidad

No obstante, la mayoría de estos proyectos legislativos y regulaciones examinadas son bastante uniformes, en cuanto siguen los criterios básicos previstos en el último texto europeo sometido a votación. En este sentido, de entre los países que han propuesto una tasa digital, solo Reino Unido la rebaja al 2 % (un punto menos que el sugerido por la Unión Europea), mientras que Austria la eleva al 5 %. La República Checa, por su parte, ha anunciado un 7 % y Hungría aplica un 7,5 %.

Por otro lado, se asume, en general, el umbral de ingresos globales previsto por la Comisión para cobrar la tasa, adaptándose después en cada legislación el límite de facturación nacional. De esta forma, el impuesto afectaría en principio a empresas de más de 750 millones de euros de ingresos anuales, aunque Reino Unido lo rebaja a 500 millones de libras, y Hungría establece 100 millones de forintos húngaros, unos 305.326 euros. Por último, se gravan los ingresos por “servicios digitales”, entendiendo por tales los derivados de tres actividades principales, definidas, con pequeños matices, como servicios de publicidad on line, actividades de intermediación digital y venta de datos de usuarios.

Doble imposición

Como afirma Turrado, las pequeñas discrepancias entre legislaciones pueden dar lugar a efectos no deseados como casos de doble imposición. Es posible, explica, que haya “servicios que terminen gravándose en varios estados a la vez”. Por ejemplo, el Proyecto de Ley del Impuesto sobre Determinados Servicios Digitales, publicado por el Gobierno en enero de 2019, tiene en cuenta la facturación del grupo empresarial, “mientas que en otros países las cantidades han de cumplirlas cada una de las sociedades”.

En todo caso, son medidas transitorias. Las regulaciones prevén una especie de cláusula de caducidad para el supuesto de que se llegara a un acuerdo a nivel comunitario. Como augura Turrado, y según el calendario de negociaciones en la OCDE, no antes del 2022 en el mejor de los casos.

La abogada opina que, de aprobarse el actual proyecto de ley, va a ser un impuesto muy conflictivo y es probable que los gigantes tecnológicos lo impugnen en los tribunales. Hay resquicios legales que pueden utilizar, como, por ejemplo, el hecho de que se defina como un impuesto indirecto y no le sean aplicables los convenios de doble imposición. Google podría considerar que atenta contra estos textos y paralizar la recaudación durante el tiempo que dure el juicio en aquellos países en los que esté en vigor. Y estas empresas, apunta, “tienen dinero para pleitear”.

Las claves del proyecto español

Servicios digitales. El nuevo impuesto gravaría únicamente la inclusión de publicidad dirigida a los usuarios de la interfaz (servicios de publicidad en línea, como los de Google ); la puesta a disposición de interfaces digitales que permitan a los usuarios localizar a otros e interactuar con ellos o facilitarle la entrega de bienes o servicios (servicios de intermediación-venta en línea, como Amazon); y la transmisión (cesión o venta) de los datos de los usuarios (servicios de transmisión de datos, como Facebook). No se grava, en cambio, ventas on line entre particulares o en las páginas web del proveedor (actividades minoristas de comercio electrónico).

Contribuyentes. Se trata de empresas de “gran envergadura” que deben superar dos umbrales: que el importe neto de su cifra de negocios en el año natural anterior supere 750 millones de euros, y que el importe total de las prestaciones de servicios digitales que se corresponde con usuarios situados en territorio español supere 3 millones de euros.

Indirecto. Se configura como un tributo de carácter indirecto, de liquidación trimestral y compatible con el IVA. No está comprendido en los convenios de doble imposición.

Archivado En

- Tasa Google

- Agregador noticias

- Impuesto digital

- Derechos autor

- AEDE

- Patronal

- Legislación española

- Empresas multinacionales

- Impuestos

- Tributos

- Legislación cultural

- Prensa

- Propiedad

- Relaciones laborales

- Política cultural

- Derecho

- Finanzas públicas

- Internet

- Empresas

- Medios comunicación

- Cultura

- Trabajo

- Telecomunicaciones

- Economía

- Comunicaciones