El Ibex se pierde la fiesta alcista del mandato de ‘Super Mario’

El selectivo español sube un 10% desde la llegada de Draghi a la institución, frente al 80% que se anotan otros índices como el Cac

Los mercados han vivido los últimos ocho años pendientes de los mensajes de Mario Draghi. Nada más desembarcar al frente del BCE, el banquero italiano se puso manos a la obra y en su primera reunión, celebrada el 3 de noviembre de 2011, anunció la que sería su primer rebaja de tipos, un pequeño gesto con el que daba comienzo a una nueva era marcada por la flexiblización monetaria que se ha traducido en unos tipos de interés en mínimos históricos y compras de deuda por importe de 2,6 billones.

Su papel fue crucial para evitar que el euro saltara por los aires en 2012 y en el ámbito de la inversión, donde más se ha dejado sentir la impronta de Draghi –además de en la nula rentabilidad de los depósitos– ha sido en la deuda, que ha experimentado la caída en picado de las rentabilidades. Así en ocho años el bono español a diez años ha pasado del 5,5% que marcaba en noviembre de 2011 al 0,27% actual, un descenso que es mucho más acusado si se compara con el 7,6% que llegó a marcar en los momentos de mayor inestabilidad.

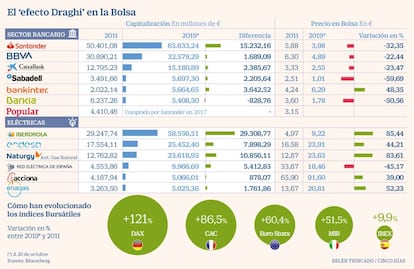

El efecto de Draghi también se ha dejado ver en la renta variable pero, la evolución de las Bolsas no ha sido la misma para todas. El Ibex 35 es el índice que registra el comportamiento más débil de entre las principales Bolsas de la zona euro. Desde el 1 de noviembre de 2011 hasta el viernes, el selectivo español avanza un 9,9%, por detrás de otros índices como el Mib italiano, que suma un 51,5% o el Cac francés, que repunta un 86,5%. Un caso especial es el del Dax alemán, que a diferencia de los anteriores, sí incluye los dividendos a la hora de calcular el rendimiento, lo que explica que la revalorización en los últimos ocho años sea del 121%.

Pero en las medidas de Draghi no es oro todo lo que reluce. Su política ha sido un arma de doble filo para la banca, un sector con fuerte presencia en la Bolsa española y cuya pobre evolución explica la debilidad del Ibex en los últimos años.

Los bancos han podido disfrutar de inyecciones de liquidez sin coste y se han beneficiado de la mejoría económica propiciada por los estímulos del BCE pero también han visto cómo su negocio se veía lastrado por los bajos tipos de interés, que permanecen en el 0% desde marzo de 2016 y la facilidad de depósito (dinero que deben pagar las entidades por el exceso de liquidez) cae al -0,5%. Con unos márgenes cada vez más ajustados, los bancos intentan buscar alternativas de ingresos vía comisiones, pero esto no es suficiente para impulsar el beneficio y evolución en Bolsa.

De las siete entidades que integraban el Ibex en 2011, a día de hoy quedan seis tras la compra de Popular por Santander y solo Bankinter escapa a las pérdidas en Bolsa con un alza del 48,6% en los últimos ocho años. Sabadell es el que peor comportamiento registra (cae un 59,7%), seguido por Bankia (-50,6%), Santander (-32,4%) y CaixaBank (-23,5%). La lista la cierra BBVA con un descenso del 22,4%. A pesar de estas caídas, el bancario continúa siendo el sector con más peso en la Bolsa (26%) y su capitalización ha aumentado un 18%, hasta 130.164 millones. Esto último obedece al incremento del número acciones en circulación fruto de las ampliaciones de capital destinadas a mejorar la solvencia de las entidades o las políticas de retribución al accionista.

Mientras los bancos han padecido los estragos de los tipo cero, las utilites se han visto reforzadas, un negocio que afianza su presencia en la Bolsa española y eleva su peso al 20%. Las cotizadas que integran este sector han sacado partido de la caída de los costes de financiación y de su carácter defensivo. Pero sus ventajas no quedan ahí. Con los tipos bajo mínimos, el dividendo de estas compañías no encuentra competencia y esto ha animado a muchos inversores a tomar posiciones en estas compañías, sobreponiéndose a las incertidumbres regulatorias. Por encima de todas, destacan Iberdrola y Naturgy, que se anotan un 85,4% y un 44,2%, respectivamente. Los ascensos en Bolsa de las seis firmas que integran el sector han permitido elevar la capitalización un 78%, hasta los 127.686 millones. Algunas como Iberdrola se disputan con Santander, Inditex y Telefónica los primeros puestos de la Bolsa española en lo que a capitalización se refiere.