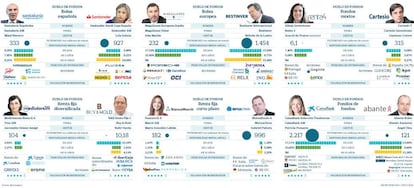

Duelo entre los mejores gestores de fondos españoles

A la hora de escoger un vehículo de inversión hay que valorar varios factores, ya que no solo cuenta la rentabilidad

Leo Messi o Cristiano Ronaldo; Nadal o Federer; Le Bron James o Stephen Curry. Las comparaciones son odiosas, pero nos encantan. Sobre todo a los periodistas. En España hay un buen puñado de brillantes gestores de fondos, de renta variable nacional, de Bolsa europea, de bonos... Cada uno tiene su estilo, sus fortalezas, sus puntos débiles. ¿Cómo saber en qué destaca cada uno?

Uno de los segmentos más reñidos es en las inversiones en compañías españolas. Lola Solana, gestora del fondo Santander Small Caps, logró en 2017 una rentabilidad del 26% buscando valor en compañías de pequeña y mediana capitalización. El año pasado, el fondo que mejor lo hizo fue el Santalucía Espabolsa, gestionado por Mikel Navarro.

“Aunque son dos productos que tienen mucho en común, también tienen importantes diferencias”, explica Marta Campello, responsable de selección de fondos en Abante Asesores. “El fondo gestionado por Lola Solana está centrado en compañías pequeñas. En momentos de estrés de mercado, cuando hay inversores que quieren salir del fondo, la gestora tiene que ser muy cuidadosa porque está en valores que no tienen tanta liquidez. En cambio, el Espabolsa no tiene estas restricciones, por lo que puede tener en cartera grandes compañías que son muy fáciles de vender si hace falta. También es verdad que la inversón en pequeñas compañías ha demostrado que ofrece una prima de rentabilidad en el largo plazo”.

En el caso de dos de los referentes españoles en la inversión en valor, Beltrán de la Lastra (Bestinver) e Iván Martín (Magallanes), la gran diferencia de sus fondos está en la diversificación. Este último suele tener unos 30 valores en cartera y el primero puede llegar a 70. “En Bestinver tienen un equipo de analistas muy potente, lo que le permite tener posiciones en sectores muy variados, mientras que Iván Martín suele poner el foco en menos sectores”, apunta Diego Fernández Elices, director de inversiones de A&G Banca Privada.

Cuando se trata de fondos mixtos, la forma de equilibrar acciones y bonos también puede presentar grandes diferencias. En el caso del fondo Cartesio Y, uno de los clásicos en esta categoría, se concentra en selección de acciones robustas y modula el riesgo con inversiones muy planas en renta fija. Si ve que hay peligro, baja el peso de la Bolsa y sube los bonos (que funcionan casi como si fuera liquidez). Y al revés si ve oportunidades. En cambio, el fondo Alhaja Inversiones, se centra tanto en la selección de acciones como de emisiones de renta fija.

Tener presente el desempeño de un fondo en el pasado es importante, pero también hay que valorar su estrategia, su volatilidad, su estilo de inversión y la trayectoria de sus gestores para poder elegir con criterio.

1. Bolsa española: cerca de un 10% de rentabilidad media anual

El Santander Small Caps y el Espabolsa son dos de los fondos de inversión más reconocidos en Bolsa española y portuguesa. De forma consistente, ambos productos han demostrado que logran mejores rendimientos que otros fondos comparables. En el caso del primero, lleva 15 años gestionado por Lola Solana, que ha sido reconocida en varias ocasiones como una de las mejores inversoras españolas. El Espabolsa, en cambio, ha pasado por más manos. El fondo fue creado por la división de inversiones de Aviva, la aseguradora británica. Fue entonces cuando logró convertirse en uno de los fondos de Bolsa española más laureados. Hace dos años Aviva vendió su gestora a Santalucía y el fondo empezó a ser administrado por Mikel Navarro. Lejos de perder el pulso, el nuevo gestor consiguió que el fondo fuera el más rentable de Bolsa española en 2018.

Las rentabilidades obtenidas son sobresalientes. El fondo de Santander AM ha logrado un rendimiento medio anual del 10,3% en la última década y el del Santalucía AM un 9,3%.

Sin mirar al índice

Uno de los puntos en común de Lola Solana y Mikel Navarro es que gestionan desmarcándose por completo del Ibex 35. En el caso de Solana, el propio folleto del fondo le obliga a buscar compañías de pequeño tamaño. La gestora ha apostado en los últimos trimestres por el sector papelero, con compañías como Europac, así como por el fabricante de piscinas Fluidra (uno de sus grandes aciertos).

El Santalucía Espabolsa también tiene una importante querencia por los pequeños valores, pero de vez en cuando hace incursiones en blue chips, como ahora Telefónica, cuando detecta que cotizan a un precio bajo.

Patrimonio

El Santander Small Caps es uno de los fondos estrella de la gestora del banco. De hecho, el primer anuncio en televisión después de las campanadas de 2018 fue para Lola Solana y su producto. Esta promoción le llevó a recibir muchas entradas de dinero el año pasado, algo que hizo que se resintiera ligeramente la rentabilidad. Al estar centrado en compañías de pequeña y mediana capitalización, su universo de inversión es más reducido y puede tener problemas para diversificar, además de tener limitaciones por no poder tomar participaciones muy grandes en ciertas compañías con capitalización reducida. En la actualidad tiene un patrimonio de 924 millones de euros.Santalucía, por su parte, tiene un patrimonio de 333 millones, entre su fondo Espabolsa y su fondo gemelo Alphaplus Ibérico Acciones, a los que va a fusionar.

2. Bolsa europea: aspirante y veterano disputan el cetro del ‘value’

La inversión en valor (value investing) se inventó hace 90 años. Este estilo de inversión se basa en comprar compañías de calidad que cotizan a precios baratos. Durante décadas, nadie utilizaba esta filosofía en España, hasta que hace tres décadas la famlia Entrecanales fundó Bestinver para gestionar su patrimonio financiero y fichó a un joven Francisco García Paramés. Allí se convirtió en el gestor más respetado del país aplicando las enseñanzas de Benjamin Graham, Warren Buffett y Peter Lynch. Tras la salida de Paramés de Bestinver, en 2016, el trono del value investing quedó vacío y varias firmas lo disputan.

El aspirante

Uno de los claros aspirantes a suceder a Paramés ha sido Iván Martín, quien después de pasar por Aviva y Santander fundó su propia gestora, Magallanes Value. Su fondo Magallanes European Equity ha registrado un rendimiento excepcional desde su creación. Su rentabilidad media anual en los tres últimos años ha sido del 10,9% y en este ejercicio acumula un 17,34% de subida. Solo hay un fondo español de Bolsa europea con mejor rendimiento a tres años: Valentum, con 140 millones de euros de patrimonio.

Martín gestiona en la estrategia europea 236 millones de euros, y cuenta también con un fondo de Bolsa española. Fiel defensor del value investing, combina posiciones en grandes compañías francesas, como Carrefour y Renault, junto con posiciones en firmas nórdicas de menor tamaño, como la petrolera noruega Aker BP. Desde que se lanzó este fondo, en enero de 2015, ha obtenido una rentabilidad agregada del 31,2%, el doble que el índice con el que se compara, el MSCI Europe NR.

La estirpe

Cuando Paramés salió de Bestinver la firma fichó a Beltrán de la Lastra para sustituirle. El gestor, procedente de JP Morgan, logró hacerse con el control de la nave en un momento difícil y ha logrado alcanzar un número de inversores superior a cuando se fue Paramés. Su fondo Bestinver Internacional (fundamentalmente de Bolsa europea), es uno de los que mejor ha evolucionado en la última década: 15,48% de rendimiento medio anual.

“Tanto Bestinver Internacional como Magallanes European Equity son dos fondos sobresalientes. El primero está algo más diversificado y tiene mucho el foco en la construcción de carteras. Creo que el segundo puede dar algo más de retorno en el muy largo plazo, pero con algo más de volatilidad para el partícipe durante el camino”, explica Diego Fernández-Elices, director de inversiones de A&G Banca Privada.

3. Mixtos: un valor consolidado y una estrella en ascenso

Entre 2012 y 2017 los fondos de inversión mixtos (aquellos que combinan Bolsa con renta fija) obtuvieron muy buenos rendimientos. Los fondos mixtos españoles especializados en activos europeos rentaron de media anual un 5,2% en ese periodo. Solo un poco menos del 8% de los fondos de Bolsa europea. Sin embargo, el año pasado fue un ejercicio muy complicado, puesto que se depreciaron todos los activos financieros. Una de las apuestas más consistentes dentro de este universo es Cartesio Y.

“Trabajamos con ellos desde hace 17 años y han demostrado que hacen un trabajo excepcional”, explica Marta Campello, directora de selección de fondos de Abante Asesores. “El gestor tiene el foco puesto en Bolsa, seleccionando buenas compañías con resultados consistentes. En la parte de bonos son más pasivos, y la forma de modular el riesgo es subiendo o bajando la proporción de Bolsa. Si ven el mercado mal, pueden llegar a tener solo un 20% de renta variable y si lo ven bien pueden subir por encima del 70%”, explica.

Medalla de oro

Este fondo, con un patrimonio de 315 millones de euros, ha logrado una rentabilidad media anual del 6,27% en los últimos 10 años. La gestora es la única que ha sido reconocida con el galardón Gold por parte de la firma de análisis Morningstar, por su cuidado proceso de inversión y la solidez de su equipo.

En la parte de Bolsa, mantienen posiciones en el gigante mundial de las materias primas, Glencore; en la empresa holandesa de telefonía KPN y en la socimi española Merlín Properties.

Selección de bonos

Araceli de Frutos, tras 20 años de experiencia en el sector de la inversión (donde ha trabajado para Fonditel, CaixaBank AM, Gespastor...), decidió en 2015 montar su propia empresa de asesoramiento financiero (EAF) para a aconsejar a un fondo de inversión. A los tres años del lanzamiento, la firma Morningstar reconoció su labor al concederle cinco estrellas, lo que la señala como una de las mejores gestoras españolas en la categoría. El rendimiento medio anual que ha logrado en los tres últimos ejercicios ha sido del 5%, por encima incluso del consolidado Cartesio Y. En lo que va de ejercicio se ha revalorizado más de un 7%.

“En el caso de Araceli de Frutos, no solamente cuida mucho la elección de acciones, sino también la inversión en bonos, lo que genera rentabilidad”, apunta Campello. “En su cartera encuentras bonos de Portugal, de Estados Unidos, de Italia...”. En la actualidad, el peso de la renta variable sigue siendo muy notable, superando el 50% de las inversiones.

4. Renta fija diversificada: el mérito de lograr rentabilidad con tipos cero

En todo el mundo hay más de nueve billones de euros de bonos que cotizan a tipos negativos. Este concepto económico contraintuitivo indica que hay millones de inversores que, literalmente, pagan a Japón, a Suiza o Alemania por prestarles dinero (en lugar de cobrarles). Se sienten más seguros teniendo parte de sus inversiones en estos países que teniéndolas en un depósito bancario. Este escenario de tipos cero (o bajo cero) es un infierno para los gestores de renta fija, que llevan años encontrando serias dificultades para encontrar activos con rentabilidad.

“La forma de gestionar ha cambiado radicalmente. Se ha producido una reinvención del capitalismo. Con la nueva regulación para el sector bancario y los nuevos criterios que utilizan las agencias de calificación crediticia ha cambiado mucho la forma de valorar la renta fija”, explica Gregorio Oyaga, jefe de renta fija de Credit Suisse Gestión. El vehículo que gestiona, el CS Renta Fija 0-5 , renta una media anual del 3,36% en los últimos tres años, a pesar de esta difícil coyuntura de inversión. “Las barreras entre bonos y acciones han caído. Ahora trabajamos con equipos multidisciplinares y analizamos qué parte de la estructura de capital es más atractiva para invertir en cada momento”, apunta.

Una nueva gestora

Oyaga hace un tipo de inversión en renta fija cada vez más parecido al que se hace en Bolsa, pero no es el único. La firma Buy & Hold empezó como empresa de asesoramiento financiero (EAF), pero tras captar mucho patrimonio decidió en 2017 convertirse en gestora. Uno de sus fondos estrella es el B&H Renta Fija, gestionado por Rafael Valera. El año pasado ha sido reconocido como uno de los mejores productos de renta fija. En los tres últimos ejercicios ha logrado un rendimiento anual medio del 4,14%.

“Valera es una bestia de la gestión de bonos”, reconoce Marta Campello, directora de selección de fondos de Abante Asesores. “Ha demostrado que es capaz de hacer un proceso de selección de valores de renta fija muy activo y rentable”. El fondo tiene ahora en cartera muchas emisiones de deuda subordinada bancaria (Banco Cooperativo, Abanca, Ibercaja...) junto con bonos de Pemex y Petrobras.

El referente de Trea

Trea AM es la gestora encargada de administrar desde hace años los fondos de Mediolanum y de otras entidades financieras (como Cajamar). Su equipo de renta fija es un referente en el sector. Ascensión Gómez Amigó gestiona el fondo Mediolanum Renta E-A desde hace 10 años. En los tres últimos ejercicios ha logrado un rendimiento anual medio del 3,27%. En cartera tiene ahora renta fija emitida por CaixaBank y Criteria, además de Grifols y de ACS.

5. Renta fija a corto plazo: talento español en la inversión conservadora

El inversor de fondos español siempre ha tenido querencia por la renta fija. El perfil conservador que ha mantenido ha hecho que el peso de los fondos de bonos sea mucho mayor que en otros países. Esto ha hecho que muchas gestoras hayan dado mucho protagonismo a los especialistas en este tipo de activos.

En el caso de Marta González Labián, gestora de fondos de Banca March, su buen hacer ha sido reconocido por la firma de análisis Citywire, que le otorgo la calificación AAA, algo reservado a muy pocos gestores de fondos. El vehículo que administra, el Fonmarch (con 182 millones de euros de patrimonio) ha logrado una rentabilidad media anual del 2,12% en los últimos 10 años, a pesar de invertir en plena edad de bajos tipos de interés y centrarse en los instrumentos más seguros.

Batiendo a la competencia

De acuerdo con los cálculos de Morningstar, este producto de Banca March ha logrado batir al 90% de los 200 fondos con los que compite en esta categoría. En los últimos meses sus inversiones se han centrado en renta fija de corta duración (entre uno y cinco años), especialmente emitida por entidades financieras (ABN Amro o Lease Plan Corporation). Una de las claves de su buenos rendimientos es tener una cartera muy diversificada (cuenta con activos de Suecia, Australia, Holanda, Dinamarca...), buscar compañías pequeñas y medianas que están fuera del radar de otros gestores y combinar emisiones de deuda corporativa, con deuda pública y bonos emitidos por empresas y holdings estatales, como Parapública, de Portugal.

Un valor seguro

Mutuactivos es el brazo inversor de la aseguradora Mutua Madrileña. Esta compañía, además de mantener una nutrida cartera de inversiones inmobiliarias y (hace años), importantes participaciones empresariales, optó por instrumentar sus inversiones a través de fondos de inversión. Al ver los buenos rendimientos de sus gestores, decidió abrir estos productos. Primero a inversores institucionales y, más tarde, a inversores minoristas.

Una de las fortalezas de la casa ha sido siempre la inversión en renta fija. Como las aseguradoras tienen que cubrir los riesgos que contraen en sus pólizas con inversiones en bonos, la entidad siempre ha estado muy especializada en esta materia. Su producto Mutuafondo se ha convertido en uno de los clásicos del sector. El vehículo, con cinco estrellas Morningstar, ha logrado un rendimiento medio anual del 2,2%, en la última década. Lo justo para batir a la inflación sin asumir casi riesgos. “En deuda pública, aunque hemos reducido gran parte de la exposición a la periferia, mantenemos algo de Italia y seguimos apostando por la deuda de los EE UU frente a la alemana”, explica Gabriel Pañeda, gestor del fondo.

6. Fondos de fondos: megatendencias, gestión activa y fondos índice

Los fondos de fondos han cobrado una enorme relevancia en la industria española de gestión de activos. La nueva regulación Mifid 2 ha obligado a las gestoras a ofrecer más fondos extranjeros a sus clientes y esta ha sido una de las fórmulas elegidas para hacerlo (junto con los contratos de gestión discrecional de carteras).

La mayoría de los fondos de fondos lanzados en los últimos años ha tenido comportamientos muy modestos, pero algunos productos han logrado rendimientos atractivos, destacando por encima de fondos normales comparables. En este periodo, la figura del selector de fondos ha adquirido mucha importancia en todas las gestoras, así como las herramientas que se utilizan para medir los riesgos que existen en una cartera compuesta por muchos fondos de inversión.

Nuevas temáticas

Uno de los ámbitos que mejor han funcionado dentro de los fondos de fondos es la inversión en las nuevas temáticas conocidas como megatendencias. La gestora suiza Pictet fue pionera en desarrollar esta forma de invertir. Se trataba de desmarcarse de la clásica visión sectorial (industria, banca, energía..) para buscar compañías que pudieran revalorizarse gracias a nuevas tendencias globales (envejecimiento, preocupación por el medio ambiente, automatización...).

Uno de los mejores fondos de fondos especializados en megatendencias es el CaixaBank Selección Tendencias. Este vehículo, con 2.217 millones de euros de patrimonio, ha logrado una rentabilidad media anual del 10,6% en los últimos tres años. Solo en lo que va de este ejercicio ha subido un 17,11%.

Su gestora, Patricia Pomares, tiene en cartera fondos especializados en compañías dedicadas a todo lo relacionado con el agua (potabilización, canalizaciones, gestión de redes..), fondos dedicados a empresas con iniciativas para combatir el cambio climático (Nordea Global Climate & Enviroment) o fondos de tecnológicas.

La labor del selector

Ángel Olea lleva años encargándose de gestionar el fondo de fondos Abante Bolsa. La gestora siempre ha defendido el valor de esta estructura. A la hora de invertir, este especialista ha combinado la búsqueda de fondos de nicho, fondos muy especializados en un determinado activo o país que han demostrado batir de forma sistemática a sus competidores (como el Alken European Opportunities o el Heptagon Yatchman), con otros fondos índice que reflejan muy bien la evolución de un mercado bursátil, pero con costes muy bajos (como el Pictet-USA Index). El fondo Abante Bolsa ha logrado un rendimiento medio anual del 11,36% en la última década y un 13,88% en lo que va de año.

Archivado En

- Santander AM

- CaixaBank AM

- Santalucía Asset Management

- Bestinver

- Mutuactivos

- Abante Asesores

- Banca March

- A&G Banca Privada

- Gestoras fondos

- Banco Santander

- Santalucía

- Agencia valores

- EAFI

- Grupo Santander

- Mutua Madrileña

- Intermediarios financieros "brókeres"

- Asesoramiento financiero

- CaixaBank

- Fondos inversión

- Bancos

- Mercados financieros

- Empresas

- Economía

- Banca

- Finanzas