NH destinará el 25% de su ebitda hasta 2020 para renovar a fondo sus hoteles

Prevé un gasto extraordinario de 210 millones de euros entre 2018 y 2020

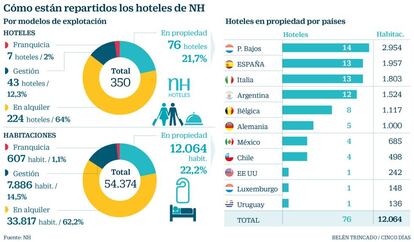

NH ya ha diseñado la hoja de ruta para continuar con la misma línea de trabajo que llevaba desde 2012, ahora bajo el paraguas de la tailandesa Minor. Las directrices para los dos próximos años son la puesta en valor de los activos en propiedad (al cierre de 2018 eran tan solo 76 de 350 hoteles, un 22%) y la renegociación o liquidación de los contratos de alquiler en aquellos sitios donde no se logre la rentabilidad deseada.

Ello significa que, por ahora, aparca la posibilidad de vender activos para luego quedárselos en alquiler, tal y como hizo en 2018 con el Barbizon de Amsterdam. Una operación por la que obtuvo 155 millones y que sirvió para enjugar la deuda, que cerró el pasado año en mínimos históricos de 0,6 veces ebitda. Fuentes del mercado inmobiliario consultadas por Cinco Días revelan, sin embargo, que la compañía está sondeando el apetito de los inversores por hacerse con algunos activos. “Dentro de la estrategia habitual de rotación de activos existe un número muy limitado de hoteles no estratégicos y que se valoran por si pudieran ser objeto de venta debido al momento de mercado actual. En todo caso se trataría de operaciones poco significativas tanto en caja como en perdida de negocio. No hay ningún hotel relevante que esté en proceso de negociación en este momento”, recalcan desde la hotelera. La compañía otorga un valor de 2.100 millones a sus hoteles en propiedad, de los que el 26% se concentra en Holanda, el 25% en España y el 15% en Italia.

La prioridad es concentrar el esfuerzo inversor en remodelar los hoteles y obtener mejores tarifas por su explotación. Desde el mínimo histórico de 2013 (77,5 euros de media por habitación disponible) se llegó al récord de 97,9 euros en 2018. Entre 2018 y 2020, la cifra prevista en reformas extraordinarias se eleva a 210 millones, lo que supone un 25% del ebitda previsto en esos tres ejercicios (845 millones). Entre esas remodelaciones destaca la del hotel Jolly Madison Towers, de Nueva York, por 50 millones. Precisamente este inmueble estuvo a la venta en 2016 y 2017 y llegó a recibir hasta ocho ofertas para cerrar una operación que finalmente se descartó.

A la cartera de NH se añadirán en el corto plazo otros 26 hoteles que tiene firmados. Es en este punto donde la hotelera pretende activar la política de rotación de activos que tan buenos resultados le ha dado. Entre 2014 y 2017 se cancelaron 32 contratos de alquiler y se renegociaron a la baja otros 109, mientras que entre 2017 y 2020 está previsto que se cancelen otros 19 contratos y se renegocien otros 14. La obsesión de la compañía es que todos los hoteles en alquiler sean rentables. En 2013 había 92 inmuebles alquilados con pérdidas que sumaban 28 millones de euros. Para 2019, la hotelera prevé que solo habrá 6 hoteles en pérdidas y que apenas restarán 2 millones de beneficio.

Profundo saneamiento financiero

Deuda. La hotelera cerró 2018 con una deuda de 0,6 veces ebitda (159 millones), gracias a la conversión anticipada de un bono convertible por 250 millones de euros en junio de 2018 y a la amortización anticipada parcial en diciembre del bono con vencimiento en 2023, por un valor de 40 millones de euros. En total solo tendrá que afrontar el vencimiento de 11 millones de deuda hasta 2023.

Cotización. La OPA por la que Minor se hizo con el 94,1% de NH se pagó a un precio de 6,4 euros por título. Desde esa fecha, la cotización se desplomó por debajo de los 4 euros a finales de diciembre para posteriormente remontar hasta el entorno de los 5 euros en los que cerró el pasado viernes.