El mercado presiona a Sabadell para que abandone el dividendo en metálico

La caída de la cotización empuja a retomar el scrip dividend, empleado en 2015 y 2016, como medida para reforzar capital

Banco Sabadell afronta hoy la celebración de su junta general de accionistas con su cotización cerca de mínimos históricos y tras una pérdida de valor del 11% en lo que va de año que se suma al descenso del 39% registrado el pasado año. Los títulos del banco están reflejando la creciente idea del mercado de que el banco va a necesitar reforzar sus niveles de capital, después de que los problemas de la filial británica TSB y el esfuerzo en saneamientos realizados el pasado año provocaran un importante roto en los beneficios del banco.

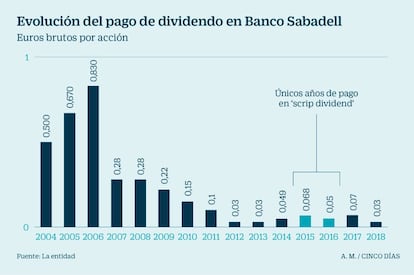

El resultado neto de Sabadell en 2018 se redujo a la mitad, hasta los 328 millones de euros. La entidad encajó el impacto de costes extraordinarios por 121 millones por la migración tecnológica de TSB, más otros 339 millones por los problemas informáticos ocasionados por esa migración y que obligó a compensar a los clientes y otros 177 millones de provisiones extraordinarias necesarias para la venta de activos problemáticos. El resultado es que el dividendo con cargo a los resultados de 2018 se reduce a 0,03 euros por título, la misma cuantía pagada en 2013, y un 57% inferior al abonado en 2017.

Sabadell finalizó el año con un ratio de capital CET1 fully loaded (capital de máxima calidad como si todos los requisitos de la tercera edición de las normas de Basilea fueran ya aplicables) del 11,1%, a la cola de la banca cotizada española, y sin que la entidad haya terminado de convencer hasta ahora al mercado de su capacidad para reforzarla. El anuncio del BCE de que el alza de tipos de interés se retrasa hasta finales de 2019, como pronto, ha debilitado aún más la cotización.

Un reciente informe de Bank of America señala que el banco necesita capital por 1.600 millones de euros para alcanzar su objetivo de lograr un ratio de capital CET1 fully loaded del 12% en 2020, una meta que la entidad acaba de adelantar a este año. En rueda de prensa previa a la junta de accionistas, el presidente de la entidad Josep Oliu ha avanzado que el objetivo del banco para 2019 es alcanzar un CET1 fully loaded del 12%.

"Sabadell va a hacer todo lo posible para no tener que ampliar capital y una primera medida podría ser recuperar en algún momento la retribución al accionista vía scrip dividend", señalan en un banco de negocios.

Con todo, desde el banco ahora mismo afirman que se mantendrá el dividendo en efectivo, en línea con lo afirmado el pasado 1 de febrero, cuando la entidad presentó sus cuentas de 2018: "La actual política de dividendos entre el 40-50% de pay out (porcentaje del beneficio destinado a retribuir a los accionistas) excluyendo beneficios extraordinarios, es consistente con mantener la ratio CET1 fully loaded por encima del 11% a lo largo de 2019 hasta alcanzar el 12,0% en el transcurso del plan estratégico".

Desde la entidad puntualizan que los requerimientos del BCE de ratios de capital a cierre de 2018 "no provocan ningún tipo de limitación a las distribuciones en forma de dividendos, de retribución variable y de pagos de cupón a los titulares de los valores de capital de nivel 1 adicional [AT1 o cocos, en la jerga, instrumentos que cuentan con gran capacidad de absorción de pérdidas]". "Asimismo, hay que puntualizar que estos requerimientos no recogen la mejora del perfil de riesgo de la entidad tras las ventas institucionales de carteras de activos problemáticos (12.200 millones de euros en 2018, reduciendo la ratio del 2,9% al 1,8%)", añaden.

Los analistas de KBW también apuntan a la conveniencia de que el banco renuncie al pago en metálico a sus accionistas. Sabadell repartirá con cargo a los resultados de 2018 un dividendo bruto por acción en metálico de 0,03 euros, lo que supondrá un pago de 167 millones de euros. De optar por el scrip dividend, y considerando un porcentaje de aceptación del pago en acciones por el 80% habitual cuando la entidad empleaba esta fórmula, el impacto en capital del pago de dividendo se reduciría a 33,4 millones de euros. La entidad solo ha recurrido al pago de dividendo en scrip dividend (dando a elegir entre acciones y efectivo) en los ejercicios de 2015 y 2016.

Sabadell estima una generación orgánica de capital para este año de 50 puntos básicos. Además, prevé una mejora del ratio de capital CET1 fully loaded desde el 11,1% de 2018 al 11,7% de 2019 gracias a las ventas de activos previstas. Así, el banco tiene pendiente cerrar la venta de su plataforma inmobiliaria Solvia al fondo sueco Intrum, anunciada el pasado diciembre, y de su inmobiliaria de suelo Solvia, que espera materializar en mayo y de la que prevé plusvalías de alrededor de 100 millones de euros.