El apetito inversor desembarca en el sector educativo

La salida al MAB de Proeduca, cuyo negocio principal es la Universidad Internacional de La Rioja, muestra cómo fondos e inversores han comenzado a interesarse por un campo que podría duplicar sus ingresos en tan solo una década y alcanzar los nueve billones de euros

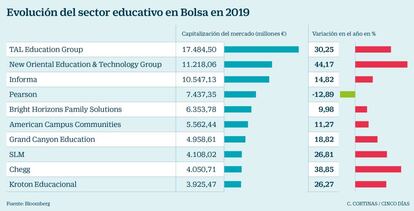

El aumento de la población a nivel mundial y de las clases medias en los países emergentes va a tener un efecto multiplicador sobre los ingresos del sector educativo. Según un estudio de la consultora Holon IQ, publicado el año pasado, el mercado global de la educación duplicará las cifras de 2015 y alcanzará los 10 billones de dólares (8,9 billones de euros) para 2030. Con estos datos, no es de extrañar que el interés de inversores y fondos por el sector vaya en aumento. De hecho, las 10 empresas de mayor capitalización integradas en el Global Education Thematical Index, liderado por dos firmas chinas, acumulan alzas de hasta el 50% en 2019.

En España, esta tendencia también se ha visto tras el gran interés que despertó entre los fondos de inversión la venta de la Universidad Europea en 2018. A ello hay que sumar el debut este viernes de Proeduca, cuyo negocio principal proviene de la Universidad Internacional de La Rioja (UNIR), en el Mercado Alternativo Bursátil (MAB), que se suma así a las pocas cotizadas del sector en todo el mundo.

Proeduca es la primera compañía española vinculada a la educación que se lanza a los parqués y lo hace con el objetivo de continuar su diversificación en España y en Latinoamérica, sus dos principales mercados. “Esta nueva etapa nos permitirá dotarnos de las herramientas necesarias para poder afrontar las necesidades que se puedan presentar en un futuro, porque estamos en una senda de expansión y crecimiento internacional”, afirma su presidente, Rubén Stein. El consejo de administración del grupo fijó en 4,94 euros el valor de salida de sus acciones –tomando como referencia la ampliación de capital realizada en noviembre–, lo que supone valorar la compañía en 223 millones. Una cifra muy inferior a los 770 millones abonados por el fondo de capital riesgo Permira a Laureate Education por la compra de la Universidad Europea.

En su primera jornada en el MAB, las acciones se dispararon un 16%. Y es que el grupo ha optado por cotizar a través del sistema de fijación de precios fixing, lo que le da menos oportunidades de obtener liquidez ya que las acciones no se negocian de forma continuada sino que solo se realizan dos subastas por sesión: a la apertura y al cierre. No obstante, Proeduca subraya que su objetivo al desembarcar en el MAB no es buscar financiación, sino “incorporar nuevos socios para afrontar una nueva etapa de la internacionalización”, explica Stein y recuerda que Proeduca es “una compañía rentable y sin deuda”. La situación de la Universidad Europea era muy diferente, pues tenía una pasivo de 90 millones y Laureate buscaba, a través de esta y otras ventas, generar unos 1.000 millones.

Proeduca llega, por tanto, al MAB con unas cifras alentadoras. En su último ejercicio fiscal, terminado en agosto del 2018, facturó alrededor de 11 millones de euros, un 39% más respecto a 2017. Sus beneficios crecieron en mayor proporción: pasando de los 6,1 millones de 2017 a los cerca de 14 millones del año pasado, es decir, un 130% más.

España es su principal mercado y los posgrados, el centro del negocio de esta universidad a distancia, que compite en nuestro país con la Universidad Oberta de Cataluña (UOC), la Universidad Internacional de Valencia (VIU), la Universidad Isabel I, la Universidad a Distancia de Madrid (Udima) y la Universidad Nacional de Educación a Distancia (UNED), aunque esta última es la única pública. No obstante, Proeduca ya ha empezado a diversificar su negocio por Latinoamérica, con sedes en México, Perú, Colombia, Ecuador y Bolivia. Por todo ello, su objetivo a medio y largo plazo es seguir aumentando su oferta de posgrados en España, pero también dar más presencia al estudio de grados a distancia, así como crecer al otro lado del Atlántico, puesto que la “demanda en la región es elevada y la actividad del grupo todavía es incipiente”, según informa el grupo.

El viernes, dio el primer paso para seguir creciendo pero sus ambiciones son mayores también en los parqués. “En un futuro, veremos si nos planteamos el mercado continuo”, subraya Stein.

Un fondo dedicado solo a la educación

A finales de 2018, Amundi comenzó a comercializar CPR Invest-Education, un fondo que solo invierte en empresas del sector educativo. “Puesto que cada vez más países recurren al sector privado para suplir la falta de financiación de la educación pública, la privatización ha dado lugar a numerosos debuts bursátiles en los sectores de la educación primaria, secundaria y universitaria”, explica Guillaume Uettwiller, gestor del CPR Invest-Education.

El fondo, que acumula una rentabilidad de casi el 15% en 2019, invierte en compañías relacionadas con el sector, procedentes de países anglosajones (EE UU, Reino Unido y Australia) y de mercados emergentes (China, Brasil e India). “Europa continental ofrece pocas oportunidades”, subraya Uettwiller. En este sentido, destaca la baja presencia de las entidades privadas en la educación española y pone como ejemplo que alrededor del 85% de los estudiantes de formación superior acuden a centros públicos. Por ello, aunque se han producido compras desde el sector privado, “no vemos que la privatización vaya a crecer en el país”, concluye.