Siete costes ocultos que carcomen la rentabilidad de los fondos

Hay vehículos en que los costes internos se comen casi un 5% de los rendimientos

Los propietarios de los fondos de inversión suelen tener muy presente que la gestora que administra este producto le cobra una comisión de gestión, que acaba afectando a la rentabilidad del vehículo. Esa comisión oscila entre el 0,5% en los fondos pasivos de bajo coste y el 3,5% de los fondos más selectos. También es explícita la comisión de custodia, que suele va del 0,1% al 0,2%.

Lo que no sabe la mayoría de los inversores es que en la administración del fondo los gestores incurren en muchos otros gastos que se cargan directamente contra el patrimonio del vehículo y que pueden comerse una buena parte de los rendimientos. Tampoco conocen algunas comisiones, como las de reembolso o la de suscripción, que pueden penalizar las ganancias obtenidas.

De acuerdo con los datos facilitados por la firma de análisis Morningstar, el ratio de costes totales de los fondos (TER, por sus siglas en inglés), llega a superar el 5% anual. Es decir, que cada año, una veinteava parte de los activos del fondo se tiene que destinar a cubrir algún tipo de gastos, desde pago de tasas de registro en la Comisión Nacional del Mercado de Valores (CNMV), a costes por cambio de divisas. Esta métrica tan solo incluye una parte de los gastos.

Otras comisiones

Comisión de suscripción. Cuando las gestoras lanzan fondos garantizados u otro tipo de fondos cerrados suelen aplicar una comisión de suscripción cuando se contratan fuera de los periodos de comercialización. Este tipo de fondos pasivos compran una cartera establecida de ciertos activos (bonos, en la mayoría de los casos) y esperan hasta su vencimiento. Si la deuda subyacente ofrece cupones del 2%, podrán ofrecer al inversor una rentabilidad asegurada algo inferior a ese 2%. Sin embargo, cuando un particular entra fuera de plazo obliga a los gestores a hacer cambios en la cartera, y los bonos puede que coticen a un precio inferior al previsto. Por eso se aplica esta penalización, que va del 3% al 5%.

Comisión de reembolso. Los fondos garantizados y cerrados también suelen incluir una comisión de reembolso del 5% para evitar que los inversores salgan antes de tiempo, y esto empuje a la gestora a tener que vender activos antes de vencimiento. Normalmente se incluyen algunas ventanas de liquidez para que los particulares tengan la posibilidad de salirse en ciertos momentos sin penalización alguna. También suelen incluir esas comisiones algunos fondos de gestores estrella, para tratar de evitar posibles salidas de dinero cuando se está construyendo la cartera.

Comisiones de éxito. Alrededor de un centenar de fondos de inversión españoles incluye una comisión de éxito. Esta suele ser de entre el 9% y el 12%, y se activa normalmente cuando el vehículo termina el año en positivo. Es importante fijarse bien en la letra pequeña para ver cómo funcionan. En algunos casos la gestora solo cobra si el fondo supera el valor liquidativo máximo. También hay que tener en cuenta si estos límites se resetean cada cierto tiempo. Es frecuente que sea cada tres años.

Con la nueva regulación sobre mercados financieros (conocida como Mifid 2), todos los fondos tienen que ofrecer más detalles sobre los costes en los que incurren en su gestión. Además, las gestoras tienen que explicar con mucho detalle por qué eligen a un proveedor u otro para la compraventa de títulos o para su custodia.

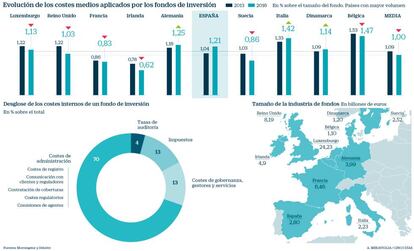

Los costes en que incurren los fondos de inversión llevan años descendiendo. Cada vez hay más competencia en las firmas de corretaje y más presión por parte de los fondos de bajo coste, dedicados a replicar la evolución de los índices de Bolsa o de bonos.

Lo que está claro es que los gastos en la industria española de fondos de inversión son mayores que en la mayoría de países europeos. Así, de acuerdo con un estudio de Morningstar de 2016, en España el ratio de gastos netos era del 1,21%, frente al 1% de Reino Unido, el 0,75% de Holanda y el 0,83% de Francia.

A la hora de elegir un fondo de inversión, además de tener en cuenta el tipo de producto (Bolsa, renta fija, mixtos...) y la calidad de la gestión, el inversor debería tener presente cuál es el nivel de gastos y comisiones que le van a aplicar.

Estos son algunos de los costes y comisiones que acaban mermando la rentabilidad del inversor sin que este se de cuenta:

1. Costes de corretaje

Se trata de una de las facturas más caras a la que deben hacer frente los gestores de fondos. Los administradores que quieren comprar una acción o un bono deben contratar a una firma de brokeraje para que tramite esta operación. Los importes que pagan son muy variables, en función de si se trata de un título muy negociado y de volumen de la transacción.

Hasta la entrada en vigor de la directiva Mifid 2, los gastos que pagaban las gestoras no estaban muy detallados, porque se confundían con otro tipo de servicio, como el suministro de análisis e informes sectoriales para ayudar a los gestores en sus decisiones de inversión. Ahora, cada firma debe aclarar y desglosar cada una de estas partidas.

El dinero destinado a corretaje también varía mucho en función del tipo de fondos. En los fondos pasivos y en los fondos garantizados, el vehículo compra una serie de activos y los mantiene durante muchos años, con mínimas variaciones. En cambio, los fondos basados en el trading realizan compras y ventas diarias de todo tipo de activos.

John Bogle, el padre de los fondos indexados de bajo coste y fundador de Vanguard, calculaba que para fondos de renta variable de media los costes de corretaje suelen estar entorno al 0,50% anual. En general cuantas más operaciones realice un fondo, mayor será el coste de corretaje.

Los costes de corretaje pueden ser explícitos (el bróker te cobra un 0,1% del importe de la operación) o implícitos (te descuenta una parte del precio del activo adquirido). En este último caso es más difícil saber exactamente cuanto se está gastando el fondo.

2. Costes de cambios de divisas

"Este tipo de gasto es una comisión oculta y suele reportar grandes beneficios al depositario", explica Unai Ansejo, consejero delegado de la firma de inversión automatizada Indexa Capital. Cuando el fondo compra un activo en una moneda que son euros (por ejemplo, acciones de Apple, en dólares), la gestora debe comprar estos dólares. En vez de comprar al precio de mercado, "se aplica una comisión que puede ser muy elevada, por ejemplo un 3%", apunta Ansejo.

Se trata de una comisión oculta para los clientes que muchos bancos y gestoras aprovechan para aumentar sus ingresos sin que el cliente pueda percibir este coste adicional.

3. Costes de análisis

Los gestores de fondos necesitan conocer en profundidad los países, sectores y compañías en los que quieren invertir. Algunos vehículos de inversión en valor (value investing) sí que se dedican a profundizar en las tripas de una compañía para analizar a fondo su balance y su negocio, pero la mayoría de las entidades no pueden dedicar tanto tiempo a profundizar, por eso contratan a otras firmas para que les provean de informes sectoriales y análisis detallado de compañías. Así pueden tomar una decisión de una forma más ágil.

Con la llegada de Mifid 2, más de 600 fondos de inversión han optado por que sea el patrimonio de los fondos de inversión que administran quien se haga cargo de estos costes de análisis. También están cargando a los fondos el importe que les cuesta la conexión con la plataforma de información financiera Bloomberg, que puede llegar a 60.000 euros por usuario al año.

4. Gastos de administración

En los folletos que los fondos presentan a la CNMV deben detallar cuáles son sus "costes de funcionamiento". Se trata de un cajón de sastre en el que incluyen muchos conceptos: costes de auditoría, costes de registro en la propia CNMV y también las comisiones de gestión pagadas a otros fondos de inversión. Esta partida es la más importante en todos aquellos fondos que destinan una buena parte de su patrimonio a tener participaciones en otros vehículos.

En esta partida también se incluyen los gastos de comunicación entre la gestora y la CNMV y entre la gestora y los partícipes del fondo, además de otros costes regulatorios.

5. Contratación de coberturas

Los fondos de inversión, además de comprar acciones o bonos de empresas y Gobiernos, también recurren a otro tipo de derivados financieros para mejorar su operativa. Se trata de futuros, opciones sobre acciones, warrants o seguros contra impagos.

Este tipo de vehículos permite, por ejemplo, que un fondo sobre Bolsa española tenga una cobertura sobre el Ibex de modo que, si cae la renta variable, sus pérdidas sean menores. La cuestión es que contratar este tipo de amortiguadores tiene un alto coste, que el fondo abona con su propio patrimonio.

También es frecuente que los inversores en renta fija adquiera Credit Default Swaps (CDS), un seguro que cubre contra el riesgo de impago de un determinado país.

6. Costes implícitos

No todos los costes que asume un fondo de inversión son tan evidentes como los mencionados anteriormente. Hay parte de la operativa que puede condicionar la rentabilidad del vehículo, a través de un coste implícito.

Un caso claro es el diferencial entre coste de compra y el coste de venta. Es un coste que todo inversor ha sufrido. Si uno quiere comprar un valor tiene que pagar un sobreprecio y, de la misma manera, si quiere vender un valor debe asumir un determinado coste en forma de un menor precio de venta.

Para reducir este coste, el bróker que ejecuta la operación tiene que poder actuar rápido y garantizarse el acceso a las mejores contrapartidas. "Cuando tienes una firma de corretaje que es lenta puedes acabar pagando un sobreprecio del 0,2% en la transacción. A lo largo del año esa diferencia puede llevarse una buena parte de la rentabilidad", explica un gestor de fondos.

7. Los impuestos de los fondos

El público tiene la creencia de que los fondos de inversión no tributan. Esto es verdad, pero solo en parte. En España hay una legislación fiscal muy beneficiosa para los propietarios de fondos que les permite no tener que declarar a Hacienda las ganancias obtenidas cuando hacen un traspaso de un fondo de inversión a otro. Solo hay que tributar por las plusvalías generadas al vender un fondo.

Pero esto es de cara a la fiscalidad del particular o empresa propietaria del vehículo de inversión. Ahora bien, el propio fondo sí que tiene pagar Impuesto de Sociedades. En concreto, una tasa del 1% por las ganancias materializadas dentro de su cartera.

Además, el proyecto de Presupuestos Generales del Estado recoge la entrada en vigor de una nueva tasa sobre transacciones financieras que se aplicará a las compras de aquellas acciones españolas que tengan una capitalización superior a 1.000 millones de euros. Esto incluye a unas 60 firmas cotizadas. En concreto, se cobrará un importe equivalente al 0,2% de la transacción.

De acuerdo con cálculos de Inverco, la entrada en vigor de este nuevo gravamen supondrá una merma de rentabilidad, en 25 años, del 7% en los fondos españoles.