La nueva ley financiera dinamita la política de comisiones de los fondos

El 54% de los ingresos de gestión va al vendedor frente al 62% previo

La nueva normativa sobre mercados financieros ya se deja sentir en las cuentas de resultados de las gestoras de fondos. La directiva Mifid 2, que entró en vigor hace justo un año, ha puesto patas arriba la forma en que los bancos venden fondos de inversión y prestan servicios financieros a sus clientes.

Antes de la entrada en vigor de Mifid 2, las gestoras de fondos cobraban una comisión a los propietarios de los fondos, pero casi el 70% de lo que ingresaban lo tenían que derivar a los banqueros y sucursales que habían realizado la venta del producto. Ahora ese sistema se está desmantelando.

La industria española de fondos está controlada por los grandes grupos bancarios. Entre CaixaBank, Santander, BBVA, Bankia, Sabadell e Ibercaja suman más del 63% del patrimonio. Todas ellas cobran una comisión a los partícipes de estos productos, pero la mayor parte de ese dinero acaba en las redes de ventas.

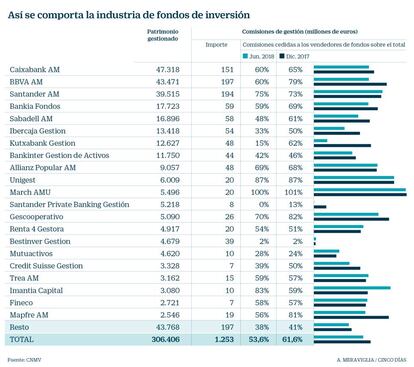

Al cierre de 2017, la proporción de las comisiones cobradas por las gestoras que se acababa derivando a los comercializadores fue del 61,6%, de acuerdo con las estadísticas de la CNMV.

Sin embargo, los últimos datos disponibles, correspondientes a junio de 2018, indican que esa proporción ha caído en solo seis meses al 53,6%. De mantenerse esta tendencia, para el cierre de 2018 las gestoras destinarían menos de la mitad de las comisiones ingresadas a pagar a los comercializadores. Un cambio histórico.

En números absolutos, las gestoras ingresaron por comisiones 1.253 millones de euros entre enero y junio de 2018, pero cedieron a los distribuidores 671 millones.

En la inmensa mayoría de los casos, los vendedores de fondos forman parte del mismo grupo financiero. Así, las oficinas de Santander reciben parte de las comisiones de la gestora de Santander, y las de Ibercaja cobran por comercializar fondos de Ibercaja.

La directiva de servicios financieros, Mifid 2, que fue traspuesta a finales de 2018 a la legislación española aunque la CNMV ha exigido su cumplimiento desde enero del año pasado, ha tratado de limitar al máximo el pago de este tipo de comisiones de retrocesión para aportar mayor transparencia al mercado de fondos de inversión.

La oferta de terceros deberá incluir al menos dos productos de la competencia por cada una de las categorías

Los bancos solo pueden cobrar cuando realmente aportan un valor añadido al cliente, bajo una serie de supuestos tasados. En esencia, realizando asesoramiento y haciendo un seguimiento de sus inversiones, vigilando la idoneidad u ofreciendo una arquitectura abierta que le permita contratar fondos de otras entidades.

Estas limitaciones a la hora de cobrar las comisiones de retrocesión han hecho que muchas entidades hayan cambiado por completo la forma de relacionarse con los clientes que tienen productos financieros. El caso más paradigmático es el de CaixaBank, líder del sector. Desde 2017 la firma apostó por ir convenciendo a sus clientes de que pasaran de comprar fondos de inversión (que incluían las correspondientes comisiones de gestión), a que firmaran con la entidad contratos de gestión discrecional de carteras. Este tipo de servicio, más propio de la banca privada, implica que se cobra por el servicio y que el comercializador no se lleva comisiones de gestión.

Economía, a instancias de la CNMV, impedirá que el banco venda un producto de su gestora sin recibir ninguna comisión, ahorrándose tener que ofrecer un servicio de valor añadido. Así, todo el dinero de la comisión de gestión quedaría en manos de la gestora, propiedad a su vez de la entidad y que en última instancia iría a su cuenta consolidada de resultados. Esta fórmula queda con la regulación invalidada.

La norma, además, considera que se cumple con el requisito de ofertar productos de la competencia cuando al menos se ofrezcan dos fondos de terceros en cada categoría y que al menos el 25% del total de productos sean de otras gestoras.