Los bancos proponen que OHL recompre bonos con sus 1.000 millones de liquidez

Es una fórmula para que las agencias suban su calificación El objetivo último es lograr líneas de avales para optar a proyectos

Santander, CaixaBank, Sabadell, Bankia, Popular, Crédit Agricole, Société Générale y Royal Bank of Scotland salieron al rescate de OHL hace un año y medio, cuando le refinanciaron 747 millones de euros. El grupo que dirige José Antonio Fernández Gallar canceló su pasivo bancario el pasado abril, después de vender su filial de concesiones al fondo de infraestructuras IFM por 1.991 millones de euros.

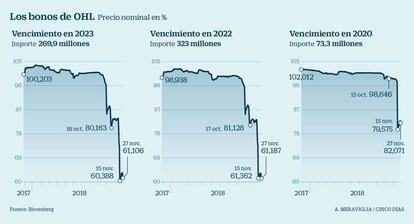

La liquidez de OHL a cierre de septiembre era de 1.046 millones, si bien cuenta con deuda cotizada en tres emisiones de bonos con vencimientos en 2020, 2022 y 2023 por 666 millones de euros. El problema es que OHL necesita avales para presentarse a más proyectos, y ahora mismo esa fórmula de financiación está cerrada. Los avales utilizados por el grupo constructor suman alrededor de 900 millones, según Bloomberg, en esencia concedidos por los bancos mencionados.

Fuentes financieras señalan que una de las soluciones que están barajándose entre las entidades para mejorar el perfil de la compañía es que esta lance una oferta de recompra de su deuda cotizada. Esta intensificó su desplome a partir del 15 de noviembre tras publicar unas pérdidas de 1.336 millones entre enero y septiembre, y ahora se sitúa entre el 61% y el 82% del nominal. Solo podría usar parte del efectivo, pues antes debe calcular el dinero que necesita para seguir con sus operaciones. Ahora OHL no genera caja con su negocio sino que la consume: 582 millones en términos brutos en los tres trimestres de 2018.

Las fuentes consultadas señalan que esta es una de las opciones de la compañía para mejorar su perfil de riesgo financiero y lograr que las agencias de rating devuelvan la confianza a la compañía. Esto abriría la puerta a que mejoren su nota, degradada un escalón por Moody's el pasado 16 de noviembre a Caa1, grado especulativo con alto riesgo y siete niveles por debajo del ansiado nivel de inversión. Fitch es más optimista y sitúa su calificación en B+, tres niveles superior a la que le asigna Moody's. Con una mejora de las calificaciones de las agencias, los comités de riesgos de las entidades financieras accederían a conceder más avales, la materia prima con la que trabaja OHL para presentarse a nuevos proyectos.

Una portavoz de la compañía asegura que en este momento no se plantea ninguna oferta de recompra de bonos y que los bancos no han solicitado esta medida. En la presentación a analistas de las cuentas a septiembre, tras ser preguntado por esta cuestión, José María Sagardoy, director financiero de OHL, no cerró la puerta a una operación de este tipo: "Una vez que tengamos clara la fotografía, decidiremos la estructura de capital".

El resultado de la eventual operación de recompra, que también cuenta con detractores entre una parte de los bancos de referencia de OHL debido a que reduciría su dinero contante y sonante, sería doble. En primer lugar registraría como beneficios la diferencia entre el valor nominal de la deuda y el precio de compra. Un bono con nominal de 100 euros que se recompre a 85 supondría unos 15 euros de resultado extraordinario. El segundo efecto sería una reducción de los intereses financieros, que en los nueve primeros meses del año sumaron 64 millones.