España no es Italia: la banca aconseja comprar deuda española con la crisis política de Roma en la diana

BoFA entra en los bonos a medio plazo y HSBC en la deuda a 10 años El diferencial entre la deuda española e italiana sube a los 184 puntos básicos

Que los árboles no te impidan ver el bosque. Eso es lo que deben estar pensando muchos analistas y responsables de inversión en renta fija cuando observan el comportamiento del mercado de deuda de la zona euro. Coincidiendo con el fin del plazo para que Italia presente un nuevo borrador del presupuesto de 2019 tras ser rechazado en primera instancia por la Comisión Europea, las firmas de análisis ponen el foco en la deuda española. En esta ocasión la incertidumbre política derivada del pulso que mantiene Roma con Bruselas ha tenido un efecto prácticamente nulo en el mercado español. Esto es aprovechado por muchos para tomar posiciones en los bonos españoles en detrimento de sus homólogos europeos.

Bank of America Merrill Lynch y HSBC Holding son el mejor exponente de esta corriente. De acuerdo a la información recogida por Bloomberg, Sphia Salim, estratega de tasas del banco estadounidense aconseja comprar deuda española con vencimiento en 2022. La experta afirma que la deuda española está barata y cree que puede ser uno de los activos más beneficiados si el BCE decide aplicar una nueva ronda de refinanciación a largo plazo o introduce cambios en su programa de recompra de activos.

Chris Attfield, estratega de HSBC, repite el movimiento, pero en este caso en lugar de centrarse en la deuda a medio plazo recomienda comprar bonos españoles con vencimiento en 2028. El experto del banco británico apunta que el mercado ha sido demasiado complaciente con las posibilidades de que Italia cumpla con las exigencias de la Comisión Europea.

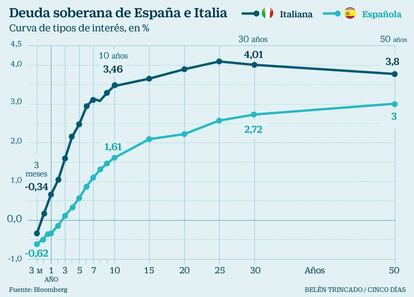

Las incertidumbres que generan las intenciones del Gobierno populista de Giuseppe Conte han ido distanciando poco a poco el rendimiento de la deuda española e italiana. El bono transalpino a diez años cerró ayer en el 3,45% frente al 1,61% exigido al español al mismo plazo. Es decir, el diferencial entre ambos títulos alcanza niveles de diciembre de 2011 tras cerrar en los 184 puntos básicos a favor de España. El experto de HSBC espera que se mantenga esta tendencia de aquí a final de año hasta alcanzar los 210 puntos básicos.

Esta diferencia de rendimiento, que se prolonga a lo largo de la curva de tipos de Italia y España, se debe a que la situación de la tercera y cuarta economía de la zona euro son muy distintas. En el tercer trimestre, el primero de la era Conte, el PIB italiano creció tan solo un 0,2% –su peor dato desde 2014– frente al alza del 0,6% experimentado por la economía española.

Estas diferencias también tiene su reflejo en las calificaciones de las agencias de rating. Moody’s rebajó a finales de octubre la nota de Italia a Baa3, un escalón por encima del bono basura. A España la agencia le asigna una nota de Baa1. Más optimista se muestra S&P, que en marzo asignó un notable alto a España (A-)frente al BBB que da a Italia, cuya perspectiva además es negativa.