Blackstone y Santander reciben casi 500 ofertas por suelos de Popular

150 inversores hacen pujas por 300 millones en terrenos Cerca de 200 millones en activos no levantan interés por el momento

Los suelos procedentes de Popular han despertado interés entre los inversores, fundamentalmente promotores de ámbito local en diferentes provincias. Los dueños de esos terrenos, Blackstone y Santander, han recibido alrededor de 500 ofertas por diferentes parcelas que han puesto a la venta a través de su servicer conjunto Aliseda.

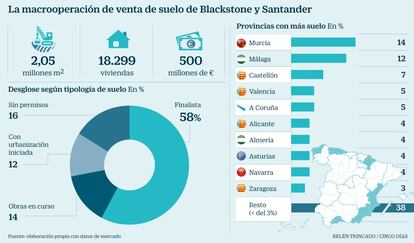

Tal como adelantó Cinco Días en octubre, Blackstone y Santander pusieron a la venta 2,05 millones de metros cuadrados de terrenos procedente de la cartera inmobiliaria de Popular, por un precio aproximado de 500 millones de euros. Provenían del llamado proyecto Quasar, la operación por la que el fondo estadounidense compró el 51% de un portfolio valorado en 10.000 millones al banco presidido por Ana Botín.

Aliseda puso a la venta estos terrenos mediante un escaparate digital. Cada inversor ha podido pujar por las parcelas que le hayan interesado. De las 500 ofertas, la inmobiliaria ha elegido las 300 mejores, ya que algunos suelos han recibido varias muestras de interés, según confirman desde el servicer. En total, han pujado 150 inversores, fundamentalmente promotores locales, hacia los que iba dirigido fundamentalmente este proceso.

En la dirección de la estrategia de la operación se encuentra Eduard Mendiluce, consejero delegado de Anticipa, la gestora de activos de Blackstone en España, que recientemente ha pasado a ocupar la misma responsabilidad en el servicer Aliseda. Para este proceso, la compañía ha contado con el asesoramiento de la consultora CBRE.

Todas las ofertas realizadas son vinculantes y desde Aliseda se espera que puedan llegar algunas propuestas finales por la porción de suelos, de alrededor de 200 millones, que no han despertado el interés de los promotores o fondos. La idea de Blackstone y Santander es liquidar este proceso a final de año.

El suelo a la venta tiene una capacidad de construcción de 18.299 viviendas. Los activos están repartidos en 43 provincias, aunque se excluyen Madrid y Barcelona. En total, han salido al mercado 270 propiedades.

La cartera se divide en cuatro categorías, según el tipo de parcela. En concreto, 158 activos (el 58%) corresponden a 888.364 m2 de suelo finalista (donde ya se puede construir) para 8.691 casas. También hay obras curso, es decir, promociones que se quedaron sin concluir. En este caso se trata de 39 activos sobre 174.034 metros cuadrados para 1.549 viviendas. Aliseda también ha comercializado 33 terrenos con urbanización iniciada para 4.603 viviendas y otros 42 activos sin licencia para 4.772 casas.

Respecto a las ubicaciones, Andalucía, Comunidad Valenciana, Murcia y Galicia acogen gran parte de los activos. Las 10 provincias con más capacidad de viviendas del portfolio son Murcia (14%), Málaga (12%), Castellón (7%), Valencia (5%), A Coruña (5%), Alicante (4%), Asturias (4%), Navarra (4%) y Zaragoza (3%).

Con este proceso, Blackstone comenzado a desinvertir tras la compra del ladrillo de Popular, unos activos que en el 42% correspondían a suelos y obras en curso. El fondo se ha convertido en el mayor propietario inmobiliario de España, con propiedades por valor de alrededor de 20.000 millones.