Trump mantiene a CIE Automotive en un tira y afloja

La postura del presidente de Estados Unidos sobre la política comercial con otros países deja en vilo al valor El mercado mantiene una visión positiva sobre la compañía, que desde su incorporación al Ibex en junio ha perdido el 24%.

CIE Automotive vuelve a estar en el punto de mira. Finaliza la semana con una revalorización superior al 7%, pero en la última sesión llegó a caer el 3%, aunque la pérdida se redujo al 1,3% al cierre. Donald Trump volvió a agitar la cotización y la del todo sector europeo de automoción. El viernes, el presidente de Estados Unidos manifestó a Bloomberg que “Europa es casi tan mala como China” y vertió de nuevo amenazas sobre la imposición de aranceles a la importación de automóviles. Días antes, dijo que aplicará “un impuesto del 25% a cada automóvil que llegue a EE UU desde la UE”.

Precisamente, CIE había iniciado una recuperación en Bolsa después del acuerdo comercial entre Estados Unidos y México que pondrá fin al antiguo Tratado de Libre comercio del Atlántico Norte (Nafta por sus siglas en inglés) vigente desde 1994. En este sentido, BBVA manifestaba que “en un contexto en el que la mayoría de las economías del mundo se enfrentan a un alto grado de incertidumbre en su relación comercial con EE UU es positivo que se haya eliminado esta fuente de preocupación”. Ahora, esa confianza queda en el aire y la tensión vuelve a palparse en el ambiente y a cotizar en las Bolsas.

Jean Claude-Juncker, presidente de la Comisión Europea, reaccionó de inmediato y advirtió que la UE no permitirá que nadie determine sus políticas comerciales y que en caso de aplicar e incrementar EE UU los aranceles “Europa hará lo mismo”.

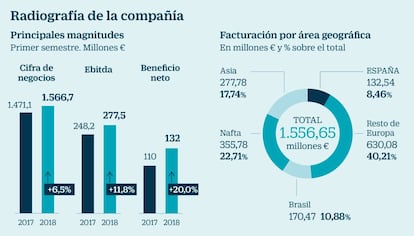

¿Y qué tiene que ver todo esto con CIE Automotive? La empresa fabrica componentes para el sector de automoción. En el primer semestre de 2018 el 49% de su facturación procedió de Europa (España y resto), siendo la primera región generadora de ingresos. “El principal riesgo para CIE es el proteccionismo”, comentan desde Bankinter. Sin embargo, la firma de análisis considera que “este asunto se circunscribirá a las relaciones comerciales entre China y Estados Unidos, sin llegar a ser un problema global”.

En cualquier caso, Bankinter asegura que “la mejor manera de tomar exposición en el sector automoción es a través de los fabricantes de componentes, ya que por su estructura empresarial debería ser la menos penalizada ante la eventual imposición de aranceles”. Y en este contexto la empresa española es su “principal apuesta”. Recomienda comprar, con un objetivo de 32,2 euros; un 20% por encima de la cotización actual.

La valoración alcanzada ha sido otro de los puntos débiles para la compañía. Entró en el Ibex 35 por la puerta grande, en zona de máximos históricos y acumulando una revalorización superior al 500% desde 2013; había superado el precio objetivo que tenía establecido la mayor parte de los analistas y tocaba, por tanto, recogida de beneficios.

CIE sigue siendo una opción de inversión para muchos fondos y una recomendación de compra para un gran número de casas de análisis. Por ejemplo, BBVA la tiene en sobreponderar con un objetivo de 33,40 euros; Fidentiis sitúa el potencial de los títulos hasta 33,70 euros con consejo de compra y Link Securities es la más optimista con una valoración de 38,42 euros. La mayoría de las recomendaciones son positivas.

En los títulos del fabricante vasco se está notando también la presencia de las posiciones cortas –apuestan por caídas– Según los últimos datos registrados en la CNMV se encuentran en máximos al alcanzar el 1,33% del capital. Este porcentaje era del 0,8% en junio y del 0,3% al arrancar 2018.

La propia compañía reconoce que las idas y venidas de su acción en Bolsa corresponden a “la inclusión en el Ibex, con la volatilidad que implica ese movimiento [ha perdido el 24% desde su incursión, en junio]” y a la guerra comercial entre EE UU con el posible contagio a otros países y que ha hecho que el sector de automoción acumule un descenso en el ejercicio del 11%.

CIE Automotive apunta, además, al pago de dividendo en metálico y especie (0,65 acciones de Dominion por cada una de CIE) que implica un ajuste del precio de más de tres euros por título, lo que a su juicio “justifica prácticamente el 40% de la corrección desde los máximos de 35 euros”.

Con todo, CIE Automotive sigue siendo uno de los valores más rentables en 2018 tras conservar un ascenso del 9%, mientras que el Ibex retrocede más del 6%.

De forma más inmediata y como elemento favorable, Bankinter “no descarta que en los próximos meses la compañía realice nuevas adquisiciones que impulsen la cotización”.

Un buen presente que marca el futuro empresarial

Resultados. En el primer semestre CIE Automotive ha registrado un beneficio de 132 millones que suponen una mejora del 20% sobre el resultado del mismo periodo de 2017. Bankinter resalta que está teniendo “un crecimiento por encima de la media sectorial”.

Desarrollo. El plan estratégico que concluye en 2020 contempla un crecimiento orgánico e inorgánico. En la última junta de accionistas se anunció una mejora de los objetivos iniciales y se prevé que el crecimiento orgánico sea cuatro veces superior al del mercado y que el resultado neto al finalizar el plan supere en 2,5 veces el de 2015, hasta los 300 millones.

Clientes. La lista de clientes estratégicos es muy amplia: General Motors; Renault Nissan; Audi; Jaguar; Daimler; BMW; Ford; Wolkswagen; Honda; Toyota... Y como productos destacables, fabrica pistones, motores, depósitos para el aceite, ensamblaje para asientos; etc.