Santander, BBVA y Merlin, atrapados en la socimi Testa Residencial

La incorporación al MAB retrasa los planes de venta de los accionistas Estos socios, junto a Acciona, esperan la oportunidad para la OPV

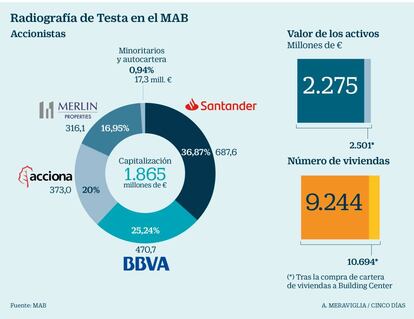

Los planes de cuatro empresas del Ibex 35 para desinvertir de la socimi Testa Residencial, dedicada al negocio de vivienda en alquiler, van a dilatarse en el tiempo más de lo esperado. La idea inicial de Santander, BBVA, Merlin y, en menor medida Acciona, era hacer caja con la salida a Bolsa de la inmobiliaria al mercado continuo, frustrada en mayo. Su estreno final en el MAB (Mercado Alternativo Bursátil) a finales de julio ha provocado que los cuatro accionistas tengan que frenar sus planes de venta.

La nueva Testa Residencial es una sociedad cotizada de inversión en el mercado inmobiliario (socimi) impulsada en 2016 por los bancos y Merlin. Esta última empresa se había quedado con las viviendas procedentes de la compra a Sacyr de la antigua Testa en 2015, y, por su parte, Santander y BBVA aportaron casas en alquiler de la promotora Metrovacesa. Finalmente, el pasado año, Acciona integró más de 1.000 pisos, por valor de 340 millones, para cerrar la actual alianza de los cuatro socios.

En la actualidad, la compañía posee más de 9.200 viviendas destinadas al alquiler, por lo que es la mayor de este tipo de compañías en España en el segmento residencial, con un valor de los activos de 2.275 millones de euros. Si se suma la última operación de compra a BuildingCenter (Caixabank) de otras 1.450 casas, la cartera tendrá un valor de 2.500 millones, una cifra que la coloca entre las mayores socimis del país, solo por detrás de la propia Merlin, Colonial e Hispania (que tras ser comprada por el fondo Blackstone se excluirá de Bolsa).

La oferta pública de venta (OPV) prevista inicialmente para junio, y en la que los cuatro socios preveían vender hasta un 50% de su capital, se frustró por el cierre del mercado de capitales para nuevas incorporaciones a Bolsa. Previamente la gestora inmobiliaria Azora tuvo que cancelar en mayo su OPV a dos días del toque de campana ante la falta de demanda de los inversores. Eran días de dudas en los mercados por la incertidumbre en Italia, el cambio de Gobierno en España y la guerra arancelaria provocada por Donald Trump que puso en alerta a las Bolsas.

Estaba considerada como una de las mayores operaciones en Bolsa en los últimos años, con los que los cuatro accionistas hubiesen hecho caja multimillonaria. El valor de esa frustrada OPV, según se estimó las semanas anteriores, podría haber llegado a los 1.000 millones de euros si los accionistas hubiesen colocado hasta el 50% del capital con algo de prima, ya que su valor neto de los activos (si se descuenta la deuda) —que sirve como referencia para cotizar en este tipo de compra— alcanza los 1.800 millones.

Finalmente, ante las negativas condiciones del mercado, los cuatro accionistas decidieron llevar la socimi al MAB (obligados porque se acababa el plazo legal de dos años para cotizar desde su constitución), descartando la venta de sus paquetes accionariales. En el MAB, un mercado poco líquido, se cierra la opción de hacer una gran OPV. Ayer, las acciones se cerraron a 14 euros por acción, lo que significa valorar la empresa en alrededor de 1.800 millones.

Merlin ya comunicó a principio de año, cuando presentó resultados de 2017, que preveía vender su participación en Testa, de la que controla un paquete cercano al 17% con un valor superior a los 315 millones.

Por su parte, los bancos consideran como no estratégicas estas participaciones, presionados por el Banco Central Europeo de deshacerse de cualquier vínculo con el ladrillo, por lo que su intención, como ya hicieron en Metrovacesa es vender. BBVA, por ejemplo, ya se deshizo de todo su capital en Merlin, donde llegó a ser segundo accionista tras Santander. El único de los socios que tenía intención de mantener su participación en Testa es Acciona, aunque por el gran tamaño de la frustrada OPV era previsible que tuviera que vender una pequeña parte.

La idea de los cuatro socios es dar el salto al continuo en cuanto se abra una mínima oportunidad y lanzar una OPV. En cualquier caso, estos accionistas se encuentran cómodos en Testa, ya que es una empresa en crecimiento que reparte dividendos anuales, por lo que ninguna de las partes quiere precipitarse en dar el paso.

Una sociedad en crecimiento

Valoración. La socimi, a pesar de su frustrada salida a Bolsa por la incertidumbre en el mercado, está muy bien valorada por el mercado, por su alta ocupación de las viviendas en alquiler, los buenos activos y el potencial de crecimiento.

Gigante. El consejero delegado de la compañía, Wolfgang Beck, consejero delegado de Testa, en una entrevista con Cinco Días reconoció la intención de hacer crecer la compañía para generar economías de escala. “Cuanto más grande seamos mejor”, apuntó. “Hemos calculado que hay un mercado de viviendas valorado en 10.000 millones para compras”, explicó. De hecho, este directivo alemán se incorporó este año a Testa por su experiencia en llevar a Bolsa y gestionar los gigantes germanos de vivienda en alquiler.

Resultados. En 2017, Testa Residencial cerró con 52,9 millones de euros de cifra de negocio y en el primer trimestre de 2018 alcanzó los 17,9 millones. Como el resto de socimis repartirá gran parte de su caja en dividendos a sus accionistas.