La amenaza proteccionista se ceba en valores cíclicos y de gran capitalización

El dinero busca refugio en eléctricas, ladrillo y farmacia Los pequeños valores de EE UU suben el 2,3% en el último mes

La amenaza de guerra comercial lanzada no ha provocado por el momento derrumbes bursátiles pero sí está causando un soterrado vuelco por sectores. La imposición de aranceles al aluminio y al acero por parte de EE UU, ya efectiva, las tarifas más elevadas que aplicará Trump el próximo 6 de julio a un primer grupo de productos chinos y sus amenazas de penalización sobre los vehículos europeos y la tecnología del gigante asiático están provocando el viraje en la Bolsa europea desde valores de corte más cíclico –los predilectos para aprovechar una economía aún en expansión– hacia valores más defensivos.

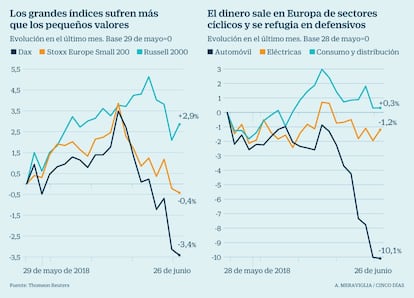

Y este desplazamiento se aprecia también en el mejor comportamiento que registran los valores de menor tamaño frente a los grandes, más globales. El índice Russell 2000 de EE UU sube el 2,3% en el último mes y el Stoxx Europe Small 200 queda casi plano.

“En el mercado bursátil de EE UU, las perspectivas son mejores para firmas que responden mejor a la demanda doméstica que para las globales. En Europa, el sentimiento hacia las compañías de servicios y construcción es más sólido que para la industria”, resumen en Citi. Como muestra, en el último mes el sector del automóvil europeo pierde más del 10%, frente a la caída de apenas el 0,9% del sector eléctrico, defensivo por excelencia.

“El mejor comportamiento relativo de los sectores menos cíclicos es también evidente en EE UU”, añaden desde MacroYield, donde recuerdan que la amenaza de guerra comercial está haciendo daño tanto al mercado estadounidense como al europeo.

El sector europeo del automóvil cae el 10% en el último mes, frente al descenso del 1% de las eléctricas, sector defensivo por excelencia

Miguel Castells, director de inversiones de Liberbank Gestión reconoce que la gestora ha cambiado ligeramente el sesgo de la cartera hacia posiciones más defensivas y si bien el escenario central sigue siendo el de un acuerdo, concede ahora más probabilidades a una guerra comercial. “Se están viendo salidas de los sectores automovilístico y tecnológico europeos, de todos aquellos valores con ingresos expuestos a China. El dinero busca refugio en eléctricas, alimentación y farmacia”, señala Castells, que asegura estar elevando las posiciones de liquidez antes de decidirse a volver a comprar.

Ejemplos de ese castigo son la alemana Siltronic, proveedora de semiconductores, que ha caído el 14% desde el 14 de junio, cuando comenzó a arreciar la amenaza proteccionista de Trump, el descenso del 13% de Infineon en el período o los castigos sufridos por Cie Automotive y Gestamp. Del otro lado, empresas defensivas como la francesa especialista en residencias de ancianos Orpea sube el 17% en el año. Valeo y Hella, proveedores para fabricar vehículos eléctricos, también caen el 6% y el 11% desde mitad de junio aunque que gestoras como Augustus Capital prefieren mantenerlas en cartera. “Las tendencias estructurales son más fuertes”, defiende desde la gestora Carlos Val-Carreres.