Metrovacesa: 36% de potencial de alza en Bolsa (y algunas dudas)

Morgan Stanley percibe riesgo en el cumplimiento de objetivos Goldman Sachs también alerta sobre su cartera de suelo sin licencias

El resurgir de la inmobiliaria Metrovacesa es un hecho. Pero todavía debe sortear dudas de los inversores sobre sus planes de negocio. Así al menos lo recogen sendos informes de Morgan Stanley y Goldman Sachs datados el jueves 15 de marzo. Aunque ambas entidades financieras también ven el potencial de la empresa y elevan las perspectivas sobre la revalorización del precio de la acción.

Morgan Stanley señala como uno de los riesgos en la evolución de la compañía “los ambiciosos objetivos” en el volumen de construcción de la promotora de viviendas, que debe pasar prácticamente de cero a un ritmo de lanzamiento comercial de 5.000 casas al año a partir de 2020. De forma coincidente, Goldman Sachs señala los “ambiciosos objetivos de tasa de ejecución”.

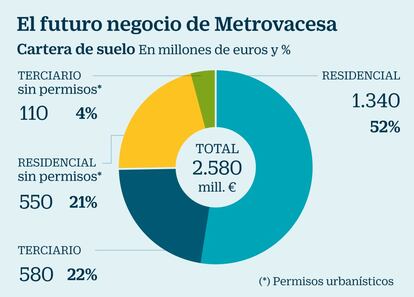

La centenaria inmobiliaria volvió en febrero a Bolsa después de que los bancos acreedores, y luego accionistas, sanearan la empresa afectada por la dura crisis del ladrillo. Sus accionistas principales son Santander (53,3%) y BBVA (20,8%). Estas entidades bancarias recapitalizaron la compañía con la aportación de suelos en diversas ampliaciones de capital no dinerarias, para formar la mayor cartera de terrenos de una promotora, que llega a los 2.580 millones de euros en valor y donde la empresa puede construir hasta 37.500 viviendas.

Morgan Stanley calcula en su informe que Metrovacesa llegará a 289 millones de resultado neto y a 1.600 millones de ingresos en 2021, una vez que consiga llevar a velocidad de crucero la comercialización de viviendas. Goldman Sachs rebaja la estimación a 1.359 millones de ventas en tres años y 205 millones de beneficio. Para el pasado año, estas entidades calculan que tuvo un negocio entre 31 y 32 millones y unas pérdidas netas entre cuatro y 21 millones. La inmobiliaria presenta resultados este próximo jueves.

Ambas entidades perciben, además ,potencial en el recorrido de la acción, que cerró a un precio de 13,9 euros en la sesión del viernes. La inmobiliaria se ha dejado un 13,12% desde su debut bursátil hace algo más de un mes. Morgan Stanley sitúa el precio objetivo en 19 euros (36,7% de revalorización), y Goldman Sachs, por su parte, en 17,7 euros en 12 meses (23% de revalorización). “Vemos un atractivo punto de entrada”, destacan desde Goldman, “dado que cotizan con un descuento del 21% respecto al último valor neto de los activos (NAV) conocido”.

Esta última entidad también alerta entre las dudas para los planes de la compañía el riesgo político, por ejemplo por el proceso independentista catalán, además del proveniente por el propio banco de suelo, parcialmente diseminado por toda España, “donde la recuperación de la demanda puede permanecer incierta por algún tiempo”. Asimismo advierte de que el 26% de los terrenos son no finalistas (sin calificación para urbanizar), que crea “incertidumbre sobre la obtención de los permisos”, mientras se diluye el rendimiento del capital empleado. Morgan Stanley, a su vez, duda sobre la indefinición sobre el suelo destinado a promoción de activos terciarios.

Por el lado positivo, Goldman destaca el positivo impacto de la recuperación económica, en el empleo y la reactivación de la demanda de vivienda en un nuevo ciclo alcista, donde Metrovacesa se posiciona como la promotora con un mayor banco de suelo (suficiente para ocho años) y, por tanto, con menor necesidad de compras.

Morgan Stanley también se suma a esa tesis —aunque valorando que es un negocio cíclico afectado por un entorno macro cambiante—. En el lado de la balanza positiva para Metrovacesa, valora el alza de precios en la vivienda, el crecimiento en las ventas de casas, el control en los costes de construcción, los suelos bien ubicados y una de las mejores reputaciones como marca en el sector, además de la previsión de generación de caja.