La plataforma de renta fija BME atrae más de 2.300 millones en cuatro años y paga hasta el 8%

Solaria planea lanzar un ‘project bond’ que pagará más del 4% El Corte Inglés acaba de aumentar su emisión de pagarés de 300 a 500 millones

Nació como una exigencia al préstamo que el BCE, la Comisión Europea y el FMI hicieron a España en junio de 2012 para rescatar al sector financiero. La misión era facilitar la financiación no bancaria. Y cuatro años después, el Mercado Alternativo de Renta Fija (MARF) se ha demostrado un éxito.

La última que saldrá será Solaria, con un bono ligado a un proyecto (project bond, en la jerga), según fuentes financieras. Ya tiene un rating, elaborado por Axesor, que le asigna una nota de BBB-, en grado de inversión aunque al límite. En el informe se desgrana que el emisor de esta deuda es Casiopea, propietaria de tres plantas solares fotovoltaicas (el proyecto), y esta sociedad está controlada a su vez por Solaria, que debutó en Bolsa en 2007 y capitaliza unos 180 millones de euros

La emisión rondará previsiblemente los 10 millones de euros y se sumará a varias otras de project bonds de Solaria, como Globasol Villanueva 1, Planta Solar Puertollano

En el MARF no han estallado grandes problemas, a diferencia de su hermano de renta variable, el Mercado Alternativo Bursátil (MAB), con Gowex como el más destacado. Entre bonos clásicos, project bonds, deuda de titulización y pagarés cuenta con emisiones por más de 2.300 millones de euros. Los tipos de interés que pueden obtenerse con esta deuda están a años luz de los que puede obtenerse con emisiones similares.

La constructora Copasa fue la primera en estrenarse, en diciembre de 2013, con una emisión de 50 millones de euros, un cupón del 7,5% y un vencimiento a cinco años. La siguieron muchas más, gracias a las facilidades que la plataforma de BME ofrece a las empresas pequeñas y medianas.

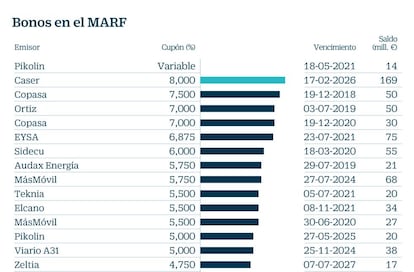

Los costes de emisión son muy inferiores a los del mercado sénior y la agencia de rating española Axesor se ha hecho con la mayor cuota de mercado a la hora de asignar los rating necesarios. Así, empresas que cotizan en la Bolsa española con un tamaño más que considerable, como Sacyr (1.200 millones de euros), MásMóvil (1.600), Pharmamar, la antigua Zeltia (500 millones) o la aseguradora Caser han utilizado esta plataforma.

La antigua aseguradora de las cajas de ahorros es precisamente la que más rentabilidad ofrece a los inversores. En febrero del año pasado lanzó 168,8 millones de euros en obligaciones subordinadas que pagan un 8%. “El problema es que este mercado está esencialmente diseñado para comprar y quedarse el papel hasta el vencimiento. La liquidez es escasa”, explican desde una gestora con fondos que invierte en el MARF.

Es cierto que algunas aseguradoras y fondos de inversión comienzan a apostar por esta deuda, aunque sea en pequeñas dosis. Su rentabilidad suele ser mucho más jugosa que las emisiones con calificaciones de riesgo similares en los mercados grandes. El acceso a los particulares está, de momento, vetado, pues la inversión mínima es de 100.000 euros y se especifica que los compradores deberán serán inversores cualificados.

Las emisiones de bonos clásicos superan los 1.300 millones de euros, con nombres, además de los mencionados, como el grupo de alimentación portugués Sugal, la empresa de estacionamiento EYSA (project bond), Pikolin, el grupo de espacios de deportivos y de ocio Sidecu, la constructora Ortyz, la comercializadora de energía eléctrica Audax, la empresa dedicada al tratamiento y reciclaje de residuos y producción de electricidad Enkondakin (project bond), Autopista de la Plata (project bond en el que el emisor es propiedad de Cintra, Acciona y Meridiam), Aunor (también project bond, en el que el emisor está controlado por Sacyr), el fabricante de componentes de automoción Teknia, los hoteles Cadena Mar, la empresa naviera Elcano, la socimi Saint Croix, Viario A31, un project bond de varias constructoras.

Financiación ultrabarata

El segmento de los pagarés, con 986 millones en circulación, es una de las grandes estrellas del MARF. Los pagarés se emiten al descuento. Es decir, la rentabilidad para el comprador no estará en un cupón que recibirá con una periodicidad pactada –por ejemplo, trimestral–, sino que deberá esperar hasta el final. La duración de esta deuda, utilizada para cubrir la tesorería del día del día, oscila entre tres días y dos años.

Es un producto similar al que se comercializa principalmente en Irlanda y Luxemburgo –los denominados programas ECP (European Commercial Paper)– con la diferencia de que en estos países las emisiones más bajas son de 500 millones de euros, mientras que en España el mínimo es de 50 millones.

El Corte Inglés ha renovado su programa de estos títulos, que lanzó en diciembre de 2015, y lo ha incrementado un 66% de 300 a 500 millones de euros, debido a la alta demanda entre los inversores. Las empresas que utilizan esta arma para financiarse, con costes que parten del 0,2% a seis meses son, además del gigante de los grandes almacenes en España, Pikolin, Audax, Fluidra, Nexus Energía, Barceló, Inmobiliaria del Sur, Sacyr, Elecnor, Gestamp, Teknia y Tubacex.

También los fondos de titulización Pymes Magdalena, IM Wanna I, Auriga Pymes tienen bonos, mientras que IM Fortia 1, IM Summa 1 y la cooperativa Ulma cuentan tienen vivos emisiones de pagarés.