La mitad de los planes de pensiones no bate a la inflación desde que llegó el euro

Dos tercios del dinero que hay en fondos pierde valor en 15 años Más del 60% de los planes cobran la comisión máxima a los inversores

Uno de los objetivos básicos al meter el dinero en un plan de pensiones es evitar la pérdida de poder adquisitivo. Sin embargo uno de cada dos planes de pensiones individuales que se ha vendido en España no logra revalorizarse en los últimos 15 años más que la inflación. Por lo tanto, sus partícipes habrían perdido poder adquisitivo en este periodo, de haberse mantenido todo el tiempo en el mismo producto.

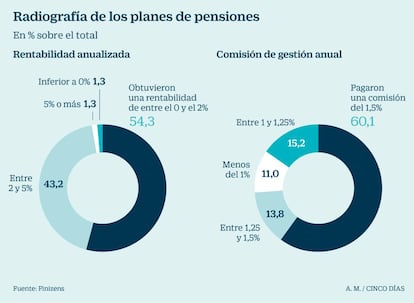

En concreto, el 54,3% de los planes de pensiones ha rentado menos de un 2% anual desde la entrada del euro hasta finales de 2016, de acuerdo con un análisis realizado por Finizens, una firma especializada en productos de inversión de bajo coste. En este periodo, la inflación media anual ha sido del 2,11%, de acuerdo con datos del Instituto Nacional de Estadística (INE).

Cuando se analiza el impacto de la inflación durante este periodo, en relación al volumen total gestionado, el resultado es aún peor. Según los cálculos de Finizens, dos tercios del total de patrimonio invertido habría perdido poder adquisitivo en el periodo 2002-2016.

Si el porcentaje es superior en volumen, frente al número de planes de pensiones, es porque muchos de los planes de pensiones superventas (que acumulan la mayor parte del dinero) tienen un perfil muy conservador y han rentado poco. En cambio, los planes de pensiones de Bolsa, que han rentado en los últimos 15 años un 5,1%, son minoritarios.

A pesar de la baja rentabilidad que han logrado en los últimos 15 años los planes privados, más del 60% de ellos cobra la comisión de gestión máxima permitida por ley, que se sitúa en el 1,50% anual, más una comisión del 0,25% de depositaría. El Gobierno está tramitando un reglamento que pretende bajar la comisión máxima al 1,25% y la de depositaría en el 0,2%.

“Hay que reconocer que las comisiones que han cobrado las gestoras han sido excesivas en los últimos años y que, sin las rebajas planteadas por el Gobierno, el sector no las habría bajado”, explica un alto directivo de la industria de gestión de activos.

Propuestas de bajo coste

Finizens. Esta firma se ha asociado con la aseguradora Caser para poder ofrecer a los ahorradores un plan de pensiones con unas comisiones que son un 70% más baratas que las que hay en el mercado.

Indexa Capital. Fue la primera compañía que apostó con fuerza por lanzar productos para la jubilación con bajas comisiones, basados en estrategias de inversión pasiva.

CNP Partners. La aseguradora francesa ha cerrado un acuerdo con la firma de análisis de productos de inversión, Morningstar, para ofrecer planes de pensiones de bajo coste, que invierten en fondos índice y ETF.

Vaso medio lleno

Parte del sector, en cambio, defiende que la rentabilidad no ha sido tan mala. “El periodo 2002-2016 es en el que peor parado sale el sector. Si se toma la rentabilidad media anual de los últimos 25 años, estaríamos en el 4,6%. Y si analizamos el rendimiento medio de los últimos cinco años, estamos en el 4,89%”, explica Ángel Martínez-Aldama, presidente de la asociación de fondos de inversión y planes de pensiones (Inverco).

Desde Finizens consideran que la realidad es que la mayoría de los planes de pensiones tiene unas rentabilidades muy bajas y las comisiones son caras. “Esto provoca que el producto no satisfaga las necesidades de ahorro de los españoles de manera eficaz, al no alcanzar unos mínimos anuales de rentabilidad que compensen la respectiva asunción de riesgo y que permitan al partícipe final cumplir con sus metas de ahorro para la jubilación”.

El máximo experto de la Organización para la Cooperación y el Desarrollo Económico (OCDE) en materia de pensiones privadas, Pablo Antolín-Nicolás, comparte este análisis. Durante su reciente visita a España recordaba que el nivel medio de comisiones en otros países de nuestro entorno está en el 0,7%.

Desde Inverco consideran que la diferencia se explica, en buena medida, porque el sector no ha alcanzado un tamaño suficiente en España que le permita alcanzar unas economías de escala.

Archivado En

- Pablo Antolín

- Inverco

- Finizens

- Fintech

- Ahorro cuentas

- Fondos pensiones

- Finanzas personales

- Patronal

- Pensiones

- Organizaciones empresariales

- Prestaciones

- Fondos inversión

- Relaciones laborales

- Seguridad Social

- Mercados financieros

- Internet

- Servicios bancarios

- Empresas

- Política laboral

- Tecnología

- Economía

- Trabajo

- Comunicaciones

- Finanzas

- Planes pensiones