Cómo invertir mejor el dinero que se gasta en tabaco y lotería

Los españoles, entre los que más fuman y juegan de toda Europa El gasto medio mensual en estas dos partidas roza los 50 euros

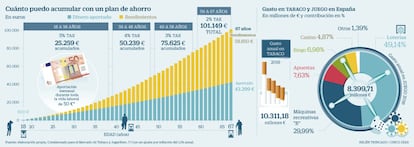

Los españoles gastamos cada año 8.400 millones de euros en juegos de azar: lotería, Euromillón, cupón de la ONCE, casinos, apuestas deportivas, quiniela, tragaperras… Las opciones de juego son amplias y el gasto no deja de crecer. Por término medio, cada mayor de edad desembolsa 240 euros al año en apuestas y concursos, de acuerdo con datos del Ministerio de Hacienda. En tabaco, el gasto medio por persona y año asciende a 354 euros. En ambos casos, estamos entre los ciudadanos europeos que más dinero destinan a estas dos partidas.

En plena campaña de la Lotería de Navidad cabe pararse a preguntar, ¿qué pasaría si en lugar de gastar ese dinero en azar y cigarrillos lo destináramos a ahorrar para la jubilación? ¿Cuánto dinero podríamos llegar a acumular cuando al finalizar la vida laboral?

Los importes que se pueden ahorrar si desde los 18 años (una edad en la que muchos jóvenes ya se han iniciado en el tabaco), se comienza a apartar algo de la renta disponible para ir acumulando un patrimonio de cara a la jubilación son sorprendentes.

Tomando como referencia esos 600 euros al año (50 euros al mes), desde los 18 a los 67 años, las cantidades ahorradas pueden llegar a los 100.000 euros. ¿Pero cómo?

“Con menos de 30 años, si contamos con una cierta capacidad de ahorro, será un momento ideal para empezar”, explican desde la asociación europea de asesores financieros (EFPA, por sus siglas en inglés). “El amplio horizonte temporal nos permitirá asumir un mayor riesgo, por lo que la recomendación en este escenario es mantener una alta exposición a Bolsa”, apuntan desde la asociación.

En estos primeros años de acumulación, el inversor (ya sea a través de planes de pensiones o de fondos de inversión), puede conseguir rendimientos cercanos al 5%. De todos los fondos comercializados en España, los que invierten en renta variable han logrado rendimientos medios de entre el 4% y el 5,5% en los últimos 25 años.

En el caso de los planes de pensiones, los que invierten exclusivamente en Bolsa han rentado un 5,10% en los últimos 15 años, descontando ya las comisiones.

Trucos para ahorrar

Del gasto superfluo al ahorro

Todas las encuestas indican que los jóvenes se inician en el consumo de alcohol y tabaco muy pronto, por debajo incluso de los 18 años. Es cierto que a edades tan tempranas la capacidad adquisitiva es muy reducida pero, ¿por qué no prescindir de gastos superfluos y nocivos para destinarlos al ahorro? ¿Por qué no cambiar esa visita semanal al bingo por una pequeña aportación a un producto de inversión?

Hacer aportaciones periódicas

En el ámbito del ahorro, una de las piezas claves es fomentar un hábito, una costumbre de realizar una aportación sistemática. Este es el mejor método para evitar entrar en los mercados financieros en momentos de fuertes subidas bursátiles. Diversos informes señalan que este es el método más eficiente para maximizar las inversiones a largo plazo.

Ajustado al riesgo

Cuando faltan muchos años para la jubilación, la recomendación de los expertos es destinar la mayoría de la inversión a productos que invierten en Bolsa. La renta variable, bien diversificada, se ha demostrado como el activo que genera mayores rendimientos a largo plazo.

Incremento mensual

Para acumular un capital importante es clave ir aumentando la aportación mensual. Como mínimo para ajustarla a la evolución de los precios. En el modelo propuesto se parte de una inversión mensual de 50 euros, hasta alcanzar los 95 euros justo antes de la jubilación.

“Una persona que empieza a ahorrar con 18 años es muy probable que pueda a llegar a duplicar el dinero invertido a lo largo de los años, gracias al efecto del interés compuesto, la mayor fuerza del Universo, según decía Albert Einstein”, recuerda Francisco Marín, presidente del comité de comunicación de EFPA España.

Entre los 18 y los 38 años, si el ahorrador revisa ligeramente al alza su aportación mensual de 50 a 65 euros y logra un rendimiento anual medio del 5%, podría llegar a acumular más de 25.000 euros (el 43% generado con los rendimientos de las inversiones).

“Una de los factores más importantes cuando se trata de ahorrar de cara a la jubilación es hacer aportaciones periódicas”, explican desde Ibercaja. “Aportar pequeñas cantidades mensuales reduce el esfuerzo financiero que implica hacer un desembolso único a final de año y nos inmuniza ante subidas y bajadas fuertes de los mercados que pueden coincidir con el momento en el que hagamos nuestra aportación, contribuyendo a tener una mayor rentabilidad”.

Igual que los fumadores compran tabaco todas las semanas, o los aficionados al azar compran el cupón de la ONCE con regularidad, generar un hábito de ahorro puede ser clave para acumular un patrimonio extra que complete la pensión pública.

A medida que la edad de jubilación se va acercando, el ahorrador puede ir virando su inversión hacia productos de renta variable mixta o renta fija mixta. Fondos o planes de pensiones que combinan una parte de Bolsa con otra de bonos.

“Una buena opción es invertir en planes de pensiones flexibles en los que, mediante una gestión activa, se optimiza el rendimiento de los ahorros ya que van adaptando su inversión a las oportunidades que presentan los mercados en cada momento”, aconsejan en Ibercaja.

Desde esta entidad financiera recomiendan revisar la cartera de inversiones cada cierto tiempo y buscar “aquellas inversiones con mejores expectativas de rentabilidad de acuerdo con el perfil de riesgo y un amplio horizonte temporal.

En la segunda fase de ahorro, entre los 38 y los 49 años, el inversor tendría que llegar a aportar 75 euros al mes. Si alcanzara en esta fase un rendimiento medio anual del 4%, terminaría con un capital acumulado de 50.239 euros. Más de la mitad de este importe procede de los rendimientos obtenidos por el dinero invertido.

Hay que tener en cuenta que los planes de pensiones de renta variable mixta, la categoría óptima para esta fase, han logrado un rendimiento anual medio del 4,27% en los últimos 20 años (del 5,34% si se tienen en cuenta los últimos 25 años).

“En estas simulaciones vemos cómo el efecto multiplicador de la reinversión de los intereses permite llegar a doblar las aportaciones realizadas”, comenta Wolfgang Kania, responsable de fondos de inversión y planes de pensiones de Deutsche Bank España.

Con un horizonte largo y una inversión inicial con un peso importante en renta variable, “la experiencia nos demuestra que se pueden esperar unas rentabilidades medias claramente por encima del 3%, para el conjunto del periodo de inversión analizado”, explica este experto. Esto se debe a que el mercado financiero está remunerando si los inversores se decantan por activos arriesgados,como la Bolsa, que ofrece mayores rendimientos.

Durante la última fase del periodo inversor, la mayoría de ahorradores se decanta por planes o fondos más conservadores. El objetivo es no perder el capital que se ha ido acumulando durante tantos años de esfuerzo ahorrador.

Entre los 49 y los 58 años se puede aspirar a obtener un rendimiento medio anual del 3%, y llegar a una aportación mensual de 85 euros. Mientras que para la última fase (de los 58 a los 67 años) se ha calculado una rentabilidad anual del 2%, y una aportación que llegaría a los 95 euros mensuales.

Estos niveles de rentabilidad también son realistas, en función de los rendimientos históricos de fondos y planes de pensiones. En la categoría de renta fija mixta nacional, en fondos de inversión, el rendimiento medio anual ha sido del 4,85% en los últimos 20 años. Si se toma la categoría renta fija mixta a largo plazo la rentabilidad ha sido del 2,73%. En planes de pensiones, los de renta fija a largo plazo han rendido un 3,87% anual en los últimos 25 ejercicios.

Con estas hipótesis, ese gasto mensual en tabaco, quinielas o bingo se puede convertir a lo largo de toda la vida laboral en un capital de 101.150 euros, de los que 58.850 serían rendimientos. En función de cómo fuera la modalidad de rescate, la tributación de este último importe podría variar.

Para las personas que están cerca de la edad de jubilación “una alternativa atractiva son los planes de previsión asegurados [PPA]”, explican desde EFPA. “Es un producto aconsejable para personas que no quieran asumir grandes riesgos y exijan una rentabilidad garantizada, aunque deberán tener en cuenta el subyacente de su PPA”.

La diferencia fundamental entre los PPA y los planes de pensiones es que los primeros aseguran un tipo de interés, a través de una compañía aseguradora, mientras que los segundos no ofrecen rendimientos fijos, sino que su rentabilidad depende del comportamiento de los activos en los que se invierte y de la estrategia de la gestora.