La banca se juega unos 1.600 millones por las hipotecas multidivisa

Bankinter, Barclays y Popular sumaron 50.000 créditos en moneda extranjera La factura depende del Supremo que también decide sobre el índice IRPH este mes

Noviembre promete convertirse en otro mes clave para calibrar el impacto económico que tiene para bancos y consumidores la judicialización de las hipotecas. El Tribunal Supremo tiene pendiente emitir dos importantes sentencias que marcarán la hoja de ruta para los jueces que aborden reclamaciones por créditos para la compra de vivienda emitidos en moneda extranjera, de un lado, y sobre las hipotecas ligadas al índice IRPH, de otro. Solo en el caso de los préstamos multidivisa están en juego unos 1.600 millones de euros.

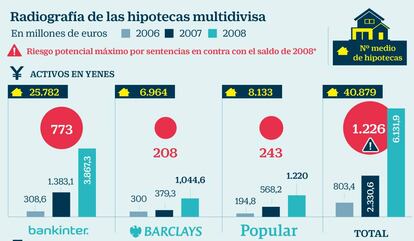

Este es el riesgo máximo que afrontarían conjuntamente las tres entidades financieras más proactivas en la comercialización de hipotecas en moneda extranjera, fundamentalmente en yenes y francos suizos. Se trata de Bankinter, Barclays (cuyo negocio español fue asumido por CaixaBank), y Banco Popular (absorbido en junio por Banco Santander) que llegaron a comercializar unos 50.000 préstamos multidivisa.

En todo caso, incluso si el Supremo emite un fallo demoledor contra la venta de estos créditos sin la debida información de riesgos al cliente, el impacto real sería previsiblemente muy inferior, pues las entidades vienen optando por pelear caso a caso en conflictos como el de las cláusulas suelo y está por ver cuántos posibles beneficiarios reclaman.

Las hipotecas multidivisa se hicieron relativamente populares hace una década, cuando el tipo de cambio del euro frente a otras monedas arrojaba precios atractivos, pero el Tribunal de Justicia de la UE acaba de dejar claro que solo son válidas cuando la banca advirtiera adecuadamente a su cliente del riesgo que corría ante la variación de las divisas.

El producto alcanzó su punto culminante en 2008, momento desde el cuál la revalorización de yenes y francos suizos comenzó a encarecer con fuerza estas hipotecas, explican desde el bufete Gabeiras & Asociados, despacho que ha llevado a Barclays ante el Supremo y que está pendiente del fallo decisivo sobre la materia, pospuesto hace semanas a la luz del fallo europeo.

“Esta venta masiva coincide con las previsiones de clara revalorización de las divisas frente al euro que se recogían en Bloomberg”, denuncian desde el bufete, asegurando que la banca conocía ya que el modelo pasaría factura a sus clientes y que, de hecho, las entidades sí se cubrieron del riesgo firmando coberturas por el tipo de cambio. Una oscilación media del 20% para yenes y del 30% para francos suizos, estiman en Gabeiras, por el que muchos clientes acuden ahora a los juzgados.

Bajo esta estimación, la entidad que mayor riesgo afronta es Bankinter, que fue con diferencia la más activa en la comercialización de hipotecas multidivisa. La entidad incrementó 12 veces su inversión en yenes entre 2006 y 2008, pasando de 308,7 a 3.867,3 millones de euros en activos en moneda nipona, según sus cuentas. En el caso de los créditos en francos suizos, Bankinter pasó de una inversión de 644 millones en 2006 a 919 millones en 2008. Suma un riesgo máximo de unos 1.049 millones por ambas divisas.

Barclays, a su vez, triplicó su apuesta por la inversión en yenes durante 2008, alcanzando los 1.044,6 millones de euros. En el caso de los francos suizos, paso de 159 millones en 2007 a 204 millones de euros el ejercicio siguiente. La factura en juego es de 270 millones.

Finalmente, Banco Popular elevó seis veces su apuesta por el crédito en divisa japonesa pasando de una inversión de 194,8 millones de euros en 2006 a 1.220 millones al cierre de 2008. En el caso de francos suizos, el incremento fue de más acusado en 2007, cuando pasó de 201 a 332 millones de euros en esta moneda para luego rebajar su exposición en 2008 hasta los 264 millones de euros. El riesgo máximo ronda los 323 millones.

En total, unos 1.226 millones de euros de riesgo por los créditos en yenes y otros 416 millones por los francos suizos para estas tres entidades. Una cuantía significativa pero que en Gabeiras entienden lejana a los 17.000 millones en que se ha llegado a cifrar el riesgo para la banca de las hipotecas multidivisa. Se trata, dicen, de reducir en la justa medida los beneficios de la banca, no de dar un mazazo al sector.

Al posible impacto, en todo caso, habrá que sumarle el efecto que tenga el dictamen del Supremo sobre las hipotecas ligadas al polémico índice IRPH –hasta un millón según la asociación Asufin– que el Tribunal tiene previsto abordar el próximo día 22 de noviembre.