Los litigios contra la banca por las hipotecas colapsan la justicia

Los juzgados se ven saturados por demandas contra la banca y se teme otra oleada en junio La reforma hipotecaria solo prevendrá la judicialización de los nuevos créditos

La avalancha de demandas judiciales contra la banca que se ha desatado en los últimos años ha terminado de poner palos en las ruedas de un sistema judicial falto de recursos. Juzgados de varias provincias reconocen ya abiertamente y por escrito que están colapsados solo por el elevado volumen de litigios relacionados con créditos hipotecarios.

El propio Consejo General del Poder Judicial (CGPJ) ha pactado con el Ministerio de Justicia la especialización de un juzgado por provincia para poder abordar las reclamaciones judiciales por cláusulas suelo y otras condiciones abusivas de los préstamos, pero el sistema ya está saturado y su implantación no llegará hasta junio cuando se prevé una nueva oleada de pleitos hipotecarios que amenaza con bloquear estas sedes.

Y es que a finales de mayo concluye el plazo que tienen las entidades financieras para contestar a los primeros clientes que hayan reclamado las cláusulas suelo por la vía extrajudicial que el Gobierno impulsó por decreto precisamente para evitar una saturación de los juzgados españoles tras el varapalo que el Tribunal de Justicia de la UE (TJUE) dio en diciembre a la banca imponiendo la devolución de lo cobrado por condiciones opacas con retroactividad total.

Todos los expertos consultados coinciden en alertar que las miles de respuestas negativas con las que muchas entidades están saldando este proceso se traducirán en nuevas demandas en las próximas semanas, agravando una situación que jueces y abogados ya consideran crítica.

Solo la judicialización de los 1,5 millones de contratos con cláusulas suelo supondría un coste adicional de 26,3 millones de euros para las administraciones de justicia, según el Ministerio de Economía, y elevaría de 9,2 meses a 39,3 meses el tiempo medio de respuesta en los juzgados de primera instancia, según los cálculos del de Justicia, que asume que se duplicaría la carga de trabajo anual de los juzgados. Eso sin contar con que los costes de constitución, las cláusulas de vencimiento anticipado, intereses de demora, las hipotecas multidivisa o las ligadas al IRPH, por citar las causas más habituales, también están siendo objeto de litigios masivos.

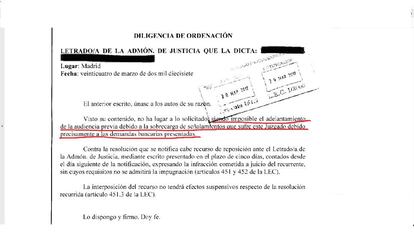

“Las causas que están colapsando los juzgados son las demandas contra los bancos por productos tóxicos”, expone Carmen Giménez, de G&G Abogados, que muestra notificaciones de varios juzgados en los que se le comunica por escrito que es imposible agilizar la vista de las causas que lleva en materia hipotecaria “debido a la sobrecarga de señalamientos que sufre este juzgado debido precisamente a las demandas bancarias presentadas” [ver imagen adjunta] o, directamente denunciando, el “colapso existente en los Juzgados de Madrid, como consecuencia de los contratos bancarios”.

“A la gravísima situación que tenemos en una administración de justicia sin medios, que parece medieval, a efectos informáticos y sin personal, se une todo lo que hay de temas de bancos”, sostiene Giménez. “Madrid era una de las plazas que no llevaba un retraso escandaloso, una sentencia en primera instancia la podíamos tener en un año o año y medio, y ahora las vistas previas son a 18 meses, y luego falta juicio y sentencia”, explica la abogada, denunciando el plazo de tiempo crítico que supone este ritmo para alguien en dificultades económicas que está intentando hacer frente a su hipoteca y no perder su vivienda o, más allá, para un pequeño comerciante que reclama una cantidad que se le adeuda o el arrendador al que no le pagan el alquiler con el que sufraga su residencia, ejemplifica, pues todos ellos “entran en la cola de las demandas bancarias y ven retrasado su derecho” a obtener una tutela judicial efectiva y en plazo razonable.

La situación se repite en otras plazas judiciales como Aragón, o Cataluña, según confirma desde Barcelona Fernando Sanahuja, del bufete Sanahuja Miranda Abogados. “Todas las demandas inferiores a 6.000 euros van por juicio verbal, que es más rápido, pero en temas bancarios se solicita nulidad de la cláusula y aunque la devolución sea inferior se va a un procedimiento ordinario que es más largo: implica presentación de demanda, traslado a la parte contraria, escrito de oposición, señalamiento de vista previa y señalamiento de vista. Con todo el colapso que hay te vas mínimo a un año. Pero ahora suele ser 14 meses”, explica Sanahuja. Y el abogado advierte que “lo que se espera es mucho peor porque entre gastos hipotecarios y cláusulas suelo, por mucho que vayan a hacer un juzgado especializado en cada demarcación”, no podrán asumir miles de nuevas demandas cada uno.

Además, expone Sanahuja, muchas entidades contribuyen a la alta litigiosidad recurriendo por sistema los fallos en contra o pidiendo la asistencia de testigos a los juicios, lo que demora más el proceso.

“La salud de las sociedades se mide por el grado de litigiosidad; a mayor litigiosidad, menor salud. Desgraciadamente, desde esta óptica, España no goza de buena salud”, critica Juan Ignacio Navas, socio-director del bufete Navas & Cusí, quien incide en señalar que parte de la responsabilidad es del sector financiero. Los bancos “tienen mal perder, recurren por sistema y son rebeldes a la hora de aplicar las resoluciones de Luxemburgo, ignorando la supremacía de las instituciones comunitarias”, asegura Navas, criticando que las entidades no hayan impulsado devoluciones masivas de lo cobrado indebidamente por cláusulas suelo opacas tras varapalos como el del Tribunal europeo. Navas entiende que “podría tratarse de una táctica procesal: ganar tiempo, liquidez, sanear balances, etc. Tienen medios para ello y saben que el abuso de litigiosidad colapsa el sistema”, apunta.

Después de todo, el conjunto del sector financiero se juega 4.700 millones –que haya reconocido– si se ve obligado a devolver todo lo cobrado por cláusulas suelo. La banca destaca que estas y otras condiciones son perfectamente legítimas aunque haya podido haber problemas puntuales de transparencia en su comercialización.

El consejero delegado de Sabadell, Jaime Guardiola, resumía el viernes la postura de buena parte del sector reclamando una mayor seguridad jurídica para que la banca pueda seguir prestando. Y aunque admiten que el afán de los supervisores es ahora blindar la protección de los consumidores, las entidades advierten que pasarse de la raya encarecería el crédito y acabaría con un sistema que ha permitido al grueso de familias españolas ser propietarias de vivienda.

Con todo, el hartazgo ante los sonrojos judiciales patrios y comunitarios ha llevado a la patronal bancaria AEB a pedir un terreno de juego similar en toda Europa que evite que se señale a la banca española.

El Gobierno, por su parte, tienes las esperanzas puestas en equilibrar la balanza y responder a todas estas demandas con una reforma hipotecaria inminente que adaptará la legislación española a la europea y pondrá el foco en la prevención de abusos bancarios. Para ello, se ofrecerá una hipoteca estándar; se exigirá incluir una hoja de alertas que adviertas de las consecuencias de las cláusulas más sensibles; se garantizará que quien la suscriba tendrá siete días para estudiar la documentación y plantear sus dudas al notario y se le obligará a admitir de forma manuscrita que conoce todos los riesgos del préstamo.

Sin embargo, la reforma llega tarde, como demuestra el hecho de que Bruselas haya anunciado que sentará a España en el banquillo de la justicia europea por mantener desprotegidos a los clientes bancarios españoles al retrasar la transposición de la directiva europea en esta materia.

Más allá, la reforma hipotecaria podría ayudar a prevenir la judicialización de los créditos futuros, pero urgen medidas adicionales para solucionar la situación actual en la que la operación financiera más importante que realiza en su vida el ciudadano medio se ha convertido en el asunto que más sobrecarga a los juzgados españoles.

A partir de ahí, urge garantizar una Justicia ágil, un sistema hipotecario justo y un nuevo modelo de relación entre las entidades financieras y sus clientes que ayude a regenerar la malograda confianza en el sistema crediticio, las instituciones y la banca.

Archivado En

- Poder judicial

- Créditos

- Unión Europea

- Ministerios

- Servicios bancarios

- Organizaciones internacionales

- Europa

- Administración Estado

- Banca

- Cláusulas suelo

- Relaciones exteriores

- Justicia

- Administración pública

- Ministerio de Justicia

- Préstamos hipotecarios

- Juzgados

- Préstamos

- Tribunal Justicia Unión Europea

- Tribunales

- Gastos hipotecarios

- Hipotecas

- Mercado hipotecario

- Mercados financieros

- Finanzas