El Gobierno ata ya la reforma hipotecaria pactando con C's, PNV y Coalición Canaria

Guindos asevera que con esta norma “no hubiéramos tenido el problema de las cláusulas suelo” La banca deberá ofrecer simulacros a sus clientes del efecto que tendrá la variación de tipos en las cuotas

El Consejo de Ministros ha aprobado hoy el Proyecto de Ley de Crédito Inmobiliario, la reforma hipotecaria que asumirá la directiva europea que España debió transponer hace 18 meses con la que el Gobierno busca elevar la protección al consumidor bancario y atajar la alta litigiosidad que rodea a los créditos para la compra de vivienda.

El proyecto pasará ahora a su tramitación parlamentaria en la que el Ejecutivo ha avanzado su intención de lograr el máximo consenso posible para armar una nueva legislación que aporte seguridad jurídica a las entidades financieras y protección a sus clientes frente a los abusos que viene denunciando la justicia. La futura norma ha sido remitida a las Cortes y, según fuentes del Ministerio de Economía, entrará en vigor “en el primer semestre de 2018”.

Una previsión conservadora, teniendo en cuenta que el texto presentado ya ha sido pactado con Ciudadanos, PNV y Coalición Canaria, según ha revelado el ministro de Economía, Luis de Guindos, lo que supone que el partido del Gobierno ya tiene mayoría suficiente para aprobarlo en el Congreso de los Diputados sin necesidad de tocar una sola coma.

El Ejecutivo, sin embargo, viene anunciando que busca el más amplio consenso posible con respecto a la norma, lo que deja la puerta abierta a introducir algunas enmiendas del PSOE con el que ha habido contactos pero no se ha llegado a un acuerdo total hasta la fecha. Pese a que el proceso podría introducir algunos cambios en el texto, no es de esperar, en todo caso, que sufra modificaciones sustanciales.

Los cambios fundamentales

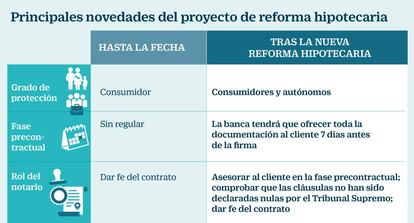

El texto que impulsa el Ministerio de Economía, Industria y Competitividad incluye cambios sustanciales frente a la legislación actual, y la reforma que este Gobierno ya impulsó en 2013. De un lado, eleva las advertencias que las entidades deben hacer a sus clientes.Las entidades deberán entregarles una ficha de alertas sobre las “cláusulas sensibles”, o de alto riesgo, aunque el Ejecutivo ha dejado el desarrollo de esta medida clave para la reglamentación posterior a la reforma.

Además, en el caso de las hipotecas a tipo variable, la banca tendrá la obligación de presentar a su cliente una serie de escenarios sobre la posible variación de las cuotas en función de la oscilación de los tipos. El ministro de Economía, Luis de Guindos, ha asegurado que con esta reforma en vigor "no hubiéramos tenido el problema de las clausulas suelo".

En esta fase precontractual se amplía además el papel del notario, que ejercerá de asesor del consumidor en los siete días previos a la firma del contrato y deberá revisar que el contrato no incluya cláusulas declaradas nulas.

Las cláusulas más polémicas

La reforma también regula algunas de las cláusulas hipotecarias que más polémica judicial han despertado, como es el caso de las cláusulas de vencimiento anticipado, que permiten iniciar el desahucio en caso de impago. Hasta la fecha basta con que se produzcan tres impagos, pero la nueva reforma hipotecaria impondrá un mínimo de 9 meses impagados, o el equivalente al 2% del capital, durante la primera mitad del contrato, o bien 12 mensualidades impagadas, o el 4% del monto, en la segunda mitad.

Este articulado definitivo supone una concesión a la banca, frente al 3% a 5% de impago, sin límite de cuotas, que establecía el borrador inicial. Economía, que reconoce haber discutido el texto con el lobby bancario así como con asociaciones de consumidores, asegura que se ha buscado el máximo “equilibrio” en el texto final. El cambio afectará a todas las nuevas hipotecas y, retroactivamente, a todas las vivas con excepción de las ya judicializadas.

Además, el proyecto tratará de facilitar que los firmantes de la hipoteca tengan oportunidad de cambiar el contrato de tipo fijo a tipo variable, y viceversa, durante la vida del préstamo para adaptarse a las crisis o las oscilaciones en política monetaria, por ejemplo. Su coste estará limitado al 0,25% hasta el tercer año y se suprimirá a partir de entonces. Además se rebajan los costes notariales y registrales asociados a este cambio.

También se reducen las comisiones que puede cobrar la banca por la amortización anticipada, que se fijarán en el 0,5% de la cantidad entregada en los tres primeros años de una hipoteca variable; el 0,25% hasta el quinto año, y cero después. Para las hipotecas a tipo fijo, la comisión máxima será del 4% los 10 primeros años, y del 3% a partir de entonces.

La norma también limita los intereses de demora (a tres veces el interés legal del dinero, impidiendo que pueda pactarse otra cosa) y permitirá cambiar a euros, o a la divisa en la que se perciban el grueso de los ingresos, las hipotecas multidivisa a lo largo de toda la vida del crédito si el consumidor así lo exige.

Protección para los autónomos

En paralelo, la nueva legislación pretende impedir que la banca pague incentivos a sus empleados en función del volumen de créditos aprobados, para evitar la concesión de préstamos de forma indiscriminada.

El Ejecutivo también propone la creación de un contrato hipotecario estándar que entidades o consumidores puedan exigir a la hora de articular el préstamo que firmen, evitando así polémicas redacciones que sean luego objeto de estudio judicial. Esta medida, en todo caso, estará sujeta al desarrollo reglamentario posterior.

Otro de los fines es ampliar la protección en materia hipotecaria que impera sobre los consumidores a otros actores como los autónomos, poner trabas a la venta cruzada de otros productos bancarios con la hipoteca (deberán dar la opción de firmar solo el crédito aunque ofrezcan la comparación de precios frente a la adquisición de varios productos combinados) y regulará la actuación de los intermediarios de crédito.

El amplio paquete de medidas elude regular eso sí el polémico reparto de gastos de constitución de la hipoteca, que promete seguir siendo materia judicial, aunque se exigirá que se detalle con mayor transparencia a quien corresponde la factura de notario, registro y gestoría.

El frente judicial

Aprobar la legislación supone además un paso clave de cara a las posibles sanciones que emanen de la denuncia impulsada por Bruselas contra España, y otros países, ante el Tribunal de Justicia de la UE (TJUE) por retrasar más allá de marzo de 2016 la legislación europea en defensa del consumidor hipotecario. Economía aspira a evitar el golpe aprobando la reforma antes de que se produzca el fallo europeo, lo que consideran que llevaría a Bruselas a evitar una multa que tiene carácter coercitivo.

La medida llega diez meses después de que el Gobierno impulsara un mecanismo extrajudicial de negociación para facilitar que los clientes reclamen a la banca lo que les han cobrado en aplicación de cláusulas suelo opacas, que la justicia europea obligó a compensar con retroactividad total.

A falta de conocer el resultado, la administración de justicia puso en marcha una red de juzgados especializados en materia hipotecaria para digerir el aluvión de demandas crediticias de los últimos meses. Tras recibir más de 100.000 asuntos desde el pasado junio, los Jueces Decanos han denunciado el colapso de las nuevas sedes y piden soluciones al Consejo General del Poder Judicial.