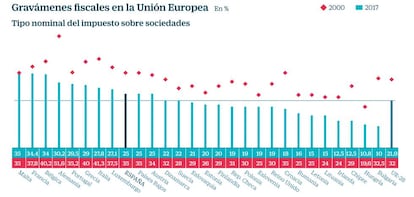

27 de los 28 países de la UE han bajado en los últimos 20 años el impuesto de sociedades

La mayoría también ha optado por incrementar el IVA en lo que va de siglo La tendencia internacional pasa por incrementar la fiscalidad indirecta

Es difícil encontrar una medida de política fiscal que se haya aprobado en todos los países que forman parte de la UE. Una de ellas es la rebaja del tipo nominal del impuesto sobre sociedades. Desde el año 2000, todos los Estados miembros han optado en mayor o menor medida por rebajar el tributo que grava los beneficios empresariales. La única excepción es Malta, que mantiene un gravamen muy elevado del 35%, pero que resulta engañoso porque en realidad su régimen fiscal es beneficioso para las compañías.

La competencia fiscal entre los países de la UE para atraer empresas e inversión es uno de los motivos que pueden explicar esta unanimidad. Además, existe una tendencia internacional que pasa por hacer virar el peso de la recaudación sobre los impuestos indirectos. Ello se ve claramente en Europa. De la misma forma que se ha producido una rebaja generalizada del impuesto sobre sociedades, también se ha registrado un incremento muy mayoritario del IVA, el principal impuesto indirecto. De los 28 países que hoy forman parte de la UE, 22 han aprobado una subida del IVA en lo que va de siglo. La crisis económica, la caída de los ingresos públicos y el aumento del déficit público provocaron una ola de incrementos tributarios.

España es un ejemplo de esta tendencia. En el año 2000, el IVA se situaba en el 16% y el tipo nominal del impuesto sobre sociedades alcanzaba el 35%. Hoy, el gravamen general del IVA ha subido hasta el 21% y el impuesto sobre sociedades ha bajado al 25%.

En el caso del IRPF, la tendencia no es tan clara como en IVA y Sociedades. Si uno se fija en el tipo marginal máximo del IRPF, la mayoría de países han optado por reducirlo. Este camino lo han emprendido 20 de los 28 Estados miembros. España es uno de ellos. El tipo marginal máximo ha bajado del 48% al 45%, aunque llegó a alcanzar el 56% en algunas comunidades autónomas como Cataluña o Madrid antes de la reforma fiscal de 2015.

Sin embargo, el tipo marginal del IRPF puede resultar poco explicativo. Si el gravamen máximo se fija en tramos elevados su incidencia es mínima. Los datos de la OCDE indican que el IRPF efectivo que soportaba un salario medio en el año 2000 se situaba en el 17,3% en la UE. En 2016, el porcentaje bajó al 16,8%. En este caso, España no sigue la tendencia general. El esfuerzo fiscal en el IRPF exigido a un salario medio se encontraba el año pasado en el 15% frente al 13,5% del ejercicio 2000.

En el ámbito académico, existe cierto grado de acuerdo en que la fiscalidad indirecta tiene un menor impacto negativo sobre la actividad que los impuestos directos. “El efecto distorsionador del aumento del tipo impositivo implícito sobre el consumo sobre el PIB y el empleo es menor que con los impuestos sobre capital y trabajo, para conseguir un mismo aumento en recaudación”, defendía un informe reciente publicado por BBVA Research.

El efecto regresivo de optar por el incremento de la fiscalidad indirecta es una de las principales críticas. Aun así, diversos estudios demuestran que abordar las políticas redistributivas por el lado del gasto resulta más eficiente y logra mejores resultados que hacerlo a través de los impuestos.

Los datos de recaudación reflejan la importancia creciente de los impuestos directos para financiar el gasto público. En 1995, el IVA aportaba en España el equivalente al 5% del PIB. En el año 2000, el importe avanzó hasta el 6% y hoy se sitúa en el 6,5%. Y la tendencia al alza continuará. España no se plantea hoy subir el IVA, sin embargo, la recaudación avanza a ritmos superiores al PIB nominal por el tirón del consumo. La Comisión Europea o el Fondo Monetario Internacional (FMI) aseguran que España tiene margen para elevar la fiscalidad indirecta y recomiendan que el Gobierno reduzca el número de bienes y servicios que aplican tipos reducidos. Una sugerencia que Hacienda no tiene intención de seguir, al menos, de momento.

El diferencial respecto a la media europea se ha ido acortando y hoy los Veintiocho ingresan por IVA el equivalente al 7% del PIB, medio punto más que España. Respecto a la zona euro, España se encuentra tres décimas por debajo del promedio.

En el caso del impuesto sobre sociedades, España ingresa actualmente en torno al 2,4% del PIB, un nivel que está en línea con la recaudación media en la UE (2,5%). De hecho, el impuesto sobre sociedades español es el más homologable al vigente en otros Estados miembros. Aun así, el peso del impuesto, con vaivenes, se ha reducido en lo que va de siglo. En el año 2000, aportaba el equivalente al 3% del PIB. Por IRPF, España recauda actualmente en torno al 7,3% del PIB frente al 6,5% que ingresaba en el 2000.