Santander tiene 7.500 millones de ladrillo de Popular listos para vender aceleradamente

Tiene identificados 5.000 millones de crédito inmobiliario de fácil venta Estudia trasladar activos por 2.500 millones a Merlin, Testa y Metrovacesa

Banco Santander se hizo la pasada semana con Popular, incluyendo los 30.000 millones de euros de exposición inmobiliaria, entre ladrillo y créditos problemáticos, que arrastraron a la entidad al nuevo modelo de resolución europea. Una losa que ha terminado llevándose por delante al flamante presidente de Popular, Emilio Saracho, quien no fue capaz de ofrecer una solución creíble para desaguar el cemento del balance de la entidad desde que tomara posesión en febrero.

Por contra, la presidenta de Banco Santander, Ana Botín, solo tardó unas horas en comparecer públicamente con un mensaje contundente para calmar al mercado: “Vamos a desprendernos de la mitad de activos inmobiliarios en 18 meses”, dijo. Un reto para el que invertirá 7.200 millones en sanear lo que compró por un euro. Pero ese es solo el primer paso.

La señal que Santander va a dar al mercado es la de una respuesta ágil a la digestión del ladrillo. Si ya tomó la decisión de subir la cobertura de esos activos, lo que garantiza que puede vender con grandes descuentos sin anotarse pérdidas, el banco está en condiciones de traspasar de forma acelerada tanto cartera de deuda con colateral hipotecario como activos inmobiliarios. En total, 7.500 millones detectados para desaguar en unos meses si así lo decide.

Créditos morosos

Entre los 12.100 millones de euros en créditos morosos heredados de Popular, la compañía presidida por Botín dispone de una batería de hasta 5.000 millones ya identificados que podría empaquetar y vender, según indican fuentes financieras conocedoras de la cartera, de forma tan rápida como lo desee.

Estas fuentes señalan que Santander previsiblemente troceará esos 5.000 millones en varias carteras y los pondrá en el mercado. A pesar de ser una cantidad elevada, el sector financiero considera que si el banco pone esos paquetes a buen precio tendrá una respuesta bastante favorable de los fondos oportunistas habituales en este tipo de procesos.

Estrategia con las participadas

La entidad presidida por Botín, además, utilizará previsiblemente sus participadas inmobiliarias para digerir los activos. Ese es el primer escenario que maneja el equipo del Santander que ha desembarcado en Popular. De hecho, ya disponen de unas cifras provisionales de cuánto podría traspasarse a las diferentes compañías: entre 2.100 y 2.500 millones.

Gran parte de esa cantidad, alrededor de 1.200 millones, puede traspasarse en suelo a Metrovacesa, según esas mismas fuentes. Esta compañía está controlada por Santander en un 70%, a la que se suma alrededor del 9% de Popular. La inmobiliaria se encuentra en un proceso de reactivación del negocio tras el saneamiento y la aportación de activos realizada por los bancos propietarios, con la idea de crear un gigante de la promoción residencial.

Santander también valora actualmente la aportación de entre 500 y 800 millones en activos terciarios de calidad (oficinas fundamentalmente) a la socimi Merlin Properties, cotizada en el Ibex 35. Ese proceso –que podría estar aprobado para final de año– tendrá que hacerse tras analizar esos inmuebles y valorar que efectivamente encajan en la cartera actual de la sociedad, que cuenta con más de 10.000 millones en propiedades. Además, deberá contar con el visto bueno del resto de accionistas, ya que en esta caso Santander solo controla el 22% del capital.

Por último, la entidad también puede llevar entre 400 y 500 millones en vivienda destinada al alquiler a la socimi Testa, que prevé cotizar en 2018 y que se encuentra en proceso de negociación de incorporación de edificios de Acciona. Igual mente que en el caso de Merlin, el banco no cuenta con mayoría, así que la decisión debe ser avalada por el resto de accionistas tras la valoración de los inmuebles.

Desde el banco advierten que es todavía demasiado pronto para cuantificar los activos que primero se quieren poner a la venta, ya que señalan que primero habrá un nuevo proceso de valoración. Esa tarea ya la comenzó Popular sin finiquitarla, en parte dentro del conocido como Proyecto Sunrise, que pretendía dar salida al ladrillo, pero que se vio truncado tras el relevo del expresidente Ángel Ron.

El equipo que va a liderar este proceso por parte de Banco Santander está encabezado por José Antonio García Cantera, el hombre al que Botín ha puesto al frente de Popular en este periodo transitorio hasta una integración total, y por Francisco Javier García-Carranza, nuevo consejero de la entidad. Este último fue directivo de Morgan Stanley y es responsable de reestructuraciones, inmobiliario y participadas de la entidad liderada por Botín, además de presidente de Merlin.

Venta con descuento y sin pérdidas

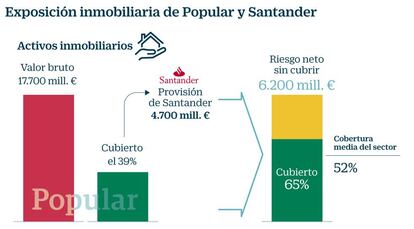

A medio plazo, la capacidad de Santander para cumplir con su plan de digestión de Popular pasa por el importante esfuerzo en coberturas que va a realizar. Aprovechando las provisiones ya constituidas por Popular, a Santander le bastará con invertir 4.700 millones para elevar la cobertura de sus inmuebles del 39% al 65%, y otros 2.500 millones para incrementar la dotación sobre créditos del 55% al 75%. El movimiento supone, por ejemplo, que los suelos del banco fallido pasarán a gozar de una cobertura del 85%. Es decir, que a Santander le bastaría con venderlos por un 15% de su valor para no apuntarse pérdidas.

Aunque en determinados casos la entidad podría ofrecer incluso descuentos superiores, pues mantener activos improductivos en balance tiene un coste de capital que podría convenirle ahorrarse.