¿Dónde está el umbral del dolor de los tipos de interés?

Cada punto de subida cuesta 27.000 millones al Estado, las empresas y las familias

La subida de tipos de interés iniciada en las últimas semanas ha comenzado ya a hacer daño a la economía española: todas las emisiones de deuda son más caras y los contratos crediticios se firman ya con tasas más elevadas, pero el umbral del dolor tardará aún en llegar. No obstante, cada punto de subida de la financiación supondrá un sobrecoste de más de 27.000 millones de euros para el Estado, las empresas y los hogares. Las administraciones públicas tendrían un sobrecoste de 11.000 millones, las empresas, de 9.000, y los hogares, de unos 7.000. Los expertos vaticinan subidas controladas de tipos, pero que podrían llegar al 3% si la inflación se estabiliza en el 2%, como prevé el BCE, y sus expectativas se mantienen alcistas.

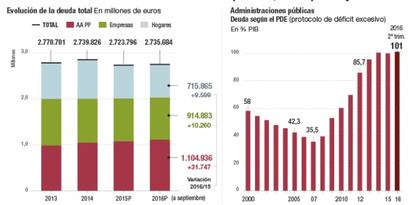

La española es una de las economías más endeudadas del mundo. Nada menos que 2,738 billones de euros deben a un variado sindicato de acreedores las administraciones públicas (1,1 billones), las empresas no financieras (919.000 millones) y los hogares (714.000 millones), a los que hay que sumar la liquidez tomada por el sistema financiero en los mercados interbancarios o en las líneas de provisión del Banco Central Europeo. Como es una de las economías más endeudadas, como consecuencia de los excesos de crecimiento del crédito del último ciclo y la resolución financiera de la crisis, es también una de las más vulnerables a la subida de los tipos de interés, que ya se ha iniciado, tanto en las políticas marcadas por los bancos centrales, como en los mercados secundarios del dinero. Aunque el Banco Central Europeo ha garantizado al menos un año completo de tipos planos (0%) en la tasa de intervención y una decreciente expansión cuantitativa, EE UU ya hace un año que ha comenzado a normalizar su política monetaria superexpansiva, y la profundizará en el resto del año, tal como anunció la Reserva Federal la semana pasada.

Además, la victoria de Donal Trump en las elecciones presidenciales en Norteamérica ha desatado unas alcistas expectativas de inflación y ha movilizado al alza los tipos de interés en todos los plazos en los mercados primario y secundario, lo que ha supuesto un súbito desplazamiento de la curva de rendimientos, especialmente en los plazos más largos. Consecuencia práctica apreciable ha sido que los bonos a 10 años emitidos por el Tesoro alemán han abandonado las tasas negativas y ya cotizan en el secundario a unas tasas positivas del 0,35%, y en el caso de la deuda española al mismo plazo ha pasado en unas semanas del 1,065% al 1,5%, lo que supone una subida de medio punto completo.

El daño, por tanto, no ha hecho más que empezar. “En 2012, las decisiones de Mario Draghi abrieron una ventana de oportunidad para refinanciar y desapalancar la economía y, de paso, hacer todas las reformas posibles”, asegura el director de BBVA Research, Rafael Doménech; “pero han pasado cuatro años y la ventana está a punto de cerrarse; es evidente que los tipos de interés directores anormalmente bajos y las tasas de inflación tan bajas no van a durar eternamente; el incremento de los precios del petróleo y la interpretación que los mercados han hecho de la victoria de Donald Trump, a su programa y a sus primeras decisiones, han empujado la curva de tipos al alza; España estaba pudiendo financiarse con tipos a 10 años por debajo del 1%, y ahora está ya en el 1,5%, y esta tasa va a seguir subiendo, y estamos ya mucho más cerca de la retirada de los estímulos”.

El daño ha empezado, pero ¿dónde está el verdadero umbral del dolor? Tardará en manifestarse con toda su intensidad, porque tarda en penetrar en todos los acreedores. Una subida de los tipos de un punto completo, como se ha manifestado ya en el bono a 10 años, que es la principal referencia de financiación de la economía, aplicada a todas las deudas de todos los agentes, supone el sobrecoste citado de casi 27.000 millones de euros al año (para una deuda agregada de 2,73 billones), casi un 3% del PIB, aunque su efecto pleno llega lentamente a las facturas financieras por los distintos calendarios de refinanciación del pasivo, tanto en el Estado, como en empresas y familias.

Para Doménech “toda subida hace daño, acostumbrados como estamos al mejor de los mundos en términos financieros; pero se notará primero en el sector público, porque mientras que empresas y familias han hecho un esfuerzo de reducción de su deuda, el sector público la ha incrementado en los últimos años. Las empresas tienen ya un nivel de deuda sobre PIB por debajo de la media de la UE, pero el Estado está en el 100% del PIB y no bajará de tal umbral hasta 2018 si todo va bien”. Añade que “los números no engañan: una subida de 100 puntos básicos en el tipo medio de financiación es un punto de PIB de coste adicional del servicio de la deuda, que son nada menos que 11.000 millones de euros, que no podrán destinarse a otras funciones más necesarias, como la inversión pública”.

En condiciones normales, el Estado habrá refinanciado toda su deuda cuando se agoten los más de seis años de vida media que ahora tienen los títulos en circulación; por tanto, la renovación o refinanciación se hará por sextas partes cada año, y en muchos casos habrá refinanciaciones aún con tipos inferiores a los que está colocada la deuda en el primario. Pero en 2017, por ejemplo, los vencimientos son muy elevados, de 160.000 millones de euros, casi una quinta parte de los pasivos de las administraciones públicas, según fuentes del Tesoro.

Las administraciones públicas habrán abonado este año 33.227 millones de euros de intereses, un 3,1% del PIB, en un escenario de tipos anormalmente bajos. Un desplazamiento de todos los tipos de un punto completo (que tardará unos años en afectar a toda la cartera) supondría que la factura llegase, aunque no hubiese deuda adicional (que la habrá porque aún hay déficit fiscal), a unos 44.000 millones de euros, y un 4% del PIB. Esta cifra tendría que ser enjugada en parte por un superávit primario del sector público (saldo antes de gastos financieros) para poder mantener la senda de déficit marcada por Bruselas.

En este sentido, Miguel Ángel García, profesor de Economía de la Universidad Juan Carlos I, asegura que “España necesitaría al menos dos años más de tipos en el 0% y el bono por debajo del 1%, para poder llevar el déficit por debajo del 1,5%, porque una subida de tipos deja al país sin capacidad de maniobra. Una subida de dos puntos nos costará 22.000 millones de euros, lo que vuelve a empujar el déficit al menos al 3,5%, y nos vuelve a meter bajo vigilancia comunitaria”. Además, asegura García, “deja al país sin margen para incentivar el crecimiento y la inversión, y no quedará otro remedio que subir impuestos o recortar gastos”. A su juicio, empresas y familias sufrirán menos, porque han reducido deuda, y una subida de tipos puede proporcionarles también ingresos financieros compensatorios.

En todo caso, todos los agentes económicos tendrán atenuantes: el Estado y las empresas serán en parte auxiliados por la inflación, y las familias por la subida de la remuneración de los depósitos en los bancos. En el caso del Estado, si el desplazamiento de los tipos de interés se produce como consecuencia de un aumento de la inflación o de sus expectativas, que es lo lógico, una subida de un punto de la factura financiera (esos 11.000 millones de euros anuales cuando tenga efecto pleno sobre la cartera) será en parte compensado con una subida de un punto en las bases imponibles y en los ingresos fiscales y cotizaciones, lo que supone unos 4.180 millones al año a velocidad de crucero, puesto que la presión fiscal ronda el 38% de un PIB de 1,1 billones. En esa misma cantidad se aliviaría el sobreesfuerzo financiero de la Administración.

El efecto para las empresas

La subida de los tipos tendría un efecto directo también en la balanza por cuenta corriente, que acumula ya tres años de superávit, un periodo jamás acumulado hasta ahora. “Podría entrar en déficit de nuevo con una subida de tipos por el deterioro de la balanza de rentas, ya que un billón de euros de la deuda de España es con acreedores externos”, alerta Josep Oliver, catedrático de la Universidad Autónoma de Barcelona.

Por lo que se refiere a las empresas no financieras, han realizado un apreciable desapalancamiento en los últimos años, pero su deuda sigue en 919.427 millones a octubre, según el Banco de España. De ellos, 531.000 millones son préstamos de banca residente, 300.000 millones son crédito tomado en el extranjero, y el resto, bonos emitidos en los mercados de deuda. El coste para las empresas de su deuda es del 2,7%, mientras que en 2015 era del 3,2% de media, según la Central de Balances del Banco de España. Los pagos por intereses por la financiación recibida para la actividad empresarial es también del 3,2% del valor de la producción en 2015, y se desplazaría notablemente hacia arriba con una subida de las tasas de interés. Un alza de un punto costaría a las empresas 9.000 millones, que sería absorbido más rápidamente, puesto que las sociedades tienen su deuda en continua refinanciación, lo que supone que los tipos de contratación son coherentes con el mercado.

Las únicas empresas que obtienen un alivio con las subidas de tipos son los bancos, puesto que trasladan de inmediato las alzas a los productos de activo (créditos), mientras que son más perezosos para aplicarlas a los productos de pasivo (depósitos), e incrementan el margen de intereses para mejorar resultados.

Los hogares sadrían comidos por servidos

Los hogares españoles son el agente institucional que mejor esquivaría una subida de los tipos de interés tomado de forma agregada, ya que tiene tanto ahorro acumulado en forma de depósitos en los bancos como deuda contraída con ellos. Por tanto, el coste de un encarecimiento de su deuda sería compensado con los ingresos adicionales de una subida de la remuneración de los depósitos. Todo esto en teoría, porque en la práctica en España son unos hogares los que tienen las deudas, generalmente hipotecas, y otros los que tienen los ahorros, los depósitos.

Las familias españolas tienen una deuda de 714.000 millones de euros, según el último balance del Banco de España, mayoritariamente con garantía hipotecaria para financiar la compra de sus casas. En concreto, según la Asociación Hipotecaria, el crédito vivo con esta condición es ahora de 667.929 millones, con un tipo medio de contratación del 1,9%, ya que están mayoritariamente vinculados al euríbor, que aún cotiza en valores negativos. Un desplazamiento de los tipos al alza de un punto completo, y dado que la mayoría de los contratos son variables, supondría un alza de unos 6.680 millones de euros al año para los hipotecados.

Dado que las familias tienen también 758.000 millones de euros en depósitos, y aunque la banca sube más lentamente los tipos del pasivo que los del activo, podrían compensar el sobrecoste de las hipotecas. Saldrían comidos por servidos.

Cuál es el techo del precio del dinero

Todos los expertos consideran que la alarma de la subida de tipos se ha producido ya, puesto que se parte de una situación tan plácida, que una subida modesta activa los costes de los agentes endeudados. Pero también hay bastante consenso en que el alza puede ser más modesto inicialmente, y solo en el medio y largo plazo, si la inflación y sus expectativas avanzan, habrá subidas de tipos más abultadas. “Todo apunta a que la subida será en el medio plazo más limitada de lo que se teme, aunque por pequeña que sea afectará a todos los agentes: sector público, empresas y familias", asegura Josep Oliver, catedrático de Economía aplicada de la Autónoma de Barcelona. A su juicio, “durante un año completo habrá estabilidad, a juzgar por los mensajes de Draghi, y veremos si sube en diciembre de 2017: está condicionado todo por el carrusel político del año, que ha arrancado con Trump, pero sigue en Europa con elecciones en Francia, Holanda y Alemania; eso retrasará la subida. Disponemos de un año en el que Estado, familias y empresas no tendrán grandes problemas con la factura financiera. Dudo que se vaya a producir una escalada de tipos con las políticas de Donald Trump: ha habido un salto con su victoria, pero están muy presentes las tensiones deflacionistas, a lo que hay que sumar que una revalorización del dólar contendrá la subida del petróleo".

Gestores de fondos como Guillaume Menuet, de Citi para Europa, ha manifestado recientemente en CincoDías que la subida de tipos se retrasará hasta al menos 2019; y Luis Bononato, del fondo Global Allocation, estima que el mercado “se ha pasado de frenada con el alza de los tipos”.

La cuestión es cuánto subirán cuando lo hagan. Rafael Doménech, de BBVA, asegura que “hay un consenso de que los tipos no llegarán a donde estaban antes de la crisis cuando suban, porque las tensiones deflacionistas (envejecimiento, energía barata, intensidad tecnológica) siguen muy presentes”. Pero estima que el BCE tendrá muchos problemas para mantener tasas tan bajas cuando la inflación se acerque al 2%, dado que las expectativas marcan ya tales niveles para finales de 2017, una vez que el crudo se estabilice entre 55 y 60 dólares y desaparezca el escalón bajista de los últimos años”. A su juicio, soportar la presión de Alemania y los países nórdicos será mucho más complicado para el BCE.

Conocer los tipos directores de equilibrio es muy complicado, y más todavía los que marque el mercado en una Unión Monetaria con condiciones fiscales, de crecimiento y de precios diferentes en cada país. Pero con la inflación en el 2%, los tipos directores deberían moverse en torno al 2%, y, si los tipos reales a 10 años fuesen de un punto en los mercados, los nominales deberían llegar al 3%. En tal caso, el sobrecoste financiero para España sería de muy difícil absorción.