La banca asume que la litigiosidad de la clientela seguirá siendo alta

El sector pide hacer esfuerzos para recuperar su reputación

“La crisis fue un 'tsunami' para la banca, supuso una reestructuración sin precedentes”, ha expuesto este jueves Esther Martín, directora de estrategia bancaria de CaixaBank durante el encuentro Modelando el sistema bancario español, organizado por el Consejo General de Economistas.

Martín ha admitido que de 2007 a 2014 el sector financiero se instaló en un “modo supervivencia” en el que primaba “preservar de lo que podías morir, capital y liquidez, e intentar limitar la dilución de los accionistas”.

La victoria de Trump podría acelerar una subida de tipos

La inesperada victoria de Donald Trump en las elecciones a la presidencia de Estados Unidos podría suponer un detonante que acelere las subidas de tipos a nivel internacional.

Así lo asumen varios representantes de la banca reunidos este jueves por el Consejo General de Economistas en un encuentro sobre la modelación del sector financiero español.

“El escenario de tipos lo esperamos bajos. Probablemente, el efecto Trump pueda acelerar un poco las subidas. Se está viendo un repunte en los implícitos que puede acelerarlo en EE UU”, ha asumido Estel Martín, directora de estrategia bancaria de CaixaBank.

“Habrá que ver la reacción aquí”, ha dicho en referencia a Europea, vaticinando “repuntes el año que viene” pero siempre con carácter moderado.

“A nivel europeo manejamos mantener el escenario de tipos actual con pequeñas oscilaciones para los dos próximos años”, ha expuesto Marcos Eguiguren, director ejecutivo de la Alianza Global por una Banca con Valores (GABV, por sus siglas en inglés).

“Con el efecto Trump se abre la incertidumbre, es posible que se adelante algún repunte de tipos”, ha admitido, sin embargo, advirtiendo en todo caso que habrá que esperar a ver el calado real de la elección del magnate como presidente de EE UU.

“En 2015 y 2016 hemos pasado a una fase de recuperación”, ha proseguido relatando la directora de estrategia bancaria de la entidad catalana aseverando que tan importante como “recuperar gradualmente la rentabilidad” es “restablecer la confianza” de los clientes.

“Malas prácticas, la venta incorrecta de productos complejos, todo ha pasado factura”, ha reconocido Martín, subrayando que “la confianza se pierde rápido pero se recupera lento”.

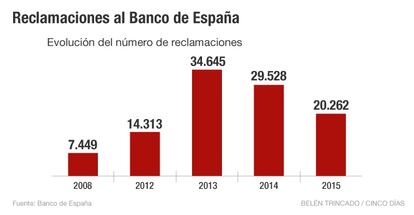

“El cliente hoy se atreve más a protestar. La litigios han ido aumentado y probablemente no vuelvan a los niveles de antes, estaremos en niveles de litigiosidad que estarán permanente en otro nivel, cosa que después de todo lo que ha pasado me parece lógico”, ha sostenido.

En este sentido, Martín ha expuesto que la banca está haciendo serios esfuerzos en recuperar su reputación y que CaixaBank, concretamente, se está centrando en la comercialización de productos simples, el mantenimiento de una red capilar cercana al cliente y ha tomado la iniciativa eliminando todas las cláusulas suelo de su cartera hipotecaria por ejemplo o tratando de que los afectados por preferentes no pierdan el nominal de su inversión.

Con todo, aunque en 2015 solo un 17% de clientes confiaba en la banca y hoy ese porcentaje ha aumentado al 30%, la representante de la entidad catalana ha remachado que hay aún mucho por hacer.

Para empezar, ha defendido, a nivel pedagógico, haciendo entender a la ciudadanía que si un banco gana 1.000 millones, “aunque parece mucho, aún debe ser mucho más rentable” para hacer frente a las exigencias regulatorias, las dificultades de negocio y el coste del capital.

La inspección de Bankia

Una presión que se ve alimentada continuamente por la retahíla de escándalos financieros que rodean al sector, pero ante los que el catedrático de Economía aplicada de la Universidad Pompeu Fabra y consejero del Banco de España Guillem López Casasnovas ha pedido cautela.

López ha hecho referencia, sin citarlo expresamente, a la polémica desatada en torno al caso Bankia al conocerse que el inspector José Antonio Casaus alertó a sus superiores de los riesgos que suponían sacar a Bolsa la entidad de aquella manera y la posibilidad de que fuera necesario nacionalizarla, como así fue.

“Ojo con el ruido sobre la inspección financiera, porque algunos piden que la opinión de un solo inspector baste para tomar decisiones”, ha advertido el consejero del Banco de España.

Bajo su punto de vista, la verdadera garantía es que la visión de esos inspectores sea analizada por una comisión ejecutiva que analice los riesgos reales y tome las decisiones oportunas.

“Hace falta un modelo basado en valores, con principios éticos y sostenibles”, ha rematado diciendo en todo caso, en una llamada de atención al modelo de negocio de la banca española, a la que reclama mayor apego al cliente.

El reto de recuperar la confianza

“Después de años en que la confianza se ha visto dañada, recuperarla es una de los retos de la banca. Es precios regresar a operaciones básicas”, ha coincidido Antonio Cortina, director adjunto del servicio de estudios Banco Santander.

“Hay que poner el énfasis en que el cliente es hoy más exigente y está más informado. La confianza es la base para tener clientes vinculados que son los más rentables”, ha argumentado.

La banca ética

“Hay otra manera radicalmente distinta de hacer las cosas en el sector bancario y que es rentable, tanto o más que la de la banca tradicional”, ha defendido por su parte Marcos Eguiguren, director ejecutivo de la Alianza Global por una Banca con Valores (GABV, por sus siglas en inglés).

Una plataforma que engloba 39 bancos a nivel mundial y que promueve valores sociales y buen gobierno corporativo como señas de identidad para competir con la banca tradicional.

Objetivo social

“La crisis fue algo más que financiera, supuso que en el ámbito financiero, cultural, político, etc, se han dejado de dar respuestas válidas” y la sociedad reclama alternativas, ha defendido por su parte Mikel García, director general de Triodos, entidad que pertenece a la GABV.

“La misión del empleado de un banco hoy no es el compromiso con el cliente, sino venta de productos”, ha criticado reclamando un nuevo modelo “socialmente responsable”.

Eguiguren, en todo caso, ha admitido que la banca responsable sigue siendo minoritaria tal vez en parte por una falta de mayor ambición en el sector mientras que García defiende que su labor es de concienciación más que de crecimiento directo de las entidades comprometidas.

Archivado En

- CaixaBank

- Banco de España

- Caso Bankia

- Participaciones preferentes

- Falsificación documentos

- Fusiones bancarias

- Fiscalía Anticorrupción

- Estafas

- Reestructuración bancaria

- Delitos económicos

- Bankia

- Fiscalía

- Falsificaciones

- Política bancaria

- Casos judiciales

- Poder judicial

- Corrupción

- Mercados financieros

- Empresas

- Delitos

- Economía

- Justicia

- Bancos

- Banca

- Finanzas