Bolsa, divisas y renta fija: qué harán el día después de las elecciones de EE UU

La reacción de los mercados será opuesta si gana Clinton o Trump

Rebote frente a desplome. Alivio frente a volatilidad. Status quo frente a incertidumbre. El mercado tomará direcciones opuestas en función de quién gane las elecciones de Estados Unidos hoy (los resultados no se conocerán en España hasta la madrugada del miércoles). Una vez se sepa el nombre del nuevo inquilino de la Casa Blanca, Hillary Clinton o Donald Trump, la primera reacción de las Bolsas, de las divisas y de la renta fija es previsible, según los expertos.

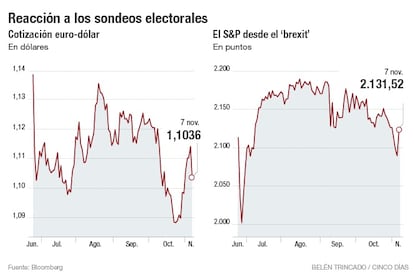

En los últimos días los mercados han bailado prácticamente al son de los sondeos que se iban conociendo. “El recorte de la distancia con la que aventajaba Clinton a Trump ha sido determinante para generar una incertidumbre importante en términos globales. Esto es solo un aviso de lo que podría suceder”, sostiene Jorge López, analista de XTB. El carpetazo del FBI a la investigación de los correos de Clinton ha dado cierto oxígeno tras varias sesiones a la baja. Pero los nervios están a flor de piel y el contador se pondrá a cero en tan solo unas horas. La suerte está echada.

- Renta variable

Los expertos coinciden. Si gana Clinton, Wall Street subirá arrastrando al resto de los índices. “Es posible que las Bolsas recuperen lo perdido e, incluso, avancen algo más. Podrían rebotar entre un 3% y un 5%”, calculan en Bankinter. Y en caso de que gane Trump, la firma de análisis lo tiene claro: “No hay que mover exposición, sino esperar a ver cómo reacciona el mercado y actuar en consecuencia poco a poco”. Y es que, tal y como explican, “en un contexto de abundantísima liquidez en el que el flujo de fondos termina yendo hacia las Bolsas y los beneficios empresariales mejoran, es más arriesgado que nunca reducir exposición a Bolsas, cuya rentabilidad por dividendo oscila entre el 3 y el 4%”.

Los analistas recuerdan que si algo deberíamos haber aprendido de acontecimientos como el brexit es que, con tanta liquidez como hay en el mercado, la estrategia de inversión no debe adelantarse a un desenlace supuestamente adverso porque la probabilidad de equivocación es elevada. Lo más probable es que después de un retroceso, la situación se reconduzca progresivamente hasta incluso recuperar el terreno perdido, al igual que sucedió con el brexit. Miguel Paz, director de gestión de Unicorp Patrimonio, cree que las caídas de la Bolsa si gana Trump atraerán a los cazadores de gangas.

Incertidumbre y aversión al riesgo son, según los expertos de Andbank, las dos consecuencias más inmediatas de una victoria de Trump el día después. Aún así, la firma cree que “parte ya podría estar cotizada por un mercado que puede haber cubierto parcialmente el evento, a diferencia de la víspera del brexit cuando llegamos al evento en máximos”.

- Sectores y valores

Si se impone Trump, los sectores que registrarán un mejor comportamiento en Bolsa serán petroleras, farma, constructoras y defensa, mientras caerán bancos, autos y energías renovables, que precisamente serían los más beneficiados si resulta vencedora Clinton. Más concretamente sobre el petróleo, Miguel Paz, de Unicorp Patrimonio, estima que, en cualquier caso, el precio del crudo se quedará estable en la zona de 50 dólares el barril, “nivel en el que se puede encontrar equilibrio entre oferta y demanda”.

En cuanto a la Bolsa española, BBVA, Santander, Iberdrola, OHL, Viscofan, Telefónica, Mapfre, IAG, Cie Automotive y Meliá Hoteles acusarían en sus cotizaciones una victoria republicana.

- Dólar

El dólar se apreciará con un triunfo demócrata y se depreciará con una presidencia republicana. Esa será la reacción inmediata que tenga el billete verde frente al resto de divisas. De hecho, el dólar ha ganado terreno en las últimas horas impulsado por la decisión del FBI de exonerar a Clinton en el caso de la nueva remesa de e-mails. “No obstante, el dólar debería debilitarse en el medio plazo en cualquiera de los desenlaces por la mayor permisividad de ambos candidatos con el déficit fiscal”, advierten desde Bankinter.

Ebury, por su parte, señala que “no se puede negar que las posibilidades de una victoria de Trump son reales” y dicho resultado “daría lugar, sin duda, a un fuerte aumento de la volatilidad en los mercados de divisas, junto con una significativa depreciación de las monedas de mercados emergentes”. La firma recuerda que la pasada semana el mercado asistió a la primera venta masiva del dólar en respuesta a las probabilidades de victoria tan ajustadas entre ambos candidatos.

Y Andbank prevé, en caso del éxito de Clinton, y con la vista puesta en la reunión de la Fed de diciembre (en la que se espera una subida de tipos), que el dólar reaccione de forma positiva, con una “vuelta a los fundamentales, manteniendo el objetivo de 1,05 frente al euro”. Si la gloria es para Trump, “el dólar tácticamente podría depreciarse más, pudiendo cuestionarse los próximos movimientos de la Fed”, apunta.

- Bonos

Teniendo en cuenta lo que sucedió la semana pasada con el resurgimiento en las encuestas de Trump, si finalmente se proclama presidente de EE UU, los activos de riesgos se verían duramente golpeados mientras que los considerados refugio saldrían favorecidos. La rentabilidad del bund alemán, de referencia en Europa, podría caer a terreno negativo de nuevo por la mayor demanda de este tipo de bonos, lo que incrementaría su precio. Por el contrario, si Clinton sucede a Obama, la opción más probable según Bankinter, “deberíamos ver una vuelta a los niveles de días atrás, con un rango estimado del interés del bund de entre el 0,10% y el 0,25%”, augura la entidad.

Por su parte, el oro, activo refugio por excelencia, se dispararía un 10% en los próximos 12 meses si Donald Trump accede al Despacho Oval, auguran ETF Securities.