¿Qué países acumulan la mayor parte de la deuda en negativo?

La renta fija se ha convertido en uno de los activos estrella de este ejercicio. En un entorno de gran volatilidad los inversores no están dispuestos a jugársela y dirigen su dinero hacia productos defensivos. Es aquí donde la deuda, que cuenta además con el respaldo de las medidas no convencionales de los bancos centrales, entra en acción. El resultado final de todo esto ha sido una caída en picado de las rentabilidades hasta terrenos nunca vistos.

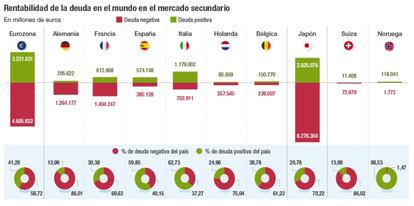

Hasta el año pasado, los tipos en negativo estaban reservados para los países que conforman el núcleo duro de la eurozona. La deuda alemana se erigía como la gran representante de la idea de activo refugio. Sin embargo, a día de hoy, las rentabilidades negativas han dejado de ser una excepción para convertirse en la tendencia dominante de la eurozona. Según datos de Bloomberg, 4,6 billones de euros (el 58,7% del total de la deuda en circulación) ofrece rendimientos por debajo de cero. Es decir, cobra a los inversores por dejar su dinero a resguardo.

Como no podía ser de otra manera, Alemania es el país de la eurozona que más deuda tiene a tasas negativas: 1,26 billones o, lo que es lo mismo, el 86% de los bonos en circulación. Uno de los hitos marcados por la renta fija alemana fue la entrada en negativo del bund a mediados de junio. Hasta la fecha, el mínimo registrado al cierre por su deuda a diez años es el -0,189% que marcó en las semanas posteriores al brexit.

A Alemania le sigue Holanda, con el 75% de su deuda en negativo (257.545 millones), Francia (69,6%) y Bélgica (61,2%). España no queda al margen de esto y, a día de hoy, 385.128 millones de euros en bonos españoles cotizan en negativo. La hazaña más destacada de la deuda española, además de cobrar en dos ocasiones por su deuda a tres años en las últimas emisiones, es la caída por debajo del 1% del bono con vencimiento en 2026. Después de rondar una semana al filo de esta barrera, fue el pasado lunes cuando la traspasó. Sin embargo, ayer al cierre volvió a subir por encima del 1%.

La razón fundamental que explica lo acontecido en el conjunto de la zona euro es la compra masiva de deuda por parte del BCE. En marzo de 2015, Mario Draghi empezó a aplicar el programa de compra de bonos gubernamentales. Al principio, el organismo europeo compraba 60.000 millones al mes. Pero un año después, el consejo de gobierno del BCE decidió aumentar el importe en 20.000 millones adicionales para impulsar los precios y afianzar la recuperación. A partir de este momento, las rentabilidades aceleraron su caída, que se vio favorecida por la huida de los inversores hacia la deuda ante las dudas que despertaba el referéndum británico.

Las compras masivas de deuda por parte del BCE lleva a los expertos a señalar que, a este ritmo, y si no se introducen cambios en los criterios de adquisición, pronto se quedará sin bonos elegibles. De hecho, con la vista puesta en próximas citas, muchos analistas barajan la posibilidad de que se amplíen los límites (actualmente en el 25% de cada emisión o el 33% de la deuda de un solo emisor) con el fin de disponer de una gama más amplia de bonos a adquirir.

Japón, Suiza y Noruega: los otros miembros del club

Los tipos negativos no son algo exclusivo de la eurozona. Otros como Japón, Suiza o Noruega se incluyen en el club de países que cobran a los inversores por su deuda. La potencia nipona, cuyo banco central ha hecho todo lo que está en sus manos por impulsar la inflación, dispone, a día de hoy, de 6,27 billones de euros por debajo del 0% frente a los 2,62 billones que ofrecen algún tipo de rentabilidad o los 37.305 millones de euros con bonos en el 0%. Es decir, en base a estos datos, el 70% de su deuda en circulación cuenta con tasas negativas.

A pesar de los esfuerzos acometidos por el Banco de Japón, que ha aprobado todo tipo de medidas para reactivar los precios y alejar la deflación, la institución ha fracasado en su intento.Lo más que ha conseguido es incrementar año a año la cantidad de deuda por debajo de 0%. Su ejemplo está llevando a muchos inversores a cuestionar el papel de los bancos centrales para reactivar la economía.

Noruega y Suiza son otros ejemplos de países abonados a los bajos tipos de interés. El primero dispone de 1.772 millones de euros en bonos en terreno negativo frente a los 72.979 millones de Noruega.En total, si se suman los bonos de estos tres países y los de la eurozona a nivel mundial habría unos 11 billones de euros que no rentan nada.