Consulta qué valores ganarán en el mercado que viene

Empresas cíclicas que generan ingresos en dólares, las favoritas La subida de tipos en EE UU beneficiará a las Bolsas europeas

La recuperación económica en Europa ha incrementado el apetito de los inversores por valores cíclicos, aquellos que peor lo pasan en los momentos de crisis y que más impulsados se ven cuando la economía vuelve a crecer. Este tipo de compañías son las predilectas de los expertos consultados.

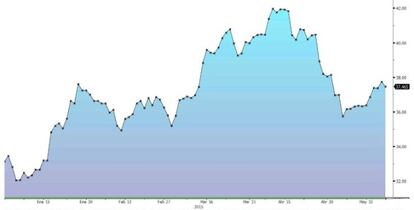

Entre los valores cíclicos más repetidos en las preferencias de las firmas de análisis están las empresas hoteleras como NH Hoteles o Melia Hotels. Las dos serán ganadoras del buen estado del turismo en España. Esta segunda compañía es la que cuenta con una mejor visión en el mercado. Un 73,7% de los analistas que siguen al valor recomienda comprar; un 10,5%, mantener y un 15,8%, vender.

La recuperación económica también beneficiará al sector de medios de comunicación, por el rebrote de la publicidad que lleva aparejado. De ahí que compañías como Mediaset o Atresmedia puedan hacerlo bien en Bolsa en los próximos meses. Por esta misma razón, Araceli de Frutos, de la Eafi homónima, también cree que tendrán un buen comportamiento en los próximos meses BME, Gas Natural, Repsol y Abertis dentro del Ibex, y Rovi y Logista, fuera de él. Por su parte, Diego Jiménez–Albarracín, responsable de renta variable del centro de inversiones de Deutsche Bank, apunta a IAG porque “en el último mes ha sido castigado por el repunte del crudo, pero tiene cubiertos sus contratos de combustible para todo el año”.

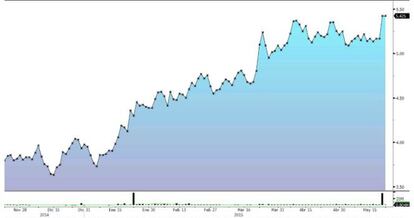

Nicolás López, analista de MGValores, añade a la lista empresas con modelos estables de crecimiento entre las que sitúa a Aena, que se verá beneficiada por la mayor actividad en los aeropuertos. Eso sí, la empresa acumula una revalorización del 61% desde que dio el salto al parqué, razón por la cual solo una de las doce firmas que sigue al valor aconseja comprar acciones.

Jaime Díez, analista de XTB, destaca que “las acciones con mejor comportamiento gracias a un dólar fuerte serán aquellas con mayor generación de caja en Estados Unidos y en países cuyos contratos suelan firmarse en el billete verde”. En este grupo incluye a Viscofán, Amadeus y Grifols. Sobre la compañía farmacéutica, que generó un 62,4% de sus ingresos enEstados Unidos y Canadá en el primer trimestre del año, este experto señala que “la empresa pasa por un momento incierto en el aspecto técnico pero con la tranquilidad que le da su sólido balance y sus buenos resultados. Con la mayor parte de su negocio en los Estados Unidos y su diversificación tras la adquisición de Novartis, el futuro parece positivo para la compañía catalana”.

El sector con más peso en la Bolsa española es el bancario. En opinión de Nicolás López, analista de MGValores, “en teoría, la banca debería hacerlo bien porque si repuntan los tipos largos eso les beneficia”. Las entidades financieras domésticas como Popular o Sabadell son las que más pueden beneficiarse de la recuperación interna. En cuanto a los dos grandes, Santander y BBVA, su exposición internacional condicionará su recorrido en Bolsa.

Entorno más favorable para las Bolsas europeas

Sin cambio de rumbo en las Bolsas europeas. A comienzo de año la unanimidad era total entre los bancos de inversión y las firmas de análisis a la hora de recomendar invertir en renta variable del euro por la ausencia de alternativas rentables. El arrollador primer trimestre de este ejercicio dio la razón a esa predicción, pero en las últimas semanas los parqués han entrado en un entorno de muchas más dudas con el repunte de la rentabilidad en el mercado de deuda, la incertidumbre sobre Grecia y la apreciación temporal del euro por varios malos datos enEstados Unidos como focos de inestabilidad. Pese a todo, la tendencia positiva se mantiene imperturbable, solo que las alzas no serán tan aceleradas como hasta ahora. Esta es la tesis general de los expertos consultados.

La política monetaria de la Reserva Federal estadounidense y las compras de deuda del BCEseguirán siendo los dos factores más determinantes en el mercado y, en teoría, ambos jugarán en favor de las Bolsas del Viejo Continente por su efecto sobre el euro.

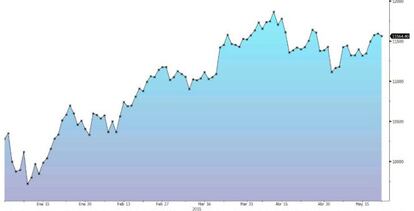

Dentro de la renta variable europea, la preferencia por el Dax alemán es una constante porque las grandes compañías exportadoras germanas seguirán sacando partido de la debilidad de la divisa, aunque algunos expertos creen que ya acumula un alza excesiva. ¿Y qué hay del Ibex? También seguirá subiendo, creen los analistas. JuanGómez Bada, de Avantage Capital, piensa que los índices europeos que mejor lo harán en los próximos meses serán los de Irlanda, España y Portugal porque “estos países han sido los que más competitividad han ganado durante la crisis y en los que el previsible crecimiento del empleo respecto a los niveles actuales genere un mayor dinamismo económico”. Por su parte,Nicolás López, analista de MGValores recuerda que el selectivo español está rezagado por la composición del índice, donde hay menos peso de compañías exportadoras y cíclicas que en el Dax. En adelante, cree que este factor debería afectar menos.

Pese a que en las últimas semanas los principales índices del ViejoContinente han refrenado sus alzas, estas siguen claramente por encima de los dos dígitos. El Ibex sube un 12,4% en lo que va de año. Los líderes del Viejo Continente son el Dax alemán, que se revaloriza un 20,7%, y el FTSE Mib italiano, que avanza un 25%. El Cac francés sube un 20% y el Footsie británico, un 7,4%.

Araceli de Frutos, de la Eafi homónima, señala que, más allá del tipo de cambio y la dependencia de las Bolsas europeos de un euro débil, “el resto de factores condicionantes para la subida de mercado de renta variable sigue ahí: el plan de compras del BCE, las medidas expansivas del Banco de Japón y China apoyándose también en la política monetaria para activar la economía”. Es decir, los bancos centrales alrededor del mundo mantienen una postura que el mercado agradece.

Todas las Bolsas europeas registran un comportamiento mejor que el de los índices estadounidenses. Entre otras razones, porque estos llevan mucho más subiendo y cotiza en niveles máximos históricos, lo que genera una mayor prudencia en los inversores.Además, como aporta Jaime Díez, analista de XTB, “los índices de Wall Street sufrirán en el corto plazo con el dólar fortaleciéndose y con la posible subida de tipos en EE UU, aunque creemos que en el largo plazo se verán sostenidos por el mejor rumbo de su economía nacional”.

En este sentido,Diego Jiménez–Albarracín, responsable del centro de inversiones de renta variable de Deutsche Bank, cree que la Fed subirá tipos en septiembre o en diciembre y que a ese primer incremento del precio del dinero le seguirá un impacto temporal enla Bolsa estadounidense. “Si Wall Street cae, las Bolsas europeas no suben porque el inversor se retrae de la renta variable, aunque a largo plazo este movimiento sea positivo porque debilita al euro”, aporta.

Acostumbrarse a un entorno de más volatilidad

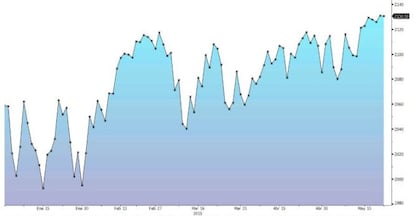

Los mercados llevan muchos años anestesiados, sobre todo enEstados Unidos, a causa de los programas de estímulos de los bancos centrales.Esta realidad empieza a ponerse en cuestión.La volatilidad se mantiene en niveles bajos si se comparan con la media histórica, pero ha aumentado, sobre todo en momentos puntuales de las últimas semanas. Y los expertos creen que ha vuelto para quedarse. La placidez pretérita fue una anomalía, recuerdan, por lo que el inversor debe estar preparado para lidiar con una volatilidad mayor.

Existen varios indicadores que miden la volatilidad en distintos mercados. El de la volatilidad del Dax alemán, por ejemplo, ha tocado a principios de mayo el 24,1%, su nivel más alto desde 2012. En las últimas sesiones, con todo, se ha rebajado. El índice de volatilidad del Eurostoxx, por su parte, cotiza en niveles del 20%, pero la semana pasada, coincidiendo con el brusco movimiento de ventas masivas en el mercado de deuda, llegó a superar el 29%. Aun así, el Vix, que mide la volatilidad en WallStreet, se mantiene en niveles bajos, en torno al 12%, muy lejos del 26% al que llegó, por ejemplo, cuando la Fed zanjó de forma definitiva su tercer programa de estímulos en octubre del año pasado.

Los mayores episodios de volatilidad se han producido en las últimas semanas a causa del brusco repunte de la rentabilidad de los bonos de deuda europeos. Álex Fusté, economista jefe de Andbank, considera que habrá más momentos de tensión en el futuro y señala a las políticas expansivas de los bancos centrales como causantes de esta agitación en el mercado de deuda, algo que se extiende a las Bolsas en estas situaciones. “La injerencia de los bancos centrales tiene efectos secundarios porque hay muy poca profundidad en el mercado y por eso los movimientos son más bruscos y causan una volatilidad mayor”, explica.

Diego Jiménez–Albarracín, responsable de renta variable del centro de inversiones de Deutsche Bank aconseja cautela a los inversores porque considera que “aún quedas episodios de volatilidad en el mercado y el mayor foco de tensión es Grecia, que puede llegar a provocar momentos de pánico, por lo que recomendamos no tomar posiciones en la renta variable hasta que se aclare la situación, posiblemente ya hasta junio”.